『プロフィットファクターってなに?』

『裁量とEAのプロフィットファクターの理想と目安を知りたい!』

『高すぎるプロフィットファクターは危険?』

プロフィットファクターを深く学びたいと思われている方がいれば、大正解です。

プロフィットファクターは、EAだけでなく裁量トレードでも非常に重要なデータです。

そして、上級トレーダーは、自分が運用しているプロフィットファクターがどれくらいなのか必ず算出しているからです。

この記事では、プロフィットファクターについてかなり深く解説しています。

- プロフィットファクターの重要性と計算式

- 裁量とEAのプロフィットファクターの理想と目安

- MT4・MT5でプロフィットファクターを簡単に確認する方法

- 知っておきたい勝率と損益比率との密接な関係

- 高すぎるプロフィットファクターの秘密

- プロフィットファクター以外の重要データ

- 優れたEAの正しい選び方

プロフィットファクターを理解することで、ご自身が選択した手法やEAが優秀か否かを正確に判断することができます。

そのことによって、収益だけではなくメンタル的にも健全にトレードを繰り返すことができるようになります。

この記事があなたのトレードレベルの向上の向上のお役に立てれば幸いです。

この記事ではEAの内容が多く含まれますが、裁量トレードの方も同様にあてはまる内容になっていますので、読み飛ばすことなく理解することをおすすめします。

目次

- 1 プロフィットファクターの重要性と定義

- 2 プロフィットファクターの計算方法の手順と具体例

- 3 超便利!メタトレーダー(MT4/MT5)のプロフィットファクターの見方

- 4 プロフィットファクターの理想と目安

- 5 プロフィットファクター・勝率・損益比率との関連性

- 6 高すぎるプロフィットファクターに隠されたリスク

- 7 EA(自動売買プログラム)のプロフィットファクター|計算例と注意点

- 8 プロフィットファクター以外の考慮すべきドローダウン

- 9 注意点:プロフィットファクターだけでEAを選ぶのは危険

- 10 プロフィットファクターなどによるEAの選定方法

- 11 最後に:プロフィットファクターの理想と目安を掴み成功するトレード戦略を手に入れる

プロフィットファクターの重要性と定義

プロフィットファクターとは

「プロフィットファクター(Profit Factor)」とは、あるトレード手法やトレードシステムが「どれだけの利益を出せるのか?」を数値化したものです。

(※Profit Factor=PFと表されることもあります。)

特にEAなどのシステムトレードを選択する際に大切になってきます。

しかし、裁量トレードでも自分の手法が有効かを判断する際に重要な基準になります。

FXトレードを長期にわたり安定的に利益を出すためには、プロフィットファクターは最重要データのひとつです。

プロフィットファクターの定義と機能

プロフィットファクターを定義づけすると、「トレード戦略の効率性を評価するために用いられる指標」となります。

急に難しくなりましたよね。

でも内容も計算式もシンプルで簡単です。

上記の意味は、ある一定期間内に得た『総利益』を『総損失』の比率のことです。

総利益とは、その期間内で実現したすべての利益の合計であり、総損失はすべての損失の合計を指します。

プロフィットファクターの計算式は次のセクションで解説しますが、数値が1を超えると、トレードが全体として利益を生んでいることを意味します。

一方、1未満だと損失が利益を上回っていることを示します。

つまり、

1以上であれば利益がでる手法

1以下であれば最終的に損失がでる手法

と判断することができます。

このように、トレーダーがプロフィットファクターを用いるのは、この指標がトレード戦略のパフォーマンスを客観的に評価できるからです。

また、プロフィットファクターのデータから改善点を見つけたり、より効率的な戦略へと調整することができます。

プロフィットファクターがどんな機能を持つか、具体的に説明します。

1. EA(自動売買システム)の評価基準

一つ目のプロフィットファクターの重要な役割は、EA(自動売買プログラム)などの性能評価の基準となることです。

プロフィットファクターの数値を基準に、EAがどれだけ有効であるかを判断することができます。

プロフィットファクターを使用して、EAのパフォーマンスを確認し、期待通りの利益を生み出すことが可能なのかを事前に評価します。

2. 過去検証の指標

二つ目の機能は、過去のデータに基づく検証、すなわち過去検証における指標としてプロフィットファクターを使用することです。

主な過去検証ソフトではプロフィットファクターを自動で集計して算出してくれますし、のちに解説しますが、MT4/MT5でも簡単に確認することができます。

ご自身のトレード戦略や手法の有効性を検証するために、過去検証で得られたプロフィットファクターの数値により客観的に評価することができます。

また、ご自身が実際に行った一定期間のトレード手法を見直す際にも、トレードの効率性などを見直すのにとても優れたデータとして役立ちます。

プロフィットファクターは、EAだけでなく裁量トレードの場合でも、必須データということです。

裁量トレードとシステムトレードの違い

ここで、裁量トレードとシステムトレードの違いについて触れておきたいと思います。

FXでは、『裁量トレード』と『システムトレード』の二つの主要なアプローチがあります。

裁量トレードは相場分析、テクニカル指標、経済指標などの情報を基にして、ご自身の手法に基づいて自分でトレード判断を下す方法です。

一方、システムトレードはあらかじめ設定されたルールやアルゴリズム(過去の相場や傾向、確率などのあらゆる情報についてAIが行う分析)に基づいて自動取引プログラムでトレードを行う方式です。

つまり、トレーダーの主観が介入しないのが一番の特徴です。

自動取引プログラムで有名なものが「EA(エキスパートアドバイザー)」です。

EAはMT4/MT5上で動作する自動取引プログラムで、相場分析から注文実行までを自動で行い、一貫した取引戦略を可能にします。

裁量トレードとシステムトレードはそれぞれに利点と欠点がありますので、どちらがよいとは言えません。

プロフィットファクターの計算方法の手順と具体例

プロフィットファクターの重要性を理解したところで、このセクションでは、具体的な計算方法を分かりやすく解説していきますね。

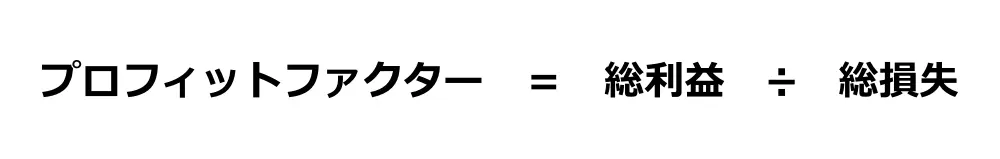

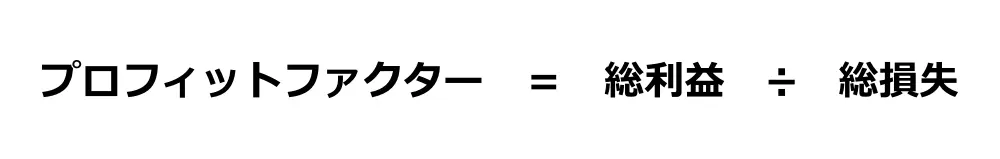

プロフィットファクターのシンプルな計算式

プロフィットファクターの計算式は次のとおり単純です。

プロフィットファクターの計算方法

プロフィットファクター = 総利益 ÷ 総損失

計算はとてもシンプルで簡単ですね。

具体的に例をあげてみましょう。

例えば、ある期間に、総利益が100万円、総損失が50万円であれば、

100万円÷50万円=2.0

で、プロフィットファクターは2.0となります。

超便利!メタトレーダー(MT4/MT5)のプロフィットファクターの見方

プロフィットファクターの数値は、過去のトレードデータより利益と損失をひとつひとつピックアップし、エクセルなどで表計算したり、計算機を使って手動算出することができます。

しかし、メタトレーダーであればプロフィットファクターが自動で計算されるので非常に便利です。

XMなどのプラットフォームであるMT4/MT5(PC版)では、「レポート」というデータを取得することができます。

その中の記載事項に、特定期間のプロフィットファクターが自動計算され表示されています。

これを利用すれば自分で計算しなくてもプロフィットファクターのデータを入手できます。

それでは、「XM」のMT5口座で、プロフィットファクターのデータをどのように表示させるのか解説していきますね。

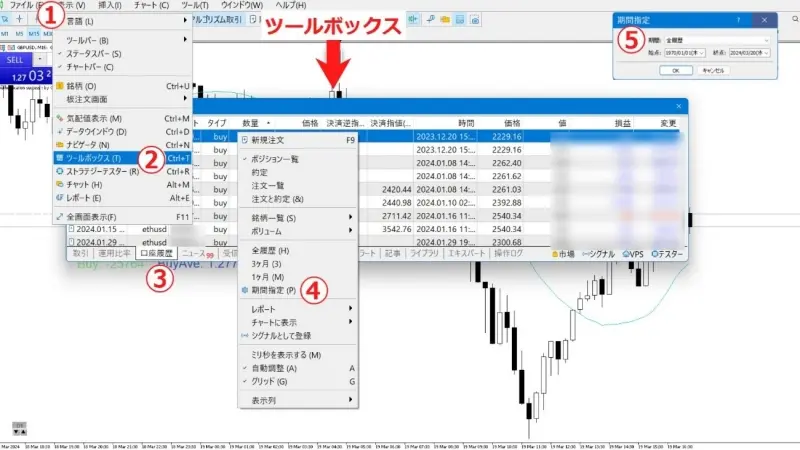

①上部メニューの「表示」を選択

②「ツールボックス」を選択

③ツールボックス下部の「口座履歴」を選択

④ツールボックスの内部のどこでもいいので右クリック

⑤「期間指定」のウィンドウが表示される

①上部メニューの「表示」、②「ツールボックス」の順にクリックします。

すると、通常はチャートの下部にツールボックスが表示されます。

③ツールボックス下部の「口座履歴」を選択し、④ツールボックスの内部のどこでもいいので右クリックします。

すると新しいウィンドウが開くので、④「期間指定」をクリックします。

⑤「期間指定」のウィンドウが出てきますので、そこで算出したい期間を指定します。

すると以下の画像のようにツールボックスに取引履歴が表示されます。

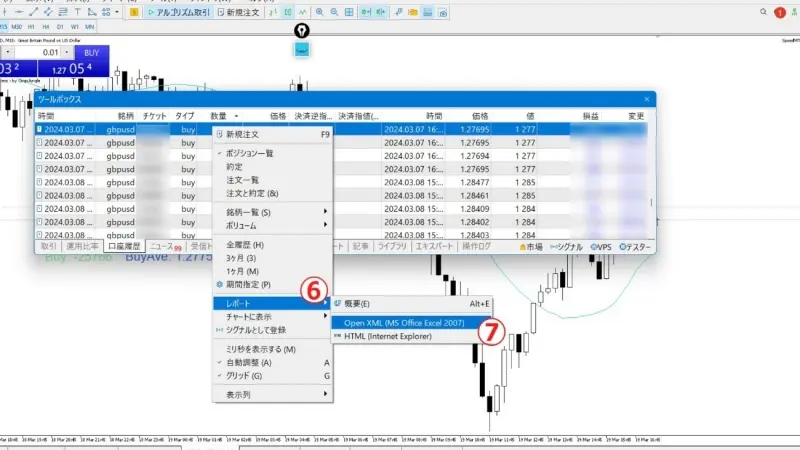

次に指定した期間の取引履歴の「レポート」を出力します。

⑥「レトポート」をクリック

⑦出力するテキスト形式(XMLまたはHTML)を選択

改めてツールボックスの内部のどこでもいいので右クリックしてください。

新しく開いたウィンドウで⑥「レトポート」を選択し、⑦XMLもしくはHTML、出力するテキスト形式を選択します。

ここではXMLを選択してみます。

そうすると上図のように取引履歴のレポートが出力されます。

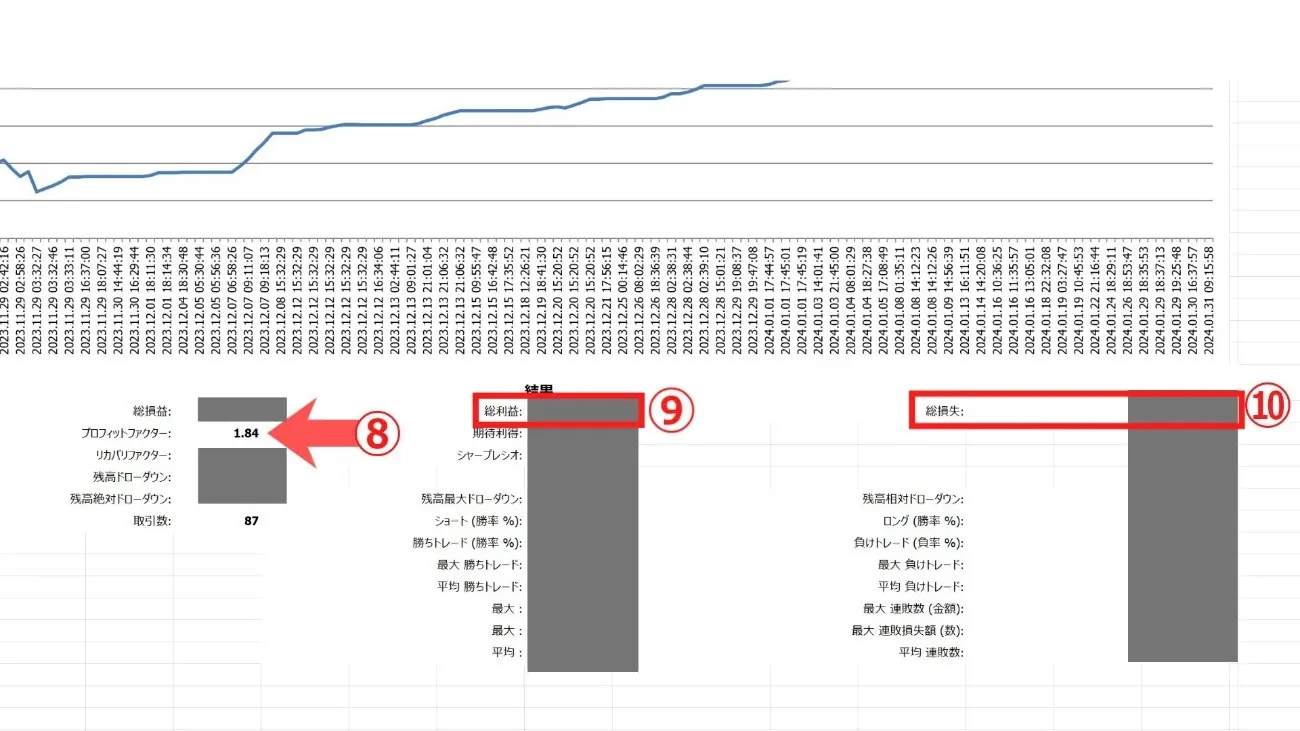

一番下までスクロールすると次の画像のようになります。

レポートの一番下までスクロールすると

⑧自動でプロフィットファクターが表示されている

⑨総利益表示

⑩総損失表示

⑧プロフィットファクターが自動計算され表示されています。

もちろん、⑨「総利益」と⑩「総損失」もそれぞれ表示されていますので、自分で計算することができます。

プロフィットファクターの理想と目安

プロフィットファクターの理想と目安を知ることは、FXトレードにおける成功の鍵を握っています。

この数値は、トレード戦略の収益性を測るための基準となり、長期的な利益を目指すトレーダーにとって欠かせない指標です。

理想的なプロフィットファクターを理解し、それを目標として設定することは、リスクを管理しつつ利益を最大化する上での戦略的アプローチにつながります。

プロフィットファクターの理想値

先述した通り、プロフィットファクターは総利益÷総損失で算出されます。

シンプルに考えると、この数値だけ見てこれが大きければ大きいほどいいと思いがちです。

しかし、現実には、高すぎるプロフィットファクターには隠されたリスクがあります。

いったい理想的なプロフィットファクターとは、どの程度なのでしょうか?

このセクションでは、プロフィットファクターの理想値を解説していきます。

長期にわたって同一のEAを運用する場合であれば、理想的なプロフィットファクターの平均値は、一般的に「1.2~1.3」と言われています。

理想的な値が「1.2」とされる理由は以下の2点です。

- 1.0以上で利益が出ている

- バッファを持たせている

ひとつ目は1.0を超えることで利益が損失を上回っている点です。

ふたつ目は、さらに余裕を持って利益が出ている状態であることです。

これは一つの目安であり、高ければ高いほど良いというわけではありません。

特にリスクを伴う取引では、リスクとリターンのバランスが重要になります。

EAと裁量トレードのプロフィットファクターの重要度の違い

ここで、改めてEAと裁量トレードのプロフィットファクターの重要度の違いについて解説しておこうと思います。

EAと裁量トレードのプロフィットファクターの意味合いや重要度は根本的な違いがあります。

EAはあらかじめ設定されたルールに基づいて自動でトレードを行うため、一貫したパフォーマンスを示しやすく、プロフィットファクターが一定の範囲内に収まります。

一方で、裁量トレードはトレーダーの判断に大きく依存するため、パフォーマンスはトレーダーのスキルや経験値、相場状況によって大きく変動する可能性があります。

裁量トレードでは、プロフィットファクターはあくまで一つの指標に過ぎず、トレードの成功はこの数値だけでなく、リスク管理や心理的な側面、相場分析のスキルなど、多方面にわたる要素に基づいています。

そのため、裁量トレードにおいてもプロフィットファクターは重要ですが、[1.2~1.3]という数値に固執するよりも、総合的なトレードパフォーマンスとリスク管理の観点から自分のトレード戦略を評価することがより重要です。

EAでも裁量トレードでも、プロフィットファクターは有用な指標の一つです。

ですが、理想的な数値というものはトレードスタイルや戦略、リスク許容度によって異なります。

特に裁量トレードでは、採用する手法の有用性を測る指標としてプロフィットファクターは確かに大切です。

しかし、裁量トレードで一層重要なことは、全体的なリスク管理と収益性の適切なバランス、そして、あなた自身の判断でなす個々の相場状況での臨機応変な対応です。

これらを安定的に実行できることが、長期的に利益を生み出す大切なポイントになります。

プロフィットファクター・勝率・損益比率との関連性

プロフィットファクター、勝率、そして損益比率(損失に対する利益の比率)は、トレードパフォーマンスを測定する際に重要な指標です。

これらの指標は相互に関連しています。

これまでも述べた通り、プロフィットファクターは、数値が高いほど、トレード戦略は収益性が高いと評価されます。

それでは、勝率、損益比にはどのような意味があるのかを解説していきますね。

勝率と損益比率と計算方法

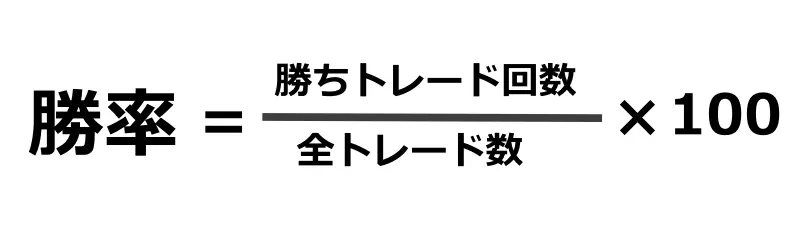

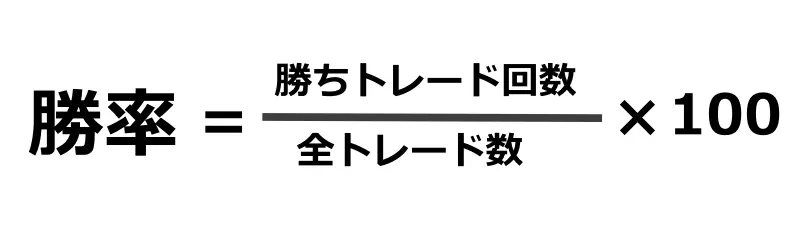

勝率と計算方法

勝率とは

勝率は、総トレード数に対する勝ちトレードの割合です。

勝率の計算方法

勝率=(勝ちトレード数÷全トレード数)×100

高い勝率が常に高い収益性を意味するわけではありません。

ただし、トレード一つ一つの損益比が勝率と収益性の関係に大きく影響します。

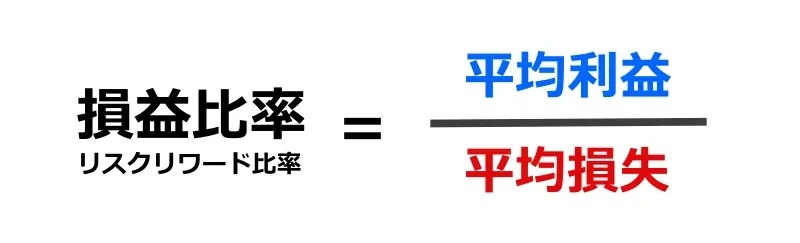

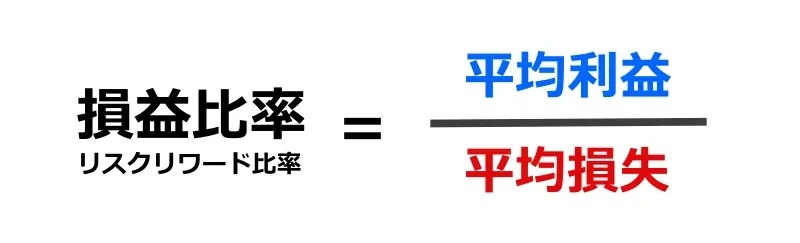

損益比率(リスクリワード)と計算方法

損益比率(リスクリワード比)とは

損益比率(リスクリワード比率)は、一つ一つのトレードの平均利益と平均損失の比率です。

損益比率(リスクリワード比)の計算方法

損益比率(リスクリワード比率)=平均利益÷平均損失

例えば、平均して1万円の利益に対して5千円の損失があれば、損益比(リスクリワード比)は2になります。

この比率が高いほど、一回の勝ちが複数の小さな負けを補填できる能力があることを示します。

プロフィットファクター・勝率・損益比の相互関連性

プロフィットファクター、勝率、損益比率の相互関連性は、トレード戦略の全体的な収益性を理解するために非常に重要な役割があります。

例えば、勝率が高くても、負けるときの損失が勝つときの利益よりも大きい場合、プロフィットファクターは低くなります。

逆に、勝率が低くても、勝ったときの利益が負けたときの損失を大きく上回る場合、プロフィットファクターは高くなることがあります。

ここは非常に重要な内容ですので、個別の関連性をもう少し詳しく解説しますね。

次の内容を理解しやすくするために、「プロフィットファクター」「勝率」「損益比率」の計算式を再度載せておきますね。

1.プロフィットファクターと勝率の関係

プロフィットファクターと勝率の間には相関関係はありますが、勝率だけでプロフィットファクターを決定することはできません。

勝率が高いトレード戦略でも、負けた時の損失が勝った時の利益より大きければ、プロフィットファクターは低くなり得ます。

つまり、多くの小さな勝利が一回の大きな損失で消し去られる可能性があるということです。

逆に、勝率が低くても、勝った時に大きな利益を得られる戦略であれば高いプロフィットファクターを達成できるということになります。

2.プロフィットファクターと損益比率の関係

損益比率は『勝ちトレードの平均利益』と『負けトレードの平均損失』の比率を示します。

プロフィットファクターを高めるためには、この損益比が高くなければなりません。

例えば、平均して勝ちトレードで得られる利益が負けトレードで失う損失の2倍以上であれば、全体として収益性の高いトレード戦略と言えます。

このように、損益比率が高い戦略は、少ない勝率でも全体としての利益を確保することができるということです。

3.勝率と損益比率の関係

勝率と損益比率は相互に補完的な関係にあります。

足りないものを補うような性質の関係を持っている

高い勝率を持つ戦略は、比較的低い損益比率であっても効果的に機能することがあります。

なぜなら、頻繁に利益を出すことで、少数の損失トレードをカバーできるからです。

一方、低い勝率でも高い損益比率を持つ戦略は、大きな利益をもたらす数少ない勝ちトレードで、多くの小さな損失を補填することができます。

4.結論

トレード戦略の評価と最適化するためには、『プロフィットファクター』『勝率』『損益比率』の三つの指標を総合的に考えて、全体的なパフォーマンスを考えることがとても重要ということです。

例えば、高い損益比率を持つトレードがあっても、それが頻繁に損失を出す場合、つまり勝率があまりに低い場合、プロフィットファクターは低くなる可能性があります。

逆に、低い損益比率のトレードが一貫して利益を生み出し、かつ勝率が極めて高い場合、プロフィットファクターは高くなります。

三つは互いに補完的であり、トレーダーは3つの指標を考慮に入れて、バランスの取れたトレード戦略を構築する必要があります。

高すぎるプロフィットファクターに隠されたリスク

EAには夢があります。

そして、高いプロフィットファクターの数値でで売り出されているEAも多々あります。

とても、魅力的ですよね。

しかし、注意が必要です。

高すぎるプロフィットファクターを提示するEAに対して慎重な検討が必要な理由は、先述した点も含めて、他にいくつかあります。

このセクションでは、高いプロフィットファクターを持つEAに対する潜在的な問題点を説明します。

1. 過剰最適化(オーバーフィッティング)

過剰最適化(オーバーフィッティング)とは、EAが過去のデータに対して極めて細かく調整され、非常に高いプロフィットファクターを示す状態のことを言います。

この状態のEAは、過去における特定の相場環境では、有効に機能する可能性があります。

しかし、この効果は過去データの文字通り限られた特定条件下でのみ有効であって、新たな相場環境では性能が大幅に低下するリスクがあります。

そのため、過剰最適化されたEAは実際のトレード環境での性能が不安定となりがちです。

これは、相場環境が絶えず変化するため、過去のデータに基づいた過度な最適化が未来の相場に対して同じ成果をもたらさない原因になるので注意してください。

2. トレード回数が少ない

高いプロフィットファクターを持つEAは、バックテストのトレード回数が非常に少ない場合があります。

これは、偶然によって高い利益を出したというデータがプロフィットファクターを意図的に高くしている可能性があります。

トレード回数が少ないと、そのEAの性能は統計的に有効性が低く、偶然の結果である可能性が高いです。

したがって、高いプロフィットファクターを維持できるかどうかについては、より多くのトレードデータが必要です。

3. リスクの高いトレード戦略

無理に高いプロフィットファクターを達成しようとするEAは、非常にリスクの高い取引戦略を採用している場合があります。

例えば、大きな利益を得るために大きなリスクを取る戦略は、一時的には高いプロフィットファクターをもたらすかもしれませんが、大きな損失のリスクも同時に高まります。

ギャンブルに近いイメージですね。

相場環境がそのEAにとっては不利になった時、大きな損失を出す可能性があります。

4. 実際のトレード環境との乖離

実際のトレード環境では、スリッページ(注文と実際の約定価格の差)、取引コスト、プラットフォームの遅延など、EAのパフォーマンスに影響を及ぼす要因が存在します。

高いプロフィットファクターを示すEAは、これらの現実的なトレード条件を考慮せずに最適化されている可能性があるので、実際のトレードではその性能を発揮できないか可能性があります。

以上の点から、非常に高いプロフィットファクターを提示するEAに対しては、すべて信用するのではなく、実際にテスト運用してから実運用へ移行するなど慎重に検討していきましょう。

EA(自動売買プログラム)のプロフィットファクター|計算例と注意点

FXの自動売買プログラムを比較する際、表面的な純利益だけでプログラムの性能を判断するのは誤りです。

たとえば、XとYという二つのEAを見てみましょう。

- Xは総利益が200万円、総損失が100万円。純利益は100万円。

- Yは総利益が50万円、総損失が20万円で、純利益は30万円。

このデータだけを見ると、Xの方が純利益が大きく、優れているように思う人もいるかもしれません。

しかし、この比較には重要な要素が欠けています。

それは「レバレッジの考慮」です。

レバレッジを適用すると、小さな資金で大きなトレードが可能になり、利益率が大きく変わることがあります。

つまり、純利益の大小だけでなく、「プロフィットファクター」を用いた比較が重要です。

プロフィットファクターは、総利益を総損失で割った値で、そのシステムトレードの効率性を表します。

X、Yそれぞれのプロフィットファクターは次のとおり計算されます。

- X:200万円÷100万円=2

- Y:50万円÷20万円=2.5

この計算から、Yの方がプロフィットファクターが高く、効率的に利益を出すことができることがわかりますね。

したがって、FXのEA(自動売買プログラム)を評価する際は、純利益だけでなく、プロフィットファクターを考慮することが重要です。

プロフィットファクターの数値を計算する事により、実際システムがより効率的に資金を増やせるのかを正確に判断することができます。

プロフィットファクター以外の考慮すべきドローダウン

プロフィットファクターはFXトレードにおける重要な指標の一つですが、それだけでトレードの成功が保証されるわけではありません。

投資戦略を総合的に評価するには、プロフィットファクター以外にも考慮すべき重要なデータや指標があります。

『ドローダウン』です。

これから解説する『ドローダウン』を理解して活用することで、よりリスクを抑えつつ効率的に資産を成長させることが可能になります。

ここでは、プロフィットファクターと同様にトレーダーが注目すべき重要な『ドローダウン』について解説していきます。

知っておきたいドローダウンの基礎知識

ドローダウンとは

「ドローダウン」とは、トレード口座の資金曲線が過去最高値からどれくらい下落したかを表す指標です。

特にEAを使用するトレーダーにとって、ドローダウンはリスク評価や資金管理において重要な役割を果たします。

現在のドローダウンを式で表すと次のようになります。

ドローダウン(%) = (口座の最大資金額 – 現在の資金額) ÷ 最大資金額× 100

例えば、FX口座に資金を100万円入金し、その後150万円に増加したものの、120万円まで減少したとします。

この場合、ドローダウンは

(150万円 – 120万円)÷ 150万円 × 100 = 20%となります。

FXのドローダウンの種類

ドローダウンには、以下の3つの種類があります。

3種類のドローダウン

- 絶対ドローダウン

- 最大ドローダウン

- 相対ドローダウン

絶対ドローダウン、最大ドローダウン、相対ドローダウンという三つの異なる形式があります。

なお、人によっては「相対ドローダウン」のことも「最大ドローダウン」と呼ぶ場合もあります。

1.絶対ドローダウン

絶対ドローダウンはトレード開始時の初期資金額から計測した最大の資金減少額を指します。

この指標は、トレードが始まって以降、資金が一度も初期投資額を下回らなければ、理論上ゼロとなります。

しかし、この数値が大きくなると、それはトレーダーが初期投資を大きく損している可能性があり、高い破産リスクがあることを意味します。

2.最大ドローダウン

最大ドローダウンは、資産がピーク時からどれだけ減少したか、その最大減少額を表します。

この指標は資産の最高値からの減少を額で示し、特に単利トレード戦略(資産増加に伴いロット数が固定される戦略)において重要です。

最大ドローダウンが大きい場合、資産の価値が大きく上昇下降するので、リスクが高いことを意味します。

3.相対ドローダウン

相対ドローダウンは、資産のピーク時からの最大減少割合を示し、一般に「下落率」とも呼ばれます。

この割合は、特に複利トレード戦略(資産に応じてロット数を調整する戦略)におけるリスク評価に役立ちます。

資産が増加するにつれ、同じ額の損失でも相対的なドローダウン割合は小さくなるため、この指標は資産の増加を考慮したリスク評価をすることができます。

このように各ドローダウンの種類は、トレーダーが自身のトレード戦略とリスク許容度に応じて、資金管理の基準を決めることができます。

例えば、高い勝率を誇る自動売買ツールでも、許容できる最大ドローダウンを超える可能性がある場合、そのツールの使用は避けるべきです。

逆に、勝率が低くても最大ドローダウンが小さいツールは、長期的な資金管理戦略において有効と考えることができるということです。

言葉だけの解説だとピンとこない方もいらっしゃると思いますので、ここでそれぞれの例を図解式に解説していきますね。

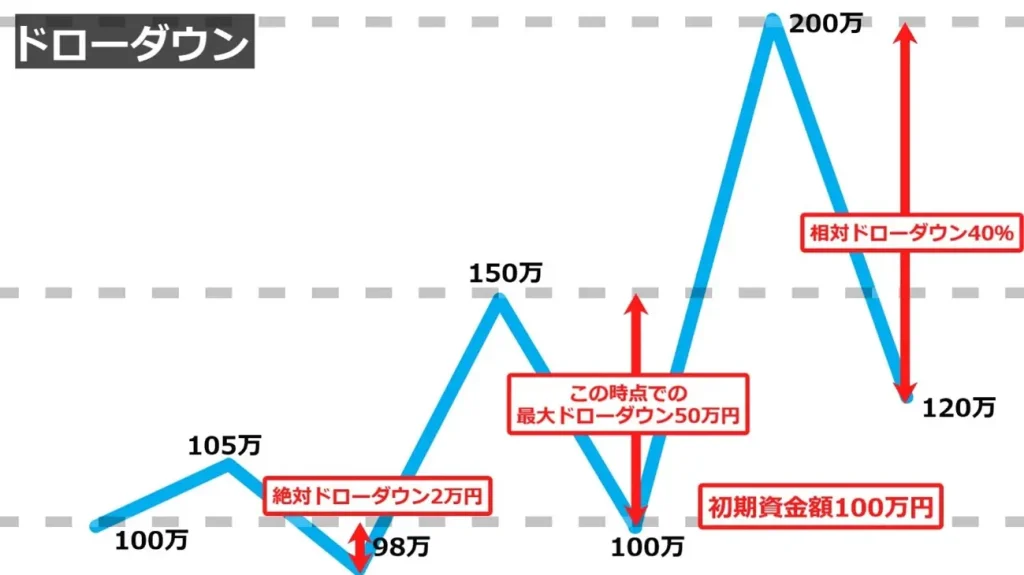

以下の画像をご覧ください。

まず、絶対ドローダウンの例からです。

あるトレーダーがFX口座に100万円を入金し、トレード開始直後から資金が減少することなく、一時的に105万円まで増加しましたが、その後98万円まで減少しました。

このトレーダーの絶対ドローダウンは2万円です(100万円 – 98万円)。

この例では、それ以降はトレーダーの資金が一度も初期投資額を下回っていないため、絶対ドローダウンは小さく保たれます。

次は最大ドローダウンの例です。

同じトレーダーが資金を150万円まで増やした後、一連の不利な取引により資金が100万円まで減少した場合、この時点では、トレーダーの最大ドローダウンは50万円です(150万円 – 100万円)。

この場合、資金のピークから最大でどれだけ減少したかを「額」で示しています。

最後に相対ドローダウンの例です。

このトレーダーの資金がさらに増え、200万円に達した後、不利な相場の変動により120万円まで減少した場合、このトレーダーの相対ドローダウンは40%です((200万円 – 120万円)÷ 200万円 × 100)。

この場合は、資金のピーク時からの最大減少を「割合(パーセンテージ)」で表しており、このデータは今後、同じ手法を運用し続ける上で、リスク管理上、非常に重要なデータとなります。

これらの例からわかるように『絶対ドローダウン』『最大ドローダウン』『相対ドローダウン』は、それぞれ異なる側面からトレーダーのリスクを評価します。

絶対ドローダウンは初期資金からの減少額を、最大ドローダウンは資金のピークからの最大減少額を、相対ドローダウンは資金のピークからの最大減少割合を示しています。

これらの指標を通じてトレーダーは自身の資金管理戦略をより効果的に構築することができます。

最も重視するべきドローダウン

この中で最も重視すべきは、相対ドローダウンです。

絶対ドローダウンは、資金額にかかわらずEAが持つリスクを示します。

トレードする際に口座内にある資金から失われるおそれのある額が、割合から把握できるからです。

要は、最悪のケースがわかるということですね。

目安としては相対ドローダウンが15%から20%までのEAが優秀だと考えられています。

例えば、50%ものドローダウンを現実に目にしたら、トータルでは高いプロフィットファクターが見込まれるEAだとしても、後悔や不安で精神的に参ってしまうのが普通です。

極端ですが、次のようなEAを使用してFXトレードを行う例を考えてみましょう。

EA①

勝率は90%と高いですが、最大ドローダウンが70%にも及びます。

このツールを使用すると、稼働開始直後に資金の70%を失う可能性があり、高いリスクを伴います。

EA②

勝率は40%と低めですが、最大ドローダウンは10%に抑えられています。

このツールでは、成績が悪くなっても資金の10%しか失う可能性がないため、より安全な運用が見込めます。

この例から分かるように、単に勝率が高いツールだけを選択するのではなく、最大ドローダウンの値も重視することが大切なのが分かるかと思います。

特に長期的な資産成長を目指す場合、許容できるリスクの範囲内でドローダウンを最小限に抑えることがとても重要です。

このように、ドローダウンの種類とその数値を理解して、適切に活用することで、FXトレードのリスクを効果的に管理し、資金の健全な成長を目指すことができます。

初期資金とその重要性

バックテストにおける初期資金額の設定も、EAの性能評価において決定的な要素です。

実際にトレードで用意可能な資金額とバックテストにおける初期資金とがおおよそ一致することが必要です。

当たり前ですが、EAは実用的でなくてはなりません。

過度に大きな初期資金額でのテスト結果は、実際の運用シナリオを正確に反映しないため、実際のトレード戦略には役立ちません。

それは、初期資金を増やすことで、最大ドローダウンや相対ドローダウンのパーセンテージを下げることが可能だからです。

つまり、初期資金額が大きかったから口座が破綻する前に残額がV字回復したものの、もしその資金が少なかったら口座が破綻するようなトレードをそのEAが実行していることがあるということです。

これは実際のリスクよりも低いリスクを示しているように見せかけるための手法です。

したがって、バックテストの際には、実際にトレードで用意できる額に近い初期資金が設定されたうえで、その性能が評価されます。

注意点:プロフィットファクターだけでEAを選ぶのは危険

プロフィットファクターは、EAの選択において注目される指標の一つですが、これだけに依存してEAを選択することは大きなリスクを伴います。

実際の取引では、プロフィットファクター以外にも多くの要因がトレードに影響を及ぼします。

したがって、EAを選ぶ際には、プロフィットファクターの高さだけでなく、リスク管理機能、取引戦略の多様性、市場変動への適応力など、幅広い観点から総合的に評価することが重要です。

トレード回数の目安

EAを選ぶ際、トレード回数は重要な指標の一つです。

実際に行うトレード回数に関しては、EAの性格やトレードスタイルによって異なります。

ただし、トレード回数の多すぎ・少なすぎについては、共通して以下の弊害があります。

トレード回数が多すぎる場合の弊害

- 過剰取引

- スプレッド・手数料負担の増加

- スリッページ

トレード回数が多すぎると、相場のノイズに反応して過剰に取引を行っている可能性があります。

これは、特に有意な相場動向ではなく、ランダムな価格変動に基づいたトレードとなりがちです。

取引回数が増えると、それに伴いスプレッドや手数料の負担も増加します。

これは利益を圧迫する要因となります。

小さな価格変動で頻繁に取引を行うと、実行価格と注文価格の差異(スリッページ)が積み重なり、パフォーマンスに悪影響を及ぼす可能性があります。

トレード回数が少なすぎる場合の弊害

- 機会損失

- 統計的な信頼性の欠如

- 相場変動への適応性の低下

トレード回数が少ないと、利益を生む可能性のある相場の機会を逃すことがあります。

トレードのサンプル数が少ないと、EAのパフォーマンスを正確に評価することが難しくなります。これにより、EAの効果を過大評価または過小評価するリスクが生じ、パラメータ設定の改善や適切な運用が困難になります。

トレード回数が少ないと、相場の変動に対するEAの適応性を評価するのが難しくなります。

EAを選ぶ際や設定を調整する際には、これらの弊害を考慮して、自分のトレードスタイルやリスク許容度に合わせて適切なトレード回数を見極めていきましょう。

長期的なパフォーマンスを考慮する

EAを選ぶ際、短期的なパフォーマンスやトレード回数だけでなく、長期的なパフォーマンスも重要な評価基準です。

長期的なパフォーマンスを考慮することで、EAの安定性と持続可能性を見極めることができます。

長期的なパフォーマンスを評価するポイントは、以下の4つです。

- 経済サイクルを通じたパフォーマンス

- ドローダウンの管理

- 更新とサポート

- 実際のトレード環境でのテスト

①経済サイクルを通じたパフォーマンス

EAが経済サイクルの異なる段階でどのように機能するかを評価します。

好況期だけでなく、不況期においても安定したパフォーマンスを維持できるかが重要です。

このためには、過去の相場データを使用してシミュレーションを行い、EAの適応性と耐久性がテストされている必要があります。

②ドローダウンの管理

ドローダウンは、先述のとおりEAのリスク管理能力を示す重要な指標です。

少ないドローダウンで高いリターンを達成するEAは、長期的に安定した投資成果を提供する可能性が高いと考えられます。

他方、ドローダウンが大きいEAは、高リスクであり、資産の急速な減少に繋がる可能性があります。

③更新とサポート

EAの開発者が定期的にアップデートを提供し、相場の変化や新たなトレンドに適応することも、長期的なパフォーマンスを維持する上で重要です。

また、技術的なサポートやコミュニティからのフィードバックが利用可能であることは、EAを適切に運用し続けるために大切なことです。

④実際のトレード環境でのテスト

バックテストの結果もおおいに参考になりますが、フォワードテスト(実際のトレード環境でEAをテストすること)は不可欠です。

スリッページや手数料など、実際の相場条件を考慮したテストを行うことで、EAの真のパフォーマンスを正確に評価することができます。

このように、長期的なパフォーマンスを考慮することはとても重要です。

EAが一時的な相場の変動に左右されずに、時間をかけて安定した利益を生み出す能力を持っているかを判断する上で不可欠だからです。

プロフィットファクターなどによるEAの選定方法

プロフィットファクターは、EAを選定する際の重要な指標の一つです。

しかし、この数値だけに頼って選ぶことは、多面的な評価を欠くことになり、予期せぬリスクに直面することがあります。

このセクションでは、プロフィットファクターを含む複数の指標を用いてEAを総合的に評価する方法を解説します。

併せて、EAの一般的な入手先もご紹介します。

ここで紹介する選定方法を行うことで、よりバランスの取れた視点から優れたEAを選ぶことができるようになります。

優秀なEAを見極める際のポイント

今までの解説からご理解いただけたと思いますが、優秀なEAは、ただ単に高い収益を上げるだけではなく、安定して利益を生み出し、リスクを管理する能力も兼ね備えています。

以下は、優秀なEAを選ぶ際の重要なポイントです。

ポイントが多数になりますが、この記事を整理した「まとめ」にもなります。

EAを用いる場合は特に重要なチェック項目ですので、ぜひ繰り返し読んでくださいね。

- プロフィットファクター

- リスク管理

- 成績の安定性と長期的なパフォーマンス

- バックテストとフォワードテストの成績

- 取引実績

- 開発者の運用実績とサポート体制

- 資産保全の機能

- 目的・トレードスタイルへの適合性

- EAのトレードロジックへの理解と納得

- 評価に対する信頼性

① プロフィットファクター

この記事のメインテーマとして解説してきました。

プロフィットファクターが1.2~1.3のEAは、総利益が総損失を上回ることを示し、利益を継続的に生み出す能力があることを意味します。

逆に高すぎるプロフィットファクターにはその信頼性に疑問を持つようにしてください。

特に、2.0以上の数値には要注意です。

② リスク管理

ドローダウンに関しても先に述べた通りです。

ドローダウンはあなたが精神的、財務的に許容できる範囲内でなければなりません。

許容範囲は人によって異なりますが、多くの場合、15~20%が一般的な目安です。

③ 成績の安定性と長期的なパフォーマンス

損益グラフが右肩上がりで、大きな落ち込みがないEAは、安定した運用が期待できる指標です。

特にバックテスト期間が5年以上のEAは、さまざまな相場環境下での耐久性が確認されています。

過去の大きな経済イベント(例:アベノミクス、トランプ米大統領関連、コロナ禍、ウクライナ戦争など)を経ても性能を維持しているか確認することが重要です。

④ バックテストとフォワードテストの成績

バックテストの成績が良好でも、フォワードテストで同様の結果が得られるかどうかは確認が必要です。

実際の運用環境でのパフォーマンスを反映するため、リアル口座でのフォワードテスト結果も参考にすることが推奨されます。

⑤取引実績

総取引数が多数のEAは、安定した取引実績があります。

つまり、「たまたま」の成功ではないことを示しているということです。

取引回数が多ければ多いほど、そのEAのパフォーマンスは信頼性が高まります。

具体的には少なくとも500回以上、できれば2000回程度もあれば先述の過剰最適化が施されていないと考えることができます。

⑥開発者の運用実績とサポート体制

優秀なEAは、開発者自身が信頼して運用しているものであるべきです。

開発者が自らのEAで資産を運用し、その成績を公開しているかどうかは、そのEAへの自信の表れであり、利用者にとっても安心材料となります。

加えて、サポート体制の充実も重要な要素です。

購入後のフォローアップや問題発生時のサポート体制が整っているかどうかは、長期的な運用を考えた際に非常に重要です。

⑦資産保全の機能

EAが資金管理機能を備えており、特定の損失額に達したら取引を停止するなど、資産を保護する機能を持っていることは、安全な投資戦略を選択する上で重要なポイントです。

また、ロット調整機能や無制限のストップ・ロス設定機能が搭載されていればさらに優れたEAです。

なぜなら、相場の不確実性に柔軟に対応し、資産を守ってくれる機能だからです。

⑧ 目的・トレードスタイルへの適合性

EAを選ぶ際には、個々のトレーダーの目的やトレードスタイルに合っているかどうかを考慮することが必要です。

例えば、短期的に利益を上げることを目的とするトレーダーには、高い勝率を持ちながらも比較的小規模な取引を繰り返すEAが適しています。

一方で、長期的な資産増加を目指すトレーダーには、大きなトレンドに従った取引を行うEAが適しています。

⑨EAのトレードロジックへの理解と納得

トレーダーの経験、知識レベルにもよりますが、EAが採用するトレードスタイルやロジックに対して、トレーダー自身が理解と納得していることも重要なポイントです。

EAの背後にある取引戦略を把握して、そのロジックが、相場の基本的な原理や自身が信じるトレード哲学に合致するかを評価することは、信頼して運用を続けられるかの重要な要素になります。

- 相場分析方法

テクニカル分析、ファンダメンタル分析、またはその両方を用いるか - 順張り・逆張り

- トレンド手法・レンジ手法

- トレード決定のトリガー

価格パターン、指標の値、ニュースイベントなど - ポジション管理

利益確定、損切りのルール、ポジションサイズの決定方法

特に、EAが採用するロジック相場分析方法(テクニカル分析、ファンダメンタル分析、またはその両方を用いるか)、順張り手法か逆張り手法か、トレンド手法かレンジ手法か、トレード決定のトリガー(価格パターン、指標の値、ニュースイベントなど)、ポジション管理(利益確定、損切りのルール、ポジションサイズの決定方法)に納得できるかどうかが、長期的な運用の成功に影響します。

なお、ロジックをすべて非公開にしているEAは避けましょう。

全く公開していないとかそれに等しいような公開であれば、そのEAにはなんらかの問題があると考えるの普通です。

ユーザーにとっても、そのEAに適した「使い時(相場環境)」がわからないので、ロジックが非公開のものは避けましょう。

⑩評価に対する信頼性

EAのプロモーションサイトやユーザーレビューだけでなく、第三者が提供するリアルタイムの運用データやフォワードテストの結果を確認することで、信頼性がアップします。

特に、長期間にわたるフォワードテストの結果や、ウォーク・フォワード・テストを通じて得られるデータは、EAの実際のパフォーマンスを反映しているため、選択の際に大きな参考になります。

上記のような点を総合的に評価し、自身の投資スタイルや目的に最もあうEAを選ぶことが、長期的に見てとても重要です。

また、どんなに優れたEAであっても相場は常に変動するため、定期的なパフォーマンスのレビューと必要に応じた調整が不可欠なのは言うまでもありません。

入手先の選び方

EAの入手先を探す際には、主に以下の方法があります。

1. 専門ウェブサイトやフォーラム

MQL5のようなコミュニティフォーラムでEAを探すことができます。

これらのプラットフォームでは、無料または有料のEAが提供されており、ユーザーレビューや評価も参考にすることができます。

2. EA販売サイト

ゴゴジャン(GogoJungle)のようなEA専門の国内販売サイトもあります。

ここでは多くのEAが販売されており、それぞれのEAの特徴や成績(今回紹介したプロフィットファクターなどの指標が明示されています)、価格などを詳細に比較することができます。

3. MetaTraderのマーケット

MetaTrader4(MT4)やMetaTrader5(MT5)のプラットフォーム内にあるマーケットから、直接EAをダウンロードすることも可能です。

MT4やMT5のマーケットは、EAの開発者が直接プログラムをアップロードしており、購入前に試用することもできます。

4. 開発者やトレーダーのコミュニティ

EAの開発者や他のトレーダーとSNSなどのネットワークを通じて、信頼できるEAの情報を得ることも一つの方法です。

実際にEAを使用しているトレーダーの経験談や推薦は、EA選びにおいて非常に価値のある情報源となります。

これらの方法を利用して、自分のトレードスタイルやリスク許容度に合ったEAを見つけることができます。

ですが、EAを選ぶ際には、提供元の信頼性やサポート体制、EAの成績や評価などを徹底的に口コミなどで確認することがマストです。

美辞麗句を並べ立てて「何もしなくても年利500%」、「ゼッタイ儲かる」など、高額で売りつける業者やサイト・SNSも存在しているので注意してくださいね。

EAを導入する前には、そのEAがどのように機能するか、どのような戦略に基づいているかを理解することも重要ですが、使い物にならないEAから身を守ることはもっと重要です。

最後に:プロフィットファクターの理想と目安を掴み成功するトレード戦略を手に入れる

プロフィットファクターは、FXトレードやEAの選定において最重要な指標ですが、それだけに頼ることは避けるべきです。

成功するトレード戦略を築くには、ドローダウン、勝率、リスク管理など、多面的な評価が不可欠です。

長期的なパフォーマンスと安定性に注目し、継続的な見直しと改善を心掛けることが、リスクを管理しつつ資産を成長させるポイントになります。

また、裁量トレードを中心に行うトレーダーにとっても、プロフィットファクターを中心とした指標を理解することは、トレード手法を検証するための重要なヒントを含んでいます。

各トレーダーのスタイルや目標に合ったEAや裁量手法を選択するときには、プロフィットファクターを代表とした指標をもとにしつつ自身のトレード哲学に基づいてその判断しましょう。

それがFXでの長期的な成功に間違いなくつながります。

この記事があなたのトレードレベルの向上のお役に立てれば幸いです。