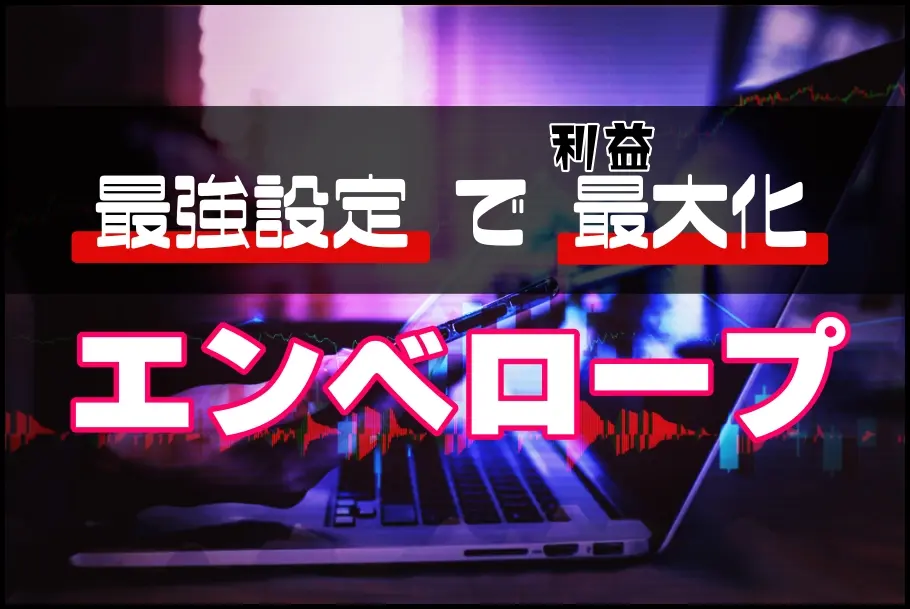

『エンベロープってなに?』

『エンベロープの使い方をマスターしたい!』

『エンベロープを活用した手法を知りたい。』

エンベロープは、有名なバンド系インジケーターです。

使い方もシンプルでスキャルピングや逆張り手法でよく使われている印象です。

そのことから、初心者の方に人気です。

もちろん、上級者の方も利用している方もたくさんいらっしゃいます。

上級者がどのようにエンベロープの設定をして、どのようにトレードで活用しているのか?

知りたいですよね!

ということで、この記事では、エンベロープについて詳しく、分かりやすく解説していきます。

エンベロープの使い方をマスターすることで、値動きの限界や反転箇所を事前に分析ができるようになります。

そのことによって、今以上に、エントリーポイントの抽出や決済のタイミングが上手くなります。

この記事があなたのトレードレベルの向上の向上のお役に立てれば幸いです。

目次

FXエンベロープの基礎知識

エンベロープは、バンド系テクニカル指標で人気のインジケーターです。

はじめに、エンベロープの概要をわかりやすく解説していきます。

エンベロープとは何か?その概要を解説

エンベロープを簡単に説明すると、

「移動平均線の上下を一定の幅で囲ったインジケーター」です。

英語で「Envelope」とは、「封筒」や「包む」という意味です。

エンベロープという名称は、価格動向を上下から包み込む形で表示する特性に由来しています。

エンベロープは、一般的に単純移動平均線(SMA)の上下に一定のパーセンテージで乖離させた複数の線で構成されます。

この線によって、価格の現在地が移動平均線からどの程度離れているのかを確認することができます。

つまり乖離率を視覚的に確認することが可能になっているということです。

この乖離率の視覚化がエンベロープを使う上で重要ポイントになります。

エンベロープはバンドを利用して『買われすぎ』『売られ過ぎ』を判断します。

これは、「価格が移動平均線からどれだけ離れたら元に戻る可能性が高いか」という考え方に基づいています。

RSIやストキャスティクスと同じように、『買われすぎ』『売られ過ぎ』の判断に適して言いますね。

株式取引では、チャートに表示する移動平均線からの乖離率が10%ということも珍しくありませんが、FXトレードにおいては、日足でも2%程度であれば、価格は適正値に戻ることが多いです。

通貨の価格には、移動平均線からある程度離れると戻ってくるという特性があるからです。

このようなエンベロープの特性を理解し、適切に活用することで、トレンドの転換点を見極めたり、トレンドに沿ってエントリーするタイミングを高確率で捉えることが可能になります。

- 「Envelope」とは、「封筒」や「包む」という意味

- エンベロープは移動平均線の上下に一定の幅で設定されたインジケーター

- 主に単純移動平均線(SMA)を基にして、上下に一定パーセンテージの乖離率で複数の線を引く

- 価格が平均線からどの程度離れているかを視覚的に確認でき、乖離率を視覚化することができる

- 「買われすぎ」や「売られ過ぎ」を判断する際に利用される

- 価格が適正値に戻る特性を利用する

- トレンドの転換点やエントリータイミングを効果的に把握できる

エンベロープの計算式とその意味

次に、エンベロープの計算式と意味について解説していきますね。

計算自体は非常にシンプルです。

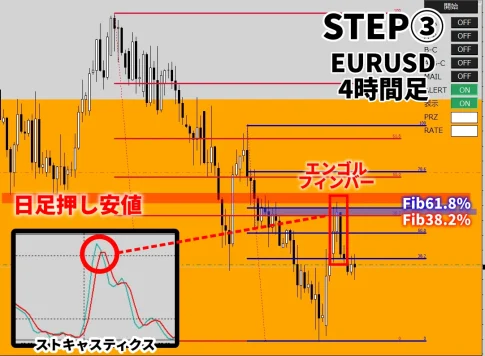

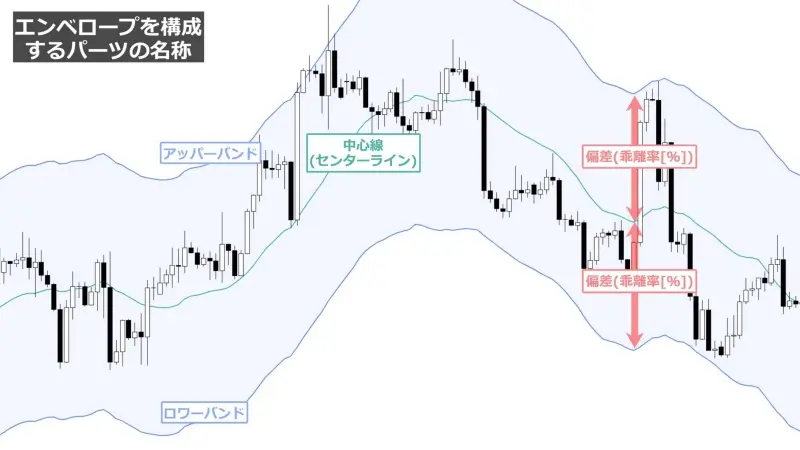

まずは、以下のチャートをご覧ください。

エンベロープは、複数のラインで構成されています。

まずは基準となるセンターラインです。

ある一定期間の移動平均線を基準となる中心線(センターライン)があります。

そして、上下に設定した乖離率に基づく2つのバンドの『アッパーバンド』『ロワーバンド』をがあります。

バンドの乖離率とバンド数は自由に設定できます。

計算式は以下のように表されます。

エンベロープの計算式

- センターライン=移動平均線(x期間)

- アッパーバンド = 移動平均線(x期間)×(100 + a%)/100

- ロワーバンド = 移動平均線(x期間)×(100 – a%)/100

ここで、xは移動平均線の期間、a%は乖離率を示します。

これらの値はトレーダーが市場状況や個人のトレードスタイルに応じて調整可能です。

さらにアッパーバンド・ロワーバンドともに、増減させるa%が互いに異なる複数本を設置することもあります。

上のチャートは、20日の単純移動平均線(20SMA)を基準に、0.6%の乖離率を設定しましたものになります。

この場合、計算式は以下の通りです。

- センターライン = 20SMA

- アッパーバンド = 20SMA × (100 +0.6%)/100

- ロワーバンド = 20SMA × (100 – 0.6%)/100

エンベロープの設定方法

このセクションでは、エンベロープの設定方法について解説します。

エンベロープの設定方法で、少し特徴的なポイントが、偏差(乖離率)の設定です。

少し難しく感じるかもしれませんが、慣れれば簡単です。

それでは、設定方法の解説をしていきますね。

移動平均線の種類

エンベロープは、センターラインである移動平均線によって全体の動きが決まります。

そこで、まずは移動平均線の種類について簡単に説明しておきますね。

移動平均線は、市場の平均価格を一定期間にわたって平滑化し、チャート上でのトレンドを把握しやすくするための指標です。

この指標には以下のようにいくつかの種類があります。

移動平均線の種類

- 単純移動平均線(SMA)

- 指数平滑移動平均線(EMA)

- 平滑移動平均線(SMMA)

- 加重移動平均線(WMA)

移動平均線を単体で使用する場合、単純移動平均線(SMA)と指数平滑移動平均線(EMA)がよく用いられます。

エンベロープでも同様に、単純移動平均線(SMA)と指数平滑移動平均線(EMA)の2つがよく用いられています。

SMAは最も基本的な形の移動平均線で、指定された期間内の終値を平均化して算出します。

このシンプルな計算方法は使いやすさから、特に初心者に人気です。

EMAは、SMAと比較して最近の価格により重みを置いて算出されるため、価格変動に対して素早く反応します。

この性質は、市場の変動に迅速に対応したい中・上級トレーダーに適していますが、その反面、予期しない価格変動(ダマシ)に引っかかるリスクもあります。

SMAとEMAの違いは?

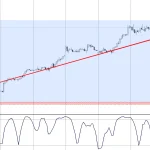

上のチャートをご覧ください。

SMAが期間内の価格データを均等に捉えているのに対し、EMAは最新のデータに重きを置きます。

このため、EMAは価格変動に敏感に反応し、市場のトレンド変化を早く捉えることができます。

しかし、先述した通りダマシにも引っかかりやすいという欠点もあります。

逆に、SMAは変動に対して鈍感であるため、トレンドの確認には時間がかかりますが、ダマシには強いです。

SMAとEMAにはどちらが良いかなど優劣はありません。

トレーダーの経験やトレード戦略、または市場状況などで選択します。

一般的には、初心者はSMAのシンプルさと安定性を、上級者はEMAの速度と感度を活用することが多いです。

移動平均線の期間

エンベロープで設定する移動平均線の期間は、デフォルトの設定値で「14」「20」「25」を用いるチャートが多いです。

使い始めは普段自分が慣れている数値にするのがいいでしょう。

なお、トレードスタイル別によく用いられる期間は、次のとおりです。

| 種類 | 期間 |

|---|---|

| 短期移動平均線 | 5,9,10,14,20,21,25 |

| 中期移動平均線 | 50,75 |

| 長期移動平均線 | 100,200 |

偏差(移動平均線との乖離率)

エンベロープの設定方法の中では、偏差の設定が一番のポイントです。

ここはしっかりと理解しましょう。

エンベロープの幅、すなわちバンド幅の設定は、中心となる移動平均線からどれだけ離れるかを決定するものです。

このバンド幅の設定は、トレードスタイルや分析している時間足によって変わります。

基本的には、短い時間足では値を小さく、長い時間足では値を大きく設定することが推奨されています。

これにより、エンベロープが上手く機能しやすくなります。

チャートの具体的な時間足ごとの偏差設定範囲の目安は以下の通りです。

| 時間足 | 偏差の目安 |

|---|---|

| 5分足 | 0.05~0.15% |

| 15分足 | 0.10~0.20% |

| 30分足 | 0.15~0.30% |

| 1時間足 | 0.30~0.60% |

| 4時間足〜日足 | 0.60〜2.0% |

これらの範囲は、通貨ペア、相場状況(ボラティリティなど)や時間足によって変わる可能性があるため、あくまで参考としてください。

自分のトレードスタイルや分析している通貨ペアの特性に合わせて微調整することが重要です。

かなり効果的なエンベロープ設定の検証法と具体例

エンベロープの基本的な内容について理解したところで、次は、エンベロープの検証方法について解説していきますね。

設定値が適切かを検証する方法は?

ここでご紹介する方法は、有名でかつかなり効果的です。

上級トレーダーの方がよく使う手法ですので参考にしてください。

ベースとなる期間設定を微調整して、直近で何度も価格が反応しているポイントの多い期間の移動平均線を選択するというやり方です。

これは、エンベロープの乖離率を決めるときにはまさに当てはまるやり方です。

実際のトレードではバンド幅を適切に設定することで、ローソク足がラインにタッチするタイミングをエントリーポイントとして利用できます。

ただし、バンド幅を狭めすぎるとエントリーポイントが増えすぎ、逆に広げすぎるとエントリー機会を逃すことになりますので、バランスや適宜の調整が必要になります。

以下のチャートをご覧ください。

それでは、実際にどのようにエンベロープの検証するのか解説していきます。

上のチャートはAUD/JPYの1時間足チャートです。

緑色のセンターラインの移動平均線はSMA、期間は20で偏差を0.3%(青線で囲まれたバンド)に設定してみました。

値動きを見ると、青いマルで囲まれた部分で反応して、ほとんど0.3%のバンド幅の範囲で推移しています。

ところが後半になると、上下幅が大きく値動きして0.3%を越えました(赤マルの一つ目)。

そこで、0.3%を越えた時の上限・下限に合わせて、もう一つのバンドを0.6%に設定してみました。

画像は、途中から赤いバンドを加えたものに加工しています。

そうすると、それ以降のチャートでは以後の赤マルのように0.6で反応しているところが数多くあることが分かるとオも増す。

このように、まずはトレードする通貨ペアのチャートで直近の値幅を確認します。

そこで反応点がうまく得られれば問題ありません。

その後、必要に応じて、バンドを追加してみたり、設定数値を変えてバンド幅を調節してみたりしましょう。

エンベロープの設定を具体例のチャートで解説

このチャートはEUR/JPYの短期5分足です。

移動平均線の種類は先の場合と同じくSMAですが、短期足であるため、期間は14、偏差を0.05%と、ともに小さい値で設定しています。

前半で3か所、後半では少なくとも4か所でしっかり反応していることが確認できますね。

このように選択した偏差が適切だと判断したら準備完了です。

準備が完了したら、いよいよトレード開始です。

エンベロープを使った最強トレード手法の紹介

まず、事前の準備として、直前のセクションで見た「エンベロープ設定の検証」を行います。

これで、エントリーの準備に入ることができます。

このセクションでは、その後の具体的なトレード方法を説明します。

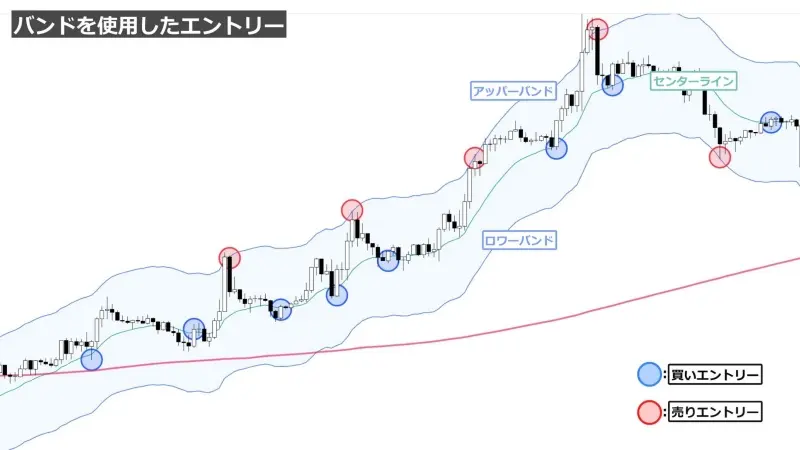

MAを利用した一般的な順張り手法

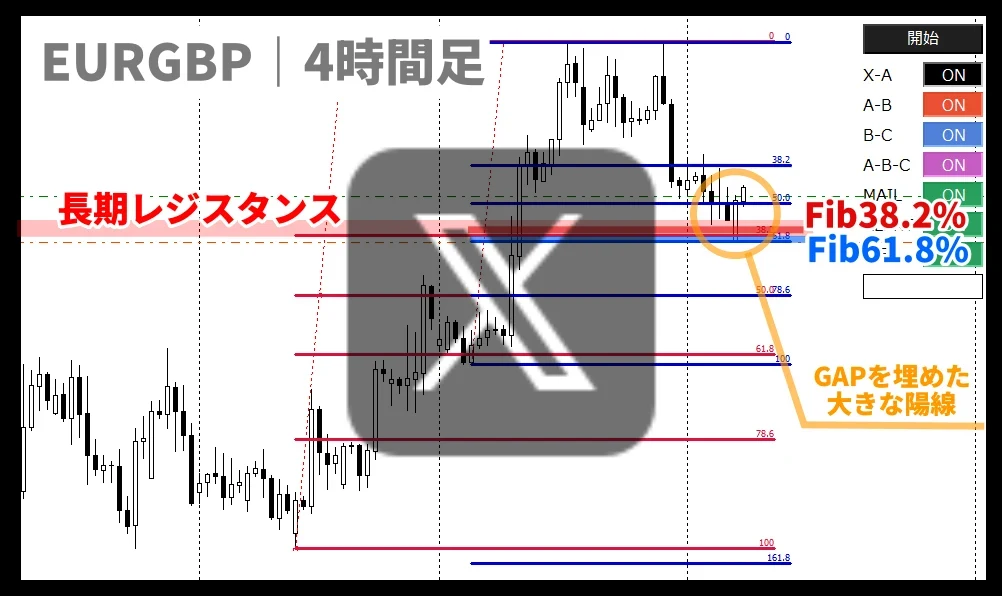

上のチャートはGBP/USDの1時間足チャートです。

緑色の移動平均線は、期間14のEMAです。

ここで、まず第一の段階です。

エンベロープそのものではなく、このEMAを使用してトレードする場合のルールを考えてみましょう。

まずは、環境認識を行います。

矢印の時点で、14EMAと長期の赤い移動平均線(200EMA)の間でゴールデンクロスが発生しています。

なおかつ、価格(ローソク足)も200EMAの上に位置していますね。

このことから、中長期相場の環境認識としては上昇トレンドが始まったと判断したとします。

エンベロープを利用したエントリーポイント

このことを考慮して、その後エントリーポイントは以下の2つが考えられます。

- 価格がMAにタッチして反発した場合

- 14EMAをいったん下に抜けたものの、期間を置かず戻って上に抜けた場合

上記が確認できれば買いエントリーすることができます。

中長期トレンドに対して順張りのトレードですね。

チャートの青いマルの部分で、①か②の条件に当てはまっています。

エンベロープを利用した逆張り手法

次は逆張り手法です。

今度は、先ほどのチャートにエンベロープを加えました。

センターラインとなるMAは同じ14EMAです(赤のMAも同じ200EMAです)。

1時間足なので、偏差は0.35%で設定しました。

エンベロープ手法の逆張りエントリーポイント

ここで、エンベロープのバンドをトリガーにしたエントリールールを追加します。

- 価格がアッパーバンドにタッチして反落した場合

- アッパーバンドをいったん上に抜けたものの、

期間を置かずに戻ってアッパーバンドを下抜けした場合

上記が確認できれば売りエントリーすることができます。

※MAを下に突破してロワーバンドにタッチ等した場合もエントリーします(買い・順張り)

MAに反応した場合と同じようなトリガーを、バンドでも見つけるということです。

ただし、アッパーバンドでの売りは、長期のトレンドに対しては逆張りのトレードで、リスクが高めです。

順張りの場合以上に損切り等によるリスク管理は徹底したいですね。

上のチャートでは青の順張りエントリーに加えて、赤のマルで売りエントリーができます(最後の赤マルでは買いエントリー)。

決済の目安

また、決済は次のようになります。

- ①や②の順張りエントリーをした場合

利益確定や損切りの目安として、アッパーバンド・ロワーバンドを使用します。 - ③や④のようにアッパーバンドで売りエントリー、またはロワーバンドで買いエントリーをした場合

センターラインであるMAを利益確定のポイントに使用します。

を開始し、価格がバンドに戻ったら取引を終了するという戦略を取ろうとするものです。

エンベロープを利用する際の注意点

FXのトレードにおいて、エンベロープを使用する際には、いくつかの注意点があります。

エンベロープは市場のボラティリティとトレンドを捉えるために有効ですが、その適用には慎重さが求められます。

特に、相場の急激な変動や予期せぬイベント発生時には、エンベロープのパフォーマンスが影響を受けることがあります。

このセクションでは、エンベロープを活用する上で考慮すべき重要な点を詳しく解説します。

エンベロープの問題点

エンベロープの効果的な使用には、相場状況を正確に把握することが必要です。

レンジ相場やトレンド相場において、ローソク足がセンターラインやバンドへと戻る局面では、エンベロープは抵抗や支持として有効に機能します。

しかし、以下のシナリオでは、エンベロープの有効性が低下します。

- 過度の勢いがあるトレンド相場

- 経済指標発表時

- 流動性の低い時期

- 節目のブレイク時

①過度の勢いがあるトレンド相場

一方向に一直線に伸びていくような強いトレンドが出て、小さな押し目すらほとんど見られないような場合です。

価格がエンベロープを大きく越えたままバンドに戻らず、期待した反発などによるエントリー機会を見つけることが難しくなります。

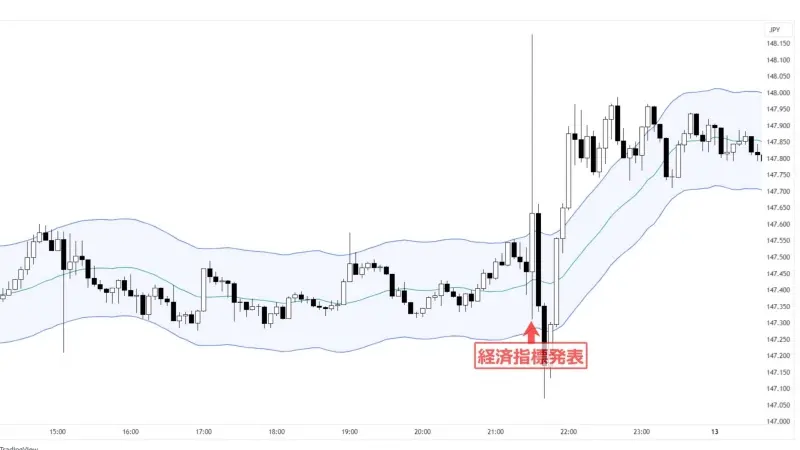

②経済指標発表時

経済指標発表時には、「①過度の勢いがあるトレンド相場」のような場面が発生したり、あるいは、価格が予測可能な範囲を越えて上下動をします。

そのような場合には、エンベロープはその効果を失うことがあります。

それを表したのが上のチャートです。

USD/JPYの5分足チャートで、設定は、センターラインのMAは20EMA、バンドの偏差は0.1%です。

タイミングは、米経済指標の消費者物価指数(CPI)が発表された前後です。

発表時、一時的に長いヒゲを伴いつつ乱高下しています。

エンベロープが機能していないことがわかります。

③流動性の低い時期

市場参加者が少ない時期には、価格変動が小さくなり、バンドに到達しなくなります。

偏差を調整して到達するように設定し直しエントリーできたとしても、利幅が得られません。

いずれにせよ、トレードの機会が減少します。

④節目のブレイク時

価格が重要な節目を突破すると、一方向に大きく動く場合があり、エンベロープを大幅に突破し、エンベロープが機能しなくなります。

問題に対する対処法

エンベロープの効果を最大限に活かすためには、以下の対処法が有効です。

①過度の勢いがあるトレンド相場

過度の勢いがあるトレンド相場が発生した場合は、エンベロープで逆張り戦略ではなく順張り戦略に切り替えることを考えるべきです。

また、小さい時間足で押し戻りを待って押し目買いや戻り売り手法を選択することで対応することができます。

②経済指標発表時の対処法

事前に経済指標のスケジュールを確認し、重要な発表が予定されている時間帯は、トレードを避ける。

③流動性の低い時期の対処法

市場参加者が少ない期間は取引を控えることで、不必要なリスクを避けます。

④節目のブレイク

大きなトレンドが予想される場合は、チャートの大きな時間軸を分析し、節目がブレイクする可能性を評価します。

強いトレンドの兆候があれば、逆張りではなく順張りの戦略を選択しましょう。

正確な相場分析と適切な戦略選択により、エンベロープを使用したトレードで利益を得ることができます。

重要なことは、相場の流れを読み解き、それに応じたトレード手法や時間足を適用することです。

いつでもエンベロープが有効なわけではありません。

これは、エンベロープに限らず、すべてのテクニカル指標に言えることです。

一度ご自分でエンベロープを表示してみましょう。

過去チャートで適切な使いどころを検証してみてください。

エンベロープと似たインジケーター

エンベロープは、有名なテクニカル分析ツールの一つですが、相場分析に役立つ類似のインジケーターも多数存在します。

これらのインジケーターは、それぞれ独自の計算方法と適用シナリオを持ち、トレーダーに異なる視点から市場を分析させてくれます。

このセクションでは、エンベロープに似たインジケーターを取り上げて、それぞれの特徴と使用時の留意点について掘り下げていきます。

エンベロープとボリンジャーバンドの比較

上のチャートは、20SMAを中心に、エンベロープとボリンジャーバンドの2つのインジケーターを表示させました。

| 種類 | 設定 |

|---|---|

| エンベロープ|青 | センターラインは20SMA、偏差は0.05% |

| ボリンジャーバンド|赤 | センターラインは20SMA、標準偏差は±2σ |

青のバンドはエンベロープ、赤のバンドはボリンジャーバンドです。

エンベロープとボリンジャーバンドは、どちらも移動平均線を基にしたテクニカルインジケータです。

さらに、チャートに表示させると似ているので、よく比較されます。

エンベロープは移動平均線からの一定の乖離率に基づいて上下のラインを描き、これが価格のサポートやレジスタンス領域を示します。

これに対し、ボリンジャーバンドは移動平均線を中心として、価格の標準偏差に基づく上下のバンドを描くことで、価格のボラティリティ(変動性)を示します。

ボリンジャーバンドの特徴的な点は、市場のボラティリティに応じてバンドの幅が自動的に調整されて拡大・縮小することです。

具体的には、価格変動が大きい時期はバンドの幅が広がり、市場が安定している時期はバンドが狭まります。

これにより、ボリンジャーバンドは相場のトレンドの強さや、価格が過剰に拡大もしくは縮小していることを分析することができます。

一方で、エンベロープはそのバンド幅が一定で固定化されているため、主にレンジ相場や安定したトレンド相場での価格の通常の乖離を捉えるのに適しています。

しかし、ボリンジャーバンドのように市場のボラティリティの変化に自動的に適応することはありません。

上のチャートで、紫色で囲まれた部分に注目してください。

21:00頃から、ボリンジャーバンドが大きく広がり価格に反応して変化しています。

これに対し、エンベロープは、価格がロワーバンドを大きく下に突破し、乖離したままになっているのがわかります。

そのため、エンベロープはシンプルな構造で使いやすい点では勝りますが、ボリンジャーバンドが提供する動的な相場分析には劣るとも言えます。

結論、エンベロープは価格の平均値からの乖離を、ボリンジャーバンドは相場のトレンドとボラティリティの変動を捉えるのに特化しています。

他の類似インジケーターとの違い:ケルトナーチャネル

エンベロープに類似したインジケーターに、ケルトナーチャネル(Keltner Channels)というものがあります。

ケルトナーチャネルは、相場のボラティリティとトレンドの方向を判断するために使われます

その計算には、中心線(通常は指数移動平均線、EMA)、およびこの中心線からの平均真値範囲(ATR)の倍数で設定される上下のバンドが含まれます。

ATRについて

ATR(Average True Range、アベレージ・トゥルー・レンジ)は市場の変動性を測る指標で、特に海外のトレーダーに人気があります。

この指標は、市場がどれくらい動いているかを示し、利益確定や損切りの目安を設定する際に役立ちます。

ATRはもともとは商品先物取引に使われていましたが、FXトレードにおいても、トレンドの強さを理解するためや、特定の取引戦略に沿って利用されています。

売買のシグナルを提供するわけではなく、トレードのサポートツールとして使われることが多いです。

それでは、実際にエンベロープとケルトナーチャネルをチャートで確認してみましょう。

| 種類 | 設定 |

|---|---|

| エンベロープ|青 | センターラインは20SMA、偏差は0.05% |

| ケルトナーチャネル|赤 | センターラインは20EMA、アッパーバンド・ロワーバンドk=2 |

青のバンドはエンベロープ、赤のバンドはケルトナーチャネルです。緑のセンターラインは20SMA、エンベロープの偏差は0.05%、ケルトナーチャネルのセンターラインはオレンジ色でEMA20、アッパーバンド・ロワーバンドk=2です。

ケルトナーチャネルの計算式

ケルトナーチャネルは以下の三つのラインで構成されます。

- センターライン

通常、期間20の指数移動平均線(EMA)を使用します。 - アッパーバンド

中心線の上に配置され、中心線のEMAに期間20の平均真値範囲(ATR)の数値を加えて算出します。

アッパーバンド = EMA(20) + (ATR(20) × k) - ロワーバンド

中心線の下に配置され、中心線のEMAから20期間のATRの数値を引いて算出します。

ロワーバンド = EMA(20) – (ATR(20) × k)

ここで、「k」とはバンド幅の倍率で、通常は2が使われますが、トレーダーによって調整されることがあります。

ケルトナーチャネルとエンベロープ・ボリンジャーバンドとの違い

ボラティリティに基づいてバンド幅が変わりますが、その変動は平均真値範囲(ATR)によって決まります。

つまり、市場の平均的な価格変動幅を基にバンドが設定されます。

ケルトナーチャネルは、特にトレンドフォロー型の戦略やブレイクアウトを捉えるのに有効です。

固定されたパーセンテージで中心線(単純移動平均線が一般的)からの距離にバンドを設定します。

これにより、エンベロープのバンド幅は一定で、市場のボラティリティには自動的に適応しません。

エンベロープは主にレンジ相場での買われすぎ・売られすぎの識別に適しています。

ボリンジャーバンドは市場のボラティリティに応じてバンド幅が変動しますが、こちらは標準偏差を使用して計算されます。

そのため、価格変動の統計的な測定値に基づいて、より動的に市場の変動に対応します。

ボリンジャーバンドは、トレンドの強さ、ボラティリティ、そして価格反転点ポイントの識別に役立ちます。

エンベロープを最大限活用するためのFX会社選び

エンベロープだけではなく、インジケーターの性能を最大限に引き出すには、取引環境が重要な役割を果たします。

そのため、エンベロープを含む各種テクニカル分析ツールの利用に適したFX会社を選ぶことが、効率的かつ効果的なトレードに不可欠です。

このセクションでは、エンベロープを最大限活用でき、さらには、安心して利用できるFX会社選びのポイントを詳しく解説します。

エンベロープが使いやすいFX会社の特徴

エンベロープなどのインジケーターを使用するのに適したFX会社は、以下の特徴を満たす会社です。

これはインジケーターの選択に限らず、個人トレーダーがFX会社を選択する際に、ぜひチェックしておくべき特徴でもあります。

1. スプレッドが狭い

価格の動きに基づいてシグナルを出すため、エンベロープの使用にはスプレッドが狭いほど有利です。

スプレッドが広いと、シグナル通りに注文を出しても、スプレッド分のマイナスが発生してしまうためです。

2. 注文執行速度が速い

エンベロープは、短時間で多くの注文を出すスキャルピング手法に適しています。

そのため、注文執行速度が速い会社を選ぶことが重要です。

3. 取扱通貨ペアが多い

エンベロープは、あらゆる通貨ペアで有効なインジケーターです。

そのため、取扱通貨ペアが多い会社を選ぶことで、さまざまな通貨ペアでエンベロープインジケーターを活用することができます。

4. 信頼できる会社

FX会社を選ぶ際には、安全性や信頼性も重要なポイントです。

国内会社なら、金融庁に登録されている会社を選び、海外会社であれば、出金トラブルの問題がないかを特に確認しましょう。

おすすめのFX/証券会社紹介(XM)

少額資金で行うのなら、おすすめはXMです。

XM Tradinは、日本でも利用者が多く、人気と実績のある海外FX口座です。

2009年設立、約200カ国で提供し、日本語のサポートも特にしっかりしているという印象があります。セーシェル金融庁(FSA)、モーリシャス金融サービス委員会(FSC)双方のライセンスを持ち、安全で信頼できると言われ、評価されています。

手軽な口座開設、日本語サポート、魅力的なボーナスなどが利用者に好評で、スタンダード、マイクロ、ゼロ、KIWAMI極の4種の口座タイプがあります。

特徴としては、最大1,000倍のハイレバレッジ、ゼロカットシステム、スキャルピング対応、500円からの少額トレード可能、ボーナスポイント、NDD方式の採用で透明性と信頼性が高いことなどがあります。

しかし、ロスカットリスク、狭くはないスプレッド、面倒な出金手続きなどのデメリットもあります。

ただし、スプレッドの問題については、「KIWAMI極口座」を使用するとかなりスプレッド幅が狭まり、解決できます。

通常ならスプレッドが狭いと、代わりに取引手数料が必要になりますが、この口座では取引手数料は無料です。

ただし、スワップポイント・ボーナスポイントがもらえないなどのデメリットはあります。

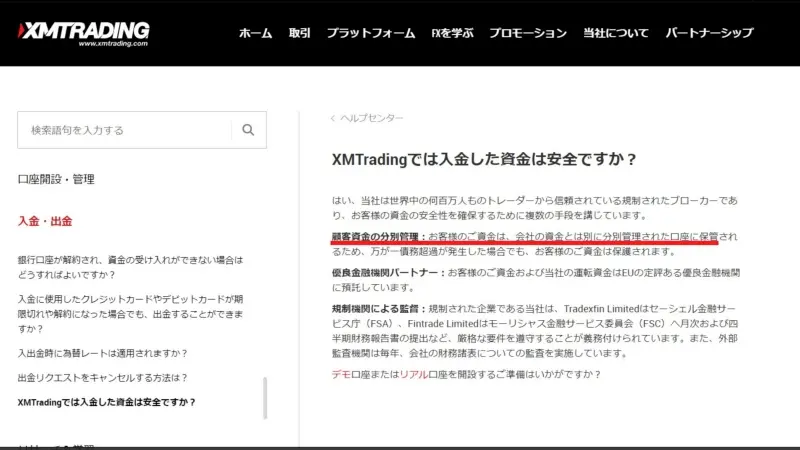

信託保全と分別管理について

ともに、金融業界で顧客の資産を保護するための重要な概念です。

1. 信託保全

- 顧客から預かった資金をFX会社が直接管理するのではなく、第三者の信託銀行などの金融機関に託すことで管理します。

- FX会社が経営破綻した場合でも、顧客の資金は保護され、別途管理されているため、返還されやすくなります。

- 顧客の資金をFX会社のリスクから隔離することで、高い安全性を提供します。

2. 分別管理

- FX会社が顧客から預かった資金や有価証券を、そのFX会社自身の資産とは明確に区分して管理します。

しかし、信託保全のように第三者機関に預託するわけではありません。 - FX会社が倒産した場合でも、顧客の資産はFX会社の債権者から保護され、顧客に返還される可能性が高まります。

- 顧客の資産はFX会社の運用リスクや信用リスクから守られます。

これらの制度は、顧客の資金が不当に使用されることを防ぎ、FX会社の信頼性と透明性を高める役割を果たしています。

特にFX取引や証券取引のような金融商品取引においては、これらの保護措置は極めて重要です。

日本のFX会社は、金融庁の厳しい規制の下で運営されており、顧客から預かった資金の完全信託保全が義務付けられています。

一方で、XM tradingを含む海外のFX会社については、日本のような完全信託保全の義務化がないことが一般的です。

多くの場合、分別管理が採用されています。

XMTrading社は、上の画像のとおり、顧客の財産を「分別管理」していると説明しています。

まとめ

エンベロープを使ったトレード手法は、多くのトレーダーにとって有効な戦略を提供します。

基礎から応用まで、本記事で解説したエンベロープの使い方を理解し、適切なFX会社を選択することで、トレーディングの可能性を広げることができます。

正しい知識と戦略、そして適切なリスク管理でエンベロープを使いこなしていきましょう。

この記事があなたのトレードレベルの向上のお役に立てれば幸いです。