『ダイアゴナルってなに?』

『ダイアゴナルをマスターしてトレード戦略に組み込みたい』

『第1波の始まりを知りたい』

この記事をお読みの方は、既にエリオット波動を学ばれている方だと思います。

エリオット波動を学べばおのずと興味が湧くのが『第1波の始まり』

そうです。トレンドの始まりです。

エリオット波動分析は、ダイアゴナルを検知することで、『第1波』つまり『新しいトレンド発生』を予測することができます。

この分析ができれば、トレンドをまるごと狙えますね。

ということで、この記事では、ダイアゴナルについてめちゃくちゃ分かりやすく解説しています。

さらに

- エリオット波動の基本と重要ポイント

- ダイアゴナルの3つの特徴

- ダイアゴナルの副次波

- リーディング・ダイアゴナル

- ダイアゴナルトライアングルを活用した取引戦略

- エリオット波動の効果的な学習と練習方法

など、エリオット波動とダイアゴナルについて深く解説しています。

エリオット波動とダイアゴナルを理解することで、分析力は他のトレーダーより頭ひとつ抜け出します。

高度で高精度なチャート分析ができるようになるので、勝率、利益率ともに向上することになります。

この記事があなたのトレードレベルの向上のお役に立てれば幸いです。

目次

エリオット波動の基本理解とダイアゴナルトライアングルの位置付け

エリオット波動理論は、相場の動きを予測し、シナリオ構築するための強力な分析方法です。

エリオット波動理論の中で、ダイアゴナルトライアングルは特に注目されるパターンの一つになっています。

まずはじめに、『エリオット波動の基本概念』と『ダイアゴナルトライアングルの位置づけ』について解説していきますね。

ダイアゴナルの位置づけを深く理解するためにも、エリオット波動の基本の解説が必要ですので、このままお読みください。

エリオット波動の推進波とその特性のおさらい

エリオット波動の前提知識や基礎知識

エリオット波動は、ラルフ・ネルソン・エリオットというアメリカ人株式アナリストが考案しました。

市場の動きを分析する理論で、

「海辺の波のように、市場には繰り返し現れるパターンがあり、それに従って価格が動く」

という考えに基づいています。

彼の死後、多くのトレーダーがこの理論を用いて市場の動向を予測するようになりました。

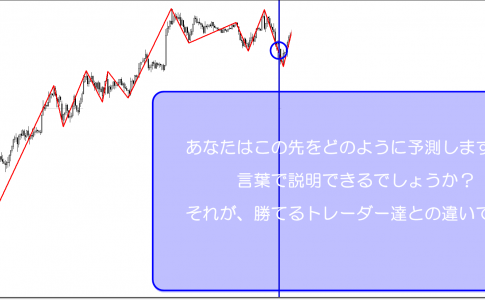

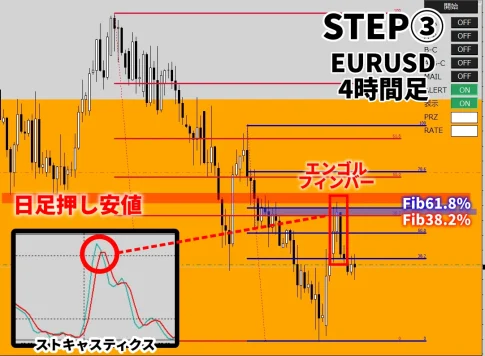

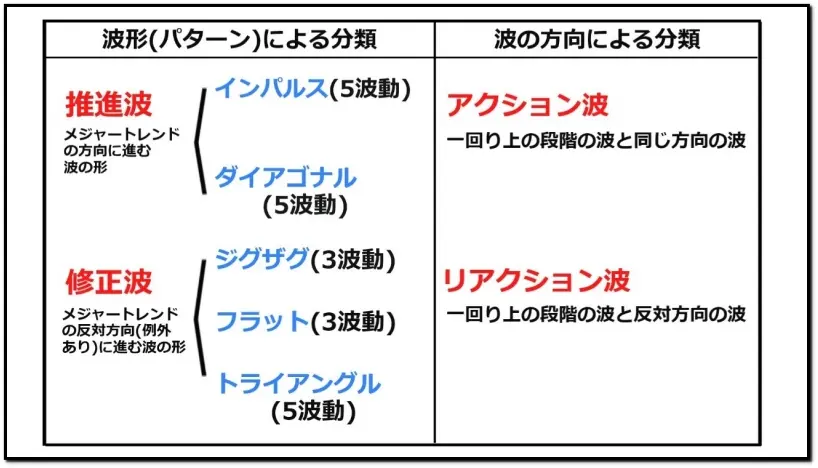

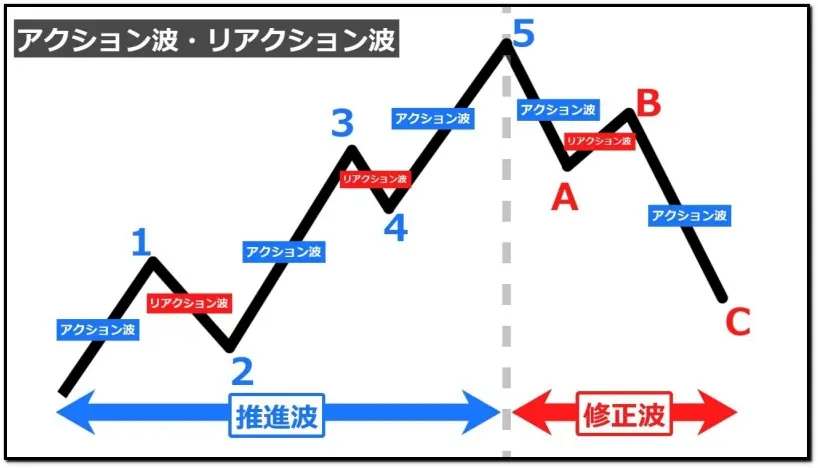

このチャート画像はエリオット波動の基本的なイメージを示したものです。

上昇トレンドでは、第1波から第5波で上昇し、その後、第A波から第C波の3波で下降するという説明がなされます。

※細かいことですが、本来「第A波」という言葉遣いは正しくない(「第」は数字の前に置くもの)です。ですが、この記事では推進波のそれぞれを個別に指すとき「第〇波」という表記をしていますので、均衡をとるために、「第A波」などの表記を便宜上使わせていただきます。

エリオット波動の基礎は、これらの「推進5波」と「修正3波」から成り立っています。

例えば、市場が上昇傾向にあるときは、5回の上昇波(推進波)と3回の下降波(修正波)で動きます。逆に、市場が下降傾向にあるときは、5回の下降波と3回の上昇波で動きます。

この推進波と修正波の概念を理解することで、現在の価格がどの位置にあるかを把握し、これからの価格の動きを予測することが容易になります。

「波」と「波形」

ここで「波」と「波形」という言葉について確認しておきます。

「波」と「波形」

- 波:一つ一つのスイング(ローソク足の集合体)を「波」と呼びます。

- 波形:波で形成される特定のパターンで「推進波」と「修正波」

にグループ分けされます。

この分類は、波形によって行われる分類です。

| 波形の分類 | 波形の名前 |

|---|---|

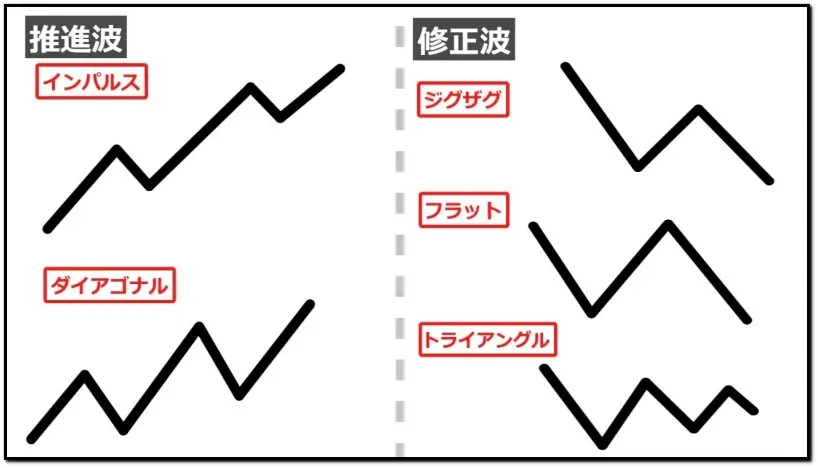

| 推進波 | ①インパルス(「衝撃波」とも呼ばれます) ②ダイアゴナル |

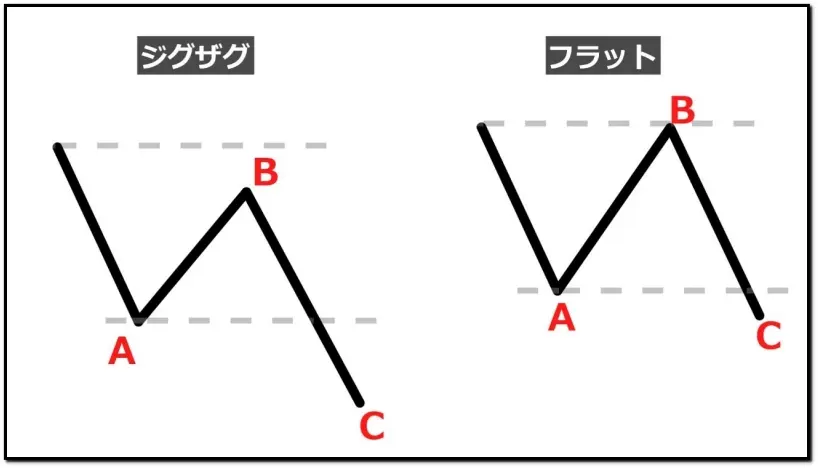

| 修正波 | ③ジグザグ ④フラット ⑤トライアングル (⑥複合修正波) |

推進波は①インパルス(「衝撃波」とも呼ばれます)②ダイアゴナルに分かれます。

一方、修正波には、③ジグザグ④フラット⑤トライアングル(⑥複合修正波)があります。

これらは、ある階層の波形を分類・分析するときだけでなく、その下の階層の中における一つ一つの波を詳細に分析してさらに波形を捉えるときにも用いる概念です。

のちに説明するフラクタル構造的な視点です。

アクション波・リアクション波

なお「推進波・修正波」とは別に、「アクション波・リアクション波」という分類があります。

波の方向性に着目した分類です。

アクション波・リアクション波とは

- アクション波:それを含む一回り上の階層の波と同じ方向の波

- リアクション波:それを含む一回り上の階層の波と反対方向の波

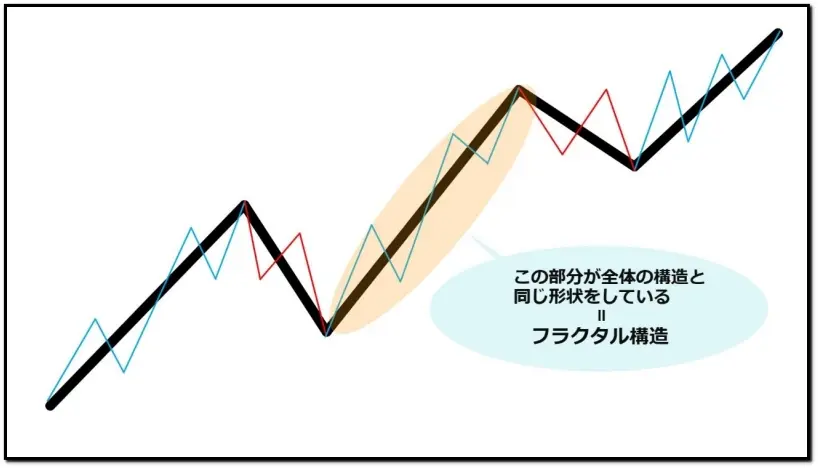

「チャートはフラクタル構造だ」とよく言われます。

エリオット波動のアクション波・リアクション波を理解するために必ず必要な構造ですので、念のため、ここで『フラクタル構造』についても解説しておきますね。

フラクタル構造とは?

フラクタル構造とは、ある形状を成す小さな一部分が、全体の構造と同じ形状をしていることです。

小さなスケールで見ても大きなスケールで見ても同じような形状が繰り返し現れます。

例えば、樹木の枝分かれや河川の流れのパターンなどです。

自然界だけでなく数学的にも存在し、複雑な形状やパターンを生成する場合に見られます。

そして、FXチャートの波形でもよく見られる現象です。

それでは、アクション波とリアクションはの解説に戻ります。

アクション波・リアクション波は、一回り上の波に対する構成部分を作る波で「副次波」と呼ばれます。

「推進波・修正波」と「アクション波・リアクション波」の区別・概念が、人によって異なっていたり混用されていたりするため、特に「推進波・修正波」の理解がとても難しくなっています。

この記事では上のような理解でお話を進めますね。

さて、頭がこんがらがってきたと思いますので、

ここでいったん「推進波と修正波」「アクション波とリアクション波」についてまとめておきます。

推進波・修正波とアクション波・リアクション波のまとめ

ここで、推進波・修正波とアクション波・リアクション波についてもう一度整理しておきます。

- 波の方向性で分類→アクション波・リアクション波の区別

- 波の形で分類→推進波、修正波で区別

- 推進波は常にアクション波だが、アクション波は推進波だけだというわけではない

- 修正波は、通常はリアクション波だが、一つ上の階層と同じ方向性を持つもの、つまりアクション波になるものもある

代表的な波形「インパルス」の条件

次は、インパルスについての解説です。

エリオット波動の代表となる波形は、「インパルス(衝撃波)」です。

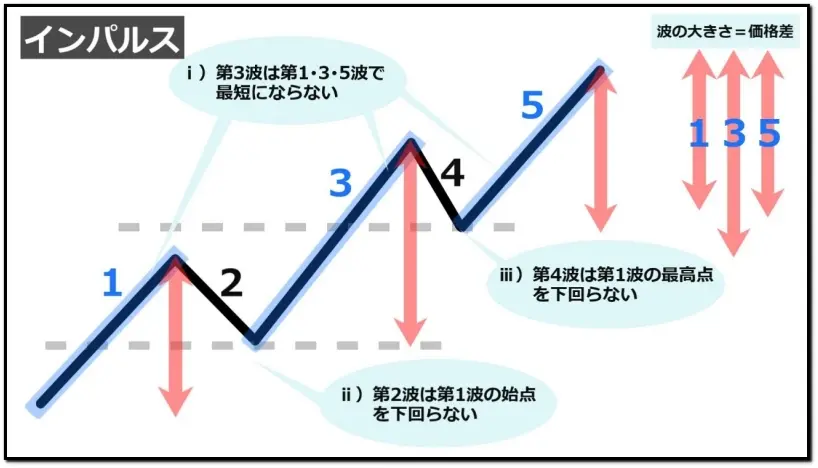

インパルスは、次の3つの条件に従います。

この条件もエリオット波動を理解する上で非常に大切ですので、必ず覚えておきましょう。

エリオット波動で出てくるすべての波形に共通する条件だといった解説をたまに見かけますが、そうではありません。

インパルスという波形に限定した条件です。

ⅰ)第3波は、第1波・第3波・第5波のうち、最短(最小)になることはない

「第3波が最長だ」と言われることもありますが、厳密にはそれだけに限らないことになります。第1波や第5波が最長の場合でも第3波が最短(最小)でなければいいことになります。

なお、この場合の「波の大きさ」は、「価格差(またはpips差)」を基準に決定します。つまり縦軸に沿った大きさ(長さ)でその大小を決めます。横軸の「時間」でも両者を合わせた「波そのもの」の大きさでもありません。

ⅱ)第2波が第1波の始点を下回ることはない(メイントレンドが上昇の場合)

これを下回ると、安値切り上げが生じていません。ダウ理論的にまだ上昇トレンドが生じていないことになります。

ⅲ)第4波が第1波の最高点を下回ることはない(メイントレンドが上昇の場合)

これらの原則が守られる場合、インパルスに基づいた市場の次の動きを予測しやすくなります。ただし、これらの条件を満たしていても、必ずしもその通りに動くわけではないので、注意が必要です。また、インパルス以外の波形では異なった動きになります。

文章で理解すると少し難しそうに聞こえますが、何度かチャートを見ながら確認すると間隔で分かるようになってきます。

ダイアゴナルトライアング:エリオット波動の特別な推進波の形態

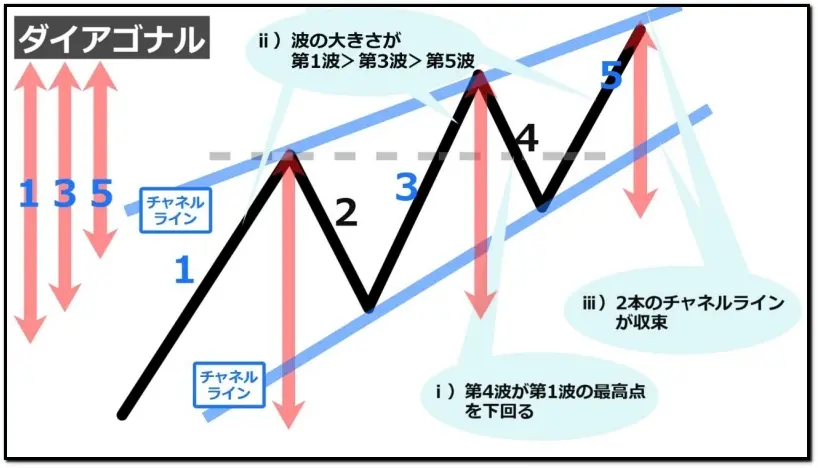

今回のテーマの中心であるダイアゴナルも、同じ推進波に属します。

そのため、インパルスに類似した性質も持っています。

だから、インパルスと同じ点・異なる点を意識するとその性質を理解しやすくなります。

ダイアゴナルは、インパルスほどトレンド方向に進む勢いが強くありません。

インパルスが一直線に右肩上がりに進むのに対し、ダイアゴナルは大きく上下しながら上がっていきます。

そして、ダイアゴナルは、トレンドの開始(第1波)や終わり(第5波)に際して現れやすいという特徴があります。

そのため、これを発見できればトレンドの終点と始点をいち早く察知することができます。

つまり、トレンドの転換点の近くからトレードするための重要なサインとして利用可能だということになります。

そういう意味で、ダイアゴナルはトレードを行う上で重要な波形であると言えます。

それでは、次のセクションよりダイアゴナルトライアングルについてさらに深く解説していきますね。

ダイアゴナルトライアングルをめちゃくちゃ分かりやすく解説

ダイアゴナルトライアングルは、少し複雑ですが覚えておくべき概念の一つです。

ここでは、ダイアゴナルトライアングルの深い理解に焦点を当てて、微妙な特性と相場における意義を解説します。

ダイアゴナルトライアングルを詳細に理解することは、相場の動きを予測し、より効果的なトレード戦略を構築する上で不可欠です。

このセクションでは、その基本的特徴、形成過程、そして市場分析におけるその役割を深く掘り下げていきますね。

ダイアゴナルトライアングルの基本的特徴と副次波

ダイアゴナルの特徴

全体の形状の見た目から、「斜行三角形」、つまり「ダイアゴナルトライアングル」と呼ばれています。

波形は、単に「ダイアゴナル」と呼ばれていることが多いです。

「ダイアゴナル」という波形を識別するには、以下の3つの基本的特徴に注目しましょう。

「ダイアゴナル」の3つの特徴

- 第4波が第1波の最高点を下回ること

- 第1波が最大で、次に第3波、そして第5波と徐々に小さくなる傾向にあること

- チャネルが収束すること

1)第4波が第1波の最高点を下回ること

最重要ポイントです。

インパルスでは第4波が第1波の最高点を下回ることはありませんでした。

しかし、ダイアゴナルでは下回ります。

これがインパルスとダイアゴナルを見分ける鍵となります。

なお、第4波が第1波最高点を下回り、そのまま、第2波の始点を下回ると、安値切り上げが生じていません。

ダウ理論的にまだ上昇トレンドが生じていないことになります。

これは、先ほどインパルスでも同じことを説明しています。

2)波の大きさが、第1波が最大で、次に第3波、そして第5波と徐々に小さくなる傾向にあること

つまり、第3波が一番長くなるわけではありません。

この傾向は、上昇の勢いが徐々に弱まっているいうことと示しています。

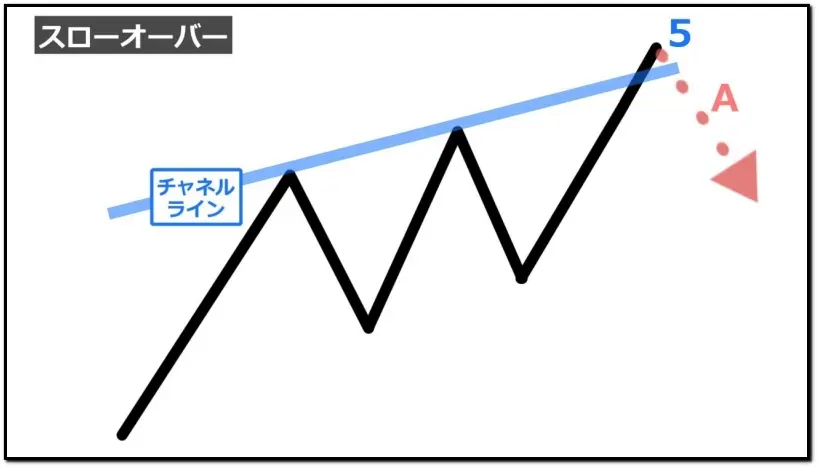

なお第5波の形成については、以下の2パターンで動く可能性もあります。

- スローオーバー

- フェイラー

スローオーバー

スローオーバーは、第5波がトレンドラインをわずかに超えること。

超えたからといってもトレンドがさらに勢いづくというわけではありません。

そして、そのダイアゴナルの形成が否定されてはいません。

つまり、通常のダイアゴナルと同じように修正波の第A波に移行する可能性があるということです。

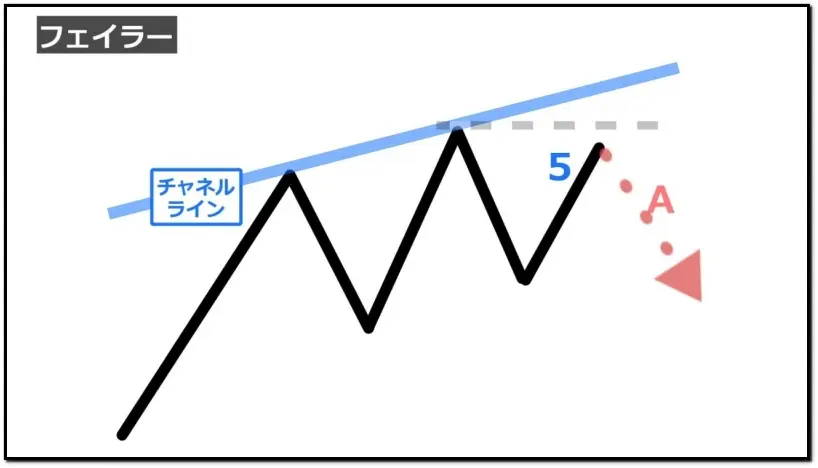

フェイラー

フェイラーは、第5波が第3波の終点を超えられずに終わること。

トランケーションとも言います。

第3波終点を超えることに「失敗(failure)」したことから、このような呼び方になっています。

これも、そのまま修正波の第A波に移行する可能性があります。

3)チャネルが収束すること

波の上限を結ぶチャネルラインと波の下限を結ぶチャネルライン(トレンドライン)が時間とともに互いに近づき、最終的には交差(「収束」)すること。

トライアングル(三角形)状になります。

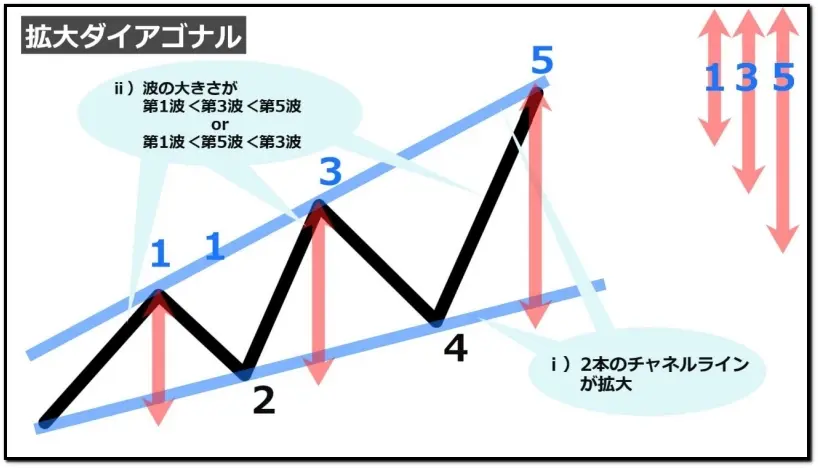

ちなみに、稀なケースですが、拡大ダイアゴナルという形状も存在します。

以下の画像をご覧ください。

上図のように、例外的に「拡大」するパターンもあります。

このパターンは市場の価格変動が通常の範囲を超えて拡大する特殊な場合で、出現するのは稀です。

「拡大ダイアゴナル」は2つの大きな特徴で見分けることができます。

「拡大ダイアゴナル」の2つの特徴

ⅰ)チャネルが拡大すること

価格の上限のチャネルラインと下限のチャネルラインが、徐々に離れていくように拡大していきます。

ⅱ)第1波が最も小さいこと

このパターンでは、波の大きさに関して、第1波が最も小さく、その後の第3波・第5波がより大きくなります。

具体的には、「1<3<5」または「1<5<3」です。

価格の変動幅が時間とともに大きくなっていくことを意味します。

「拡大ダイアゴナル」は予測が難しく、完成するころにやっと気づくことが多いです。

チャネルラインが拡大している動きを見たら、拡大ダイアゴナルの可能性も考慮する必要があります。

しかし、このパターンは珍しく、慣れること自体が困難です。

ですので、拡大ダイアゴナルが現れることを前提にトレードシナリオを立てるのは避けた方が無難です。

ダイアゴナルの副次波

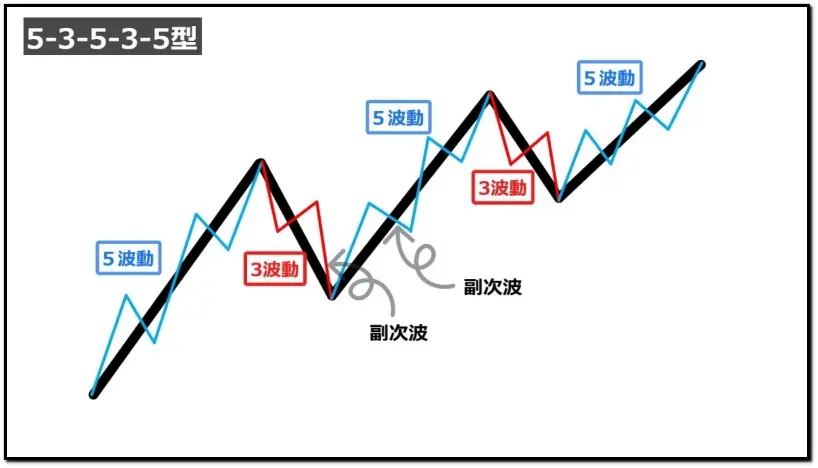

ダイアゴナルの価格動向を分析する際には、「5-3-5-3-5型」や「3-3-3-3-3型」といった波のパターンを理解する必要があります。

「5-3-5-3-5型」「3-3-3-3-3型」は、市場の動きを分析するために見ることができる一連の波(動き)のことです。

「5-3-5-3-5型」とは?

「5-3-5-3-5型」は、最初の「5」は上昇する5つの小さな波(副次波)を意味し、次の「3」はそれに続く下降する3つの小さな波(副次波)を意味します。

このパターンは上昇と下降を繰り返しながら、最終的には5つの上昇波、3つの下降波、5つの上昇波、3つの下降波、そしてまた5つの上昇波という形の5波で進んでいきます。

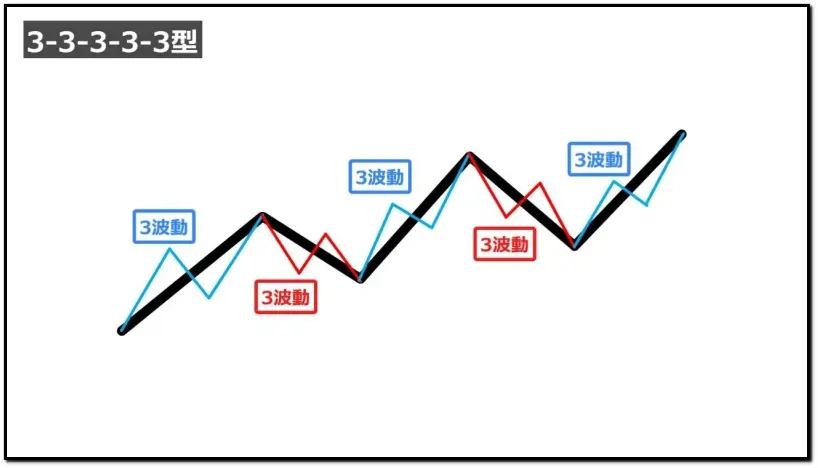

「3-3-3-3-3型」とは?

「3-3-3-3-3型」のパターンでは、全ての動きが3つの小さな波(副次波)で構成されており、これはより均一かつ緩やかな市場の動きを示しています。

簡単に言えば、「5-3-5-3-5型」は大きな動きの中での上昇と下降を示し、「3-3-3-3-3型」はより小さい範囲内での動きを示します。

ただし、波の大きさやチャネルラインの動きには例外があり、市場の状況やファンダメンタルズなどによって変動する可能性があるため、柔軟な分析が必要です。

これらがダイアゴナルでどのように現れるのかは、のちのセクションで説明しますね。

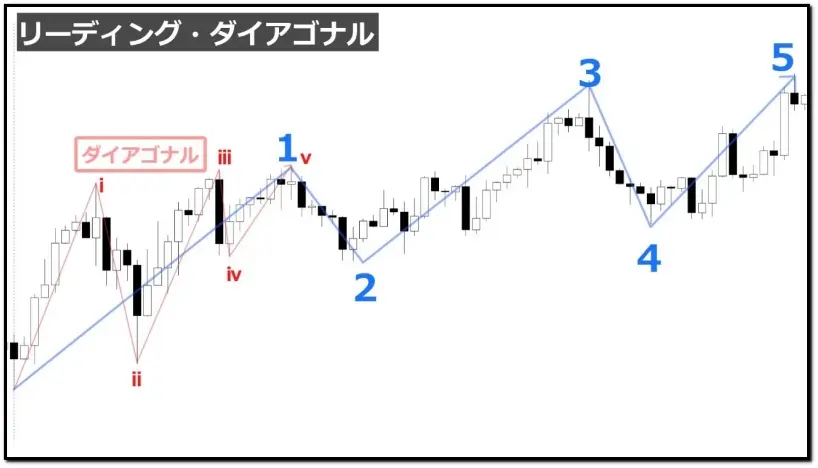

リーディング・ダイアゴナル:新しいトレンドの始まりの合図

あるトレンドが終わりを迎え、新たなトレンドへと移行しようとしている場面を考えましょう。

この移行期に最初に現れる波、すなわち第1波や第A波が「リーディング・ダイアゴナル」になる可能性があります。

リーディング・ダイアゴナルは、市場の流れが大きく変わる可能性のある重要なサインとされています。

特に、大規模な下降トレンドの後に現れる上昇のダイアゴナルは、上昇トレンドへの転換の可能性を示唆していると考えることができます。

リーディング・ダイアゴナルが現れた後の動きは、トレーダーにとって重要なシグナルです。

第1波の終わりや第2波目の始まりにポジションを取ることができれば、その後の上昇トレンドをごっそり抜き取ることができるため、かなり有利な取引戦略を立てることができるからです。

特に、第2波が第1波の始点を超えない場合、第3波から第5波にかけて上昇トレンドが形成されることが期待できます。

このように、リーディング・ダイアゴナルを利用した「押目買い」「戻り売り」戦略は、高い期待値の取引につながります。

また、リーディング・ダイアゴナルには特有の波動パターンが存在します。

副次波として5波動と3波動が交互に繰り返される「5-3-5-3-5型」になります。

この型は、リーディング・ダイアゴナルの特徴的な波動の構造を示しており、トレンドの始まりを見極める上での重要な手がかりとなり得ます。

インパルスの第1波や第A波にダイアゴナルが出現する場合、

「ここから推進の5波が生じるぞ。第3波と第5波が形成されて市場が伸びる可能性が高いはずだ。」

と考えることができます。

このように、リーディング・ダイアゴナルは新しいトレンドの始まりを告げるシグナルとして、トレーダーにとって非常に役立つシグナルです。

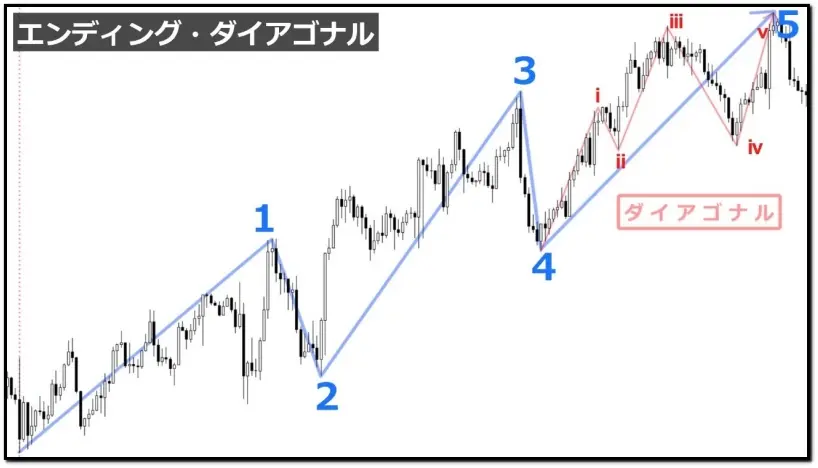

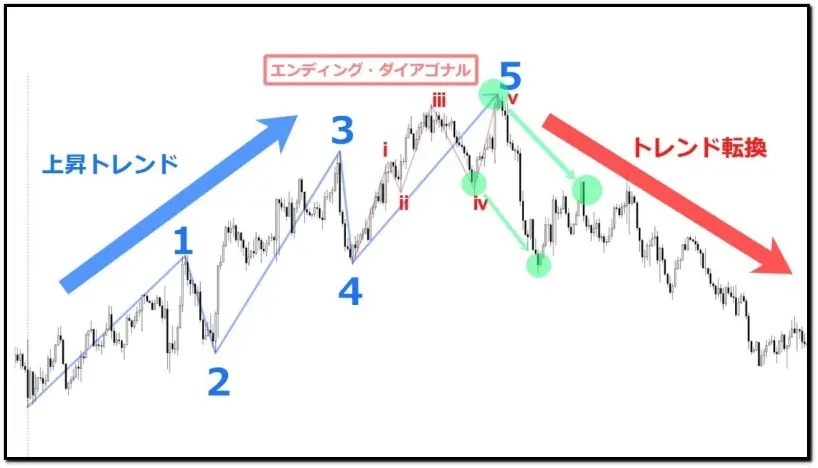

エンディング・ダイアゴナル:トレンドの終焉を示すサイン

FX相場で見られる様々なトレンドの中でも、特に注目されるのがその終わりを示す兆候です。

トレンドが終わりに近づくと現れる「エンディング・ダイアゴナル」は、トレーダーにとって、とても重要なサインとなります。

この現象は、上昇トレンドまたは下降トレンドの最終段階において、特に最後の第5波やC波目として表れることが多く、トレンドの終了を予測する手がかりとされています。

つまり新しいトレンドの転換点をとらえそのトレンドの初動から利益を狙うシグナルになりえます。

エンディング・ダイアゴナルが現れる主な理由は、トレンド方向への推進力が弱まっていることにあります。

たとえば、長期にわたる上昇トレンドの後で、3波動構成のダイアゴナルが形成された場合、これは上昇トレンドが終了し、市場が反対方向へと動き始める可能性が高いことを示します。

このパターンは、価格が上下に迷いながら進むことが特徴で、トレンド終盤の不確実性を反映しています。

「エンディング・ダイアゴナル」が完成すると、多くの場合、元のトレンドの方向とは反対へと価格が進む傾向にあります。

この予兆を捉えたトレーダーは、今までの順張り戦略をいったん見直し、新しいトレンドを待つか、逆張り戦略を検討することができます。

しかし、注意が必要です。

このような判断はエンディング・ダイアゴナルが出現した時間軸よりも、ひとつ大きな時間足の状況などについての環境認識にも依存するからです。

エンディング・ダイアゴナルのもう一つの重要な特徴は、その副次波が3波動のみを繰り返す「3-3-3-3-3型」になりやすいことです。

この型は、エンディング・ダイアゴナル独自の構造を示しているので、トレンド終盤の波動分析においてとても分かりやすいです。

エンディング・ダイアゴナルがどこに現れるのかについては、トレード戦略に関係するので、のちに解説します。

ダイアゴナルトライアングルを活用した取引戦略

ダイアゴナルトライアングルは、エリオット波動理論の中でも熟練したトレーダーにとって強力な武器になります。

このセクションでは、ダイアゴナルトライアングルを効果的に活用したトレード戦略を紹介し、その際のポイントと注意点を解説します。

ダイアゴナルトライアングルを見極め、市場の次の動きを早期に予測することで、トレードの成功率を高めることができます。

それでは、解説していきますね。

エンディング・ダイアゴナルを利用したトレードのタイミング

トレードにエンディング・ダイアゴナルが特に活用しやすい理由

先にも説明したようにエンディング・ダイアゴナルは、その副次波が3波動のみを繰り返す「3-3-3-3-3型」という独自の構造を持っています。

よって、インパルスなどに比べ、比較的見つけやすいです。

しかも、エンディング・ダイアゴナルはトレンド終盤に現れやすいという性質を持っています。

そのことにより、相場が新しい方向に変わるかもしれない一つの判断材料になり、相場の動きについてシナリオが立てやすくなります。

これは「最後の波」としてトレンドの終わりと反対方向への動きを予告します。

エンディング・ダイアゴナルは、相場が疲れてきて、市場の方向感が定まらなくなっていることの表れだからからです。

エンディング・ダイアゴナルが出たら、トレードのチャンスととらえることができます。

具体的なトレードの場面では、例えばダウの理論やMACDなどの他のテクニカル指標でトレンドが転換したかもしれないと判断したとします。

その際、前の波動にエンディング・ダイアゴナルが出現していたなら、その判断の正確性には一層自信を持てるでしょう。

エンディング・ダイアゴナルは、このように利用をすることでトレード判断の精度を高め、次から始まるトレンドの初期段階から狙うことが可能になります。

エンディング・ダイアゴナルの現れる場所

エンディング・ダイアゴナルが現れる場所は、具体的には、第2波、第4波、そして最終の第5波で出現します。

もう少し具体的に波形で指摘しますね。

エンディング・ダイアゴナルは、以下のような場所に出現しやすいと考えられています。

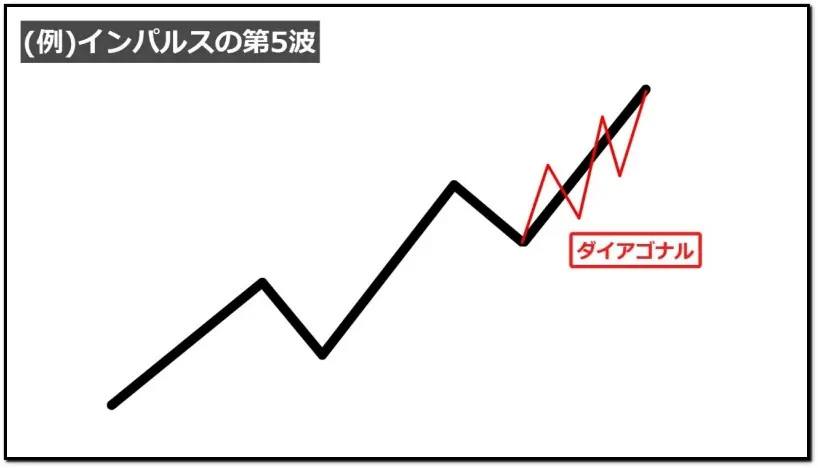

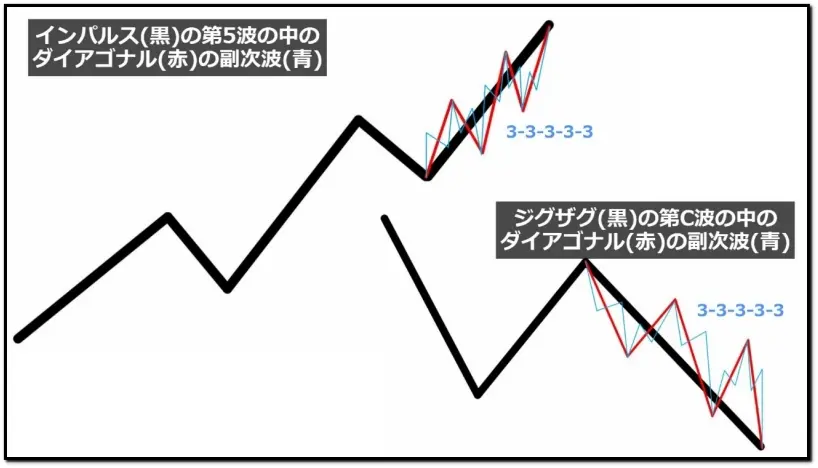

推進波のインパルスやダイアゴナルの中の第5波

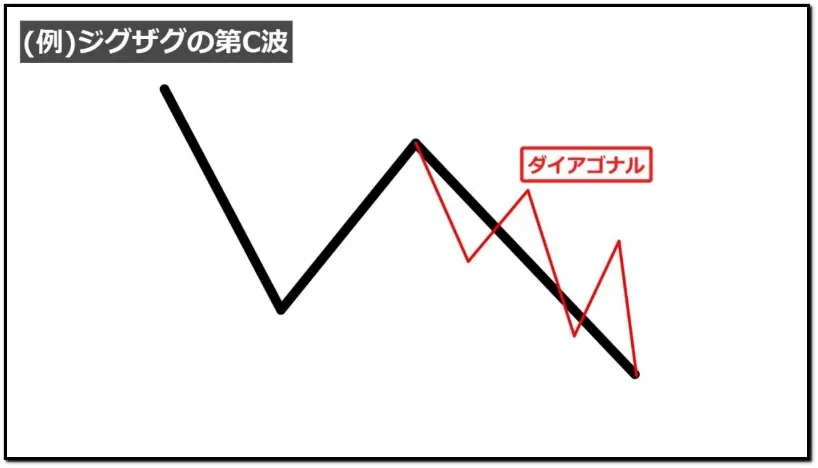

修正波のジグザグやフラットの中の第C波

しかも、ダイアゴナルは、前述の通り上記第5波や第C波それぞれの副次波が3波の「3-3-3-3-3」になっています。(副次波の副次波がそれぞれすべて3波構成)

以下の画像をご覧ください。

ジグザグについて

先述していますが、「ジグザグ」とは、価格が大きく変動する修正波で、B波はA波の始点を超えない特徴があります。

「フラット」とは、横ばいに近い動きで時間調整の役割を果たす修正波で、同じくA-B-Cの3波動で構成されます。B波はA波の90%以上を修正し、ほぼ同じ価格になります。

第5波でこのパターン見つけた場合は、次のトレンドを早期から狙えますが、他にも、第2波で見つけた場合、次の第3波は安定した上昇相場になる可能性が高いと言われています。

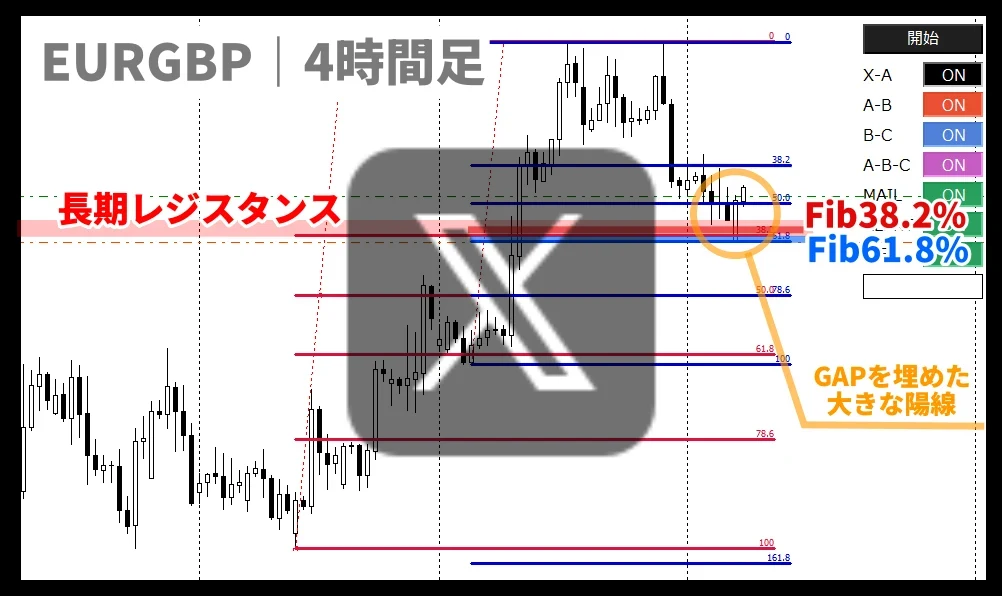

実際のチャートでエントリータイミングを確認

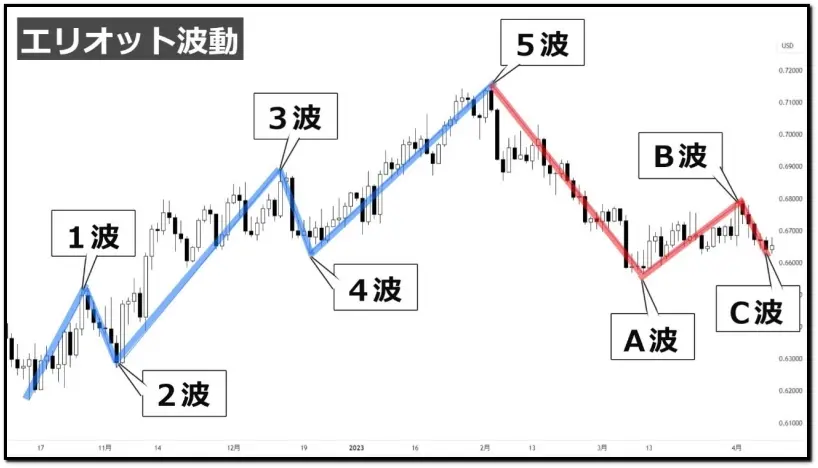

これはAUD/USDの4時間足チャートです。

まず、波動に着目しましょう。

上昇トレンドの推進波(青・1~5)中の第5波の中の副次波(赤・ⅰ~ⅴ)は、ダイアゴナルになっていますね。

その完成後は上昇トレンドが終わり、下降トレンドまたはレンジ相場に移行する可能性がでてきます。

そこで売りエントリーの準備をしてチャートを監視します。

このあたりで、他のテクニカル指標も併用するなどして、売りエントリーのタイミングを計ることになります。

実際、緑色のマルで囲まれた部分では高値安値の切り下げが生じています。

これは、ダウの理論的に上昇トレンドが終わり、なおかつ下降トレンドが発生していることを示しています。

エンディング・ダイアゴナルが生じたらいつでもこのようなチャンスが出てくるとは限りません。

しかし、こうした状況の発生を待ち、エントリーチャンスを狙うことで、他のトレーダーが見ていない高い精度のエントリーを行うことができます。

ダイアゴナルで分析する際の注意点

ダイアゴナルはかなり有利なエントリーチャンスのシグナルになります。

そもそも、エリオット波動自体、理解が簡単な理論ではないので、これを知らないトレーダーに比べれば有利な状況だと言えます。

ただし、そういったチャンスをもたらす一方で、使用するうえで注意すべきポイントも存在します。

具体的には、以下の4点に注意しましょう。

ダイアゴナルで分析する際の4つの注意点

- 明確な売買のエントリーシグナルを示すものではない

- 個人の主観による差が大きい

- 完全に予測できるわけではない

- 経験が必要

① 明確な売買のエントリーシグナルを示すものではない

ダイアゴナル自体は明確な売買のエントリーシグナルを示すものではありません。

どちらかというと、環境認識の1つの手掛かり・ヒントにすぎないものです。

環境認識事態の判断にも他にも根拠が必要です。

また、先述の通り、別途エントリータイミングを計る手法などが必要になります。

② 個人の主観による差が大きい

ダイアゴナル形状の把握は、他のテクニカル指標やチャートパターン認識に比べ、個人の主観による差が大きく、また、ダイアゴナル自体、ひいてはエリオット波動自体の理解度や考え方も様々です。

その分、自分では「あ、ダイアゴナルができたぞ!チャンスだ!」と思っても、他の多数のトレーダーにはそのように認識されない可能性もあるので注意が必要です。

③ 完全に予測できるわけではない

そもそもどんなに知識や経験が豊富でも、相場を完全に予測できるわけではありません。

これは、どのような分析手法にも当てはまることです。

どんなにキレイなダイアゴナルが発生しても、過信は禁物ということです。

④ 経験が必要

ダイアゴナルを含めた波形を把握するには、十分な経験が必要です。うまく使いこなすには、過去のチャートを検証するのはもちろん、動くチャートでの実践練習が不可欠です。

ダイアゴナルに基づくトレード分析は、他の多くのテクニカル指標同様にあくまで一つの可能性を示しているにすぎません。

よって、他の手法の場合と同様にストップロスの設定は必須です。

上級トレーダーでさえ、トレードが当初の計画通りに進まないことも当たり前のようにあります。

トレードを行うにあたっては柔軟性を持って対応し、思惑通りにいかない相場状況にも対応できるようにできる準備はあらかじめしておきましょう。

エリオット波動、ダイアゴナルのマスタリーへのステップ

最後のセクションでは、エリオット波動の複雑な概念をマスターするための効果的な学習方法と実践のコツを解説します。

エリオット波動の効果的な学習と練習方法

実際の過去チャートでダイアゴナルを探すのが最も効果的です。

その際、正解があるとよいですね。

正解を示してくれるのが、自動でエリオット波動の波形を表示し、ナンバリングをしてくれるインジケーターです。

Trading View「チャートパターン『エリオット波動』」は、その点で使いやすいと評判です。

ただし有料の中でも高額なPremiumプランに加入していないと使用できず、たいていの人はなかなか手が出せないと思います。

MT4/5の無料インジケーターでは、keys₋Elliot₋Zigzag.ex4(MT4用)・keys₋Elliot₋Zigzag.ex.5(MT5用)というものがあります。

無料でありながら比較的使いやすいです。

ところで、エリオット波動を分析するインジケーターは、自動で波形を描くZigZagというインジケーターをもとにしています。

ZigZagのインジケーターなら、無料で使用できるものがTrading View・MT4/5ともにあるので、波形分析ではそれの助けを借りるというのもいいと思います。

ZigZagについては、以下の記事で分かりやすく解説しています。

ただし、エリオット波動の波の判断(線のひき方)は、主観に左右されやすい側面があります。

よって、最適化しすぎたり、機械的すぎるとエリオット波動が分析できない場合があるということです。

したがって、地道ですが、毎日チャート分析をするたびに、直近や過去のチャートに自分自身で波形のラインをあてて、各波形の条件にあてはめて判断する練習をしていくのがベストです。

また、検証ソフトを持っている場合には、チャートを回しながら波形が完成する過程を観察するのも有効です。

エリオット波動理論を深く理解するためのリソース

エリオット波動に関するおすすめの書籍はいくつかありますが、特に評価が高いものとしては以下2冊があります。

どちらも名著です。

タイトル|『あなたのトレード判断能力を大幅に鍛えるエリオット波動研究』

著者|一般社団法人日本エリオット波動研究所 (著)

- エリオット波動の基本的な理論や用語の定義、波動の概念について詳しく解説されてる

- 中級者向け

- エリオット波動の教科書として使える書籍

タイトル|『エリオット波動入門──相場の未来から投資家心理までわかる』

著者|ロバート・R・プレクター・ジュニア , A・J・フロスト (著), 長尾慎太郎 (監修)

- 実際のトレードに役立つ知識が豊富に含まれている

- 読者からの評判も高い

- 専門的な内容が多いため、基本的な投資やチャート分析の知識をある程度つけてから読むことをお勧め

- お値段がお高め

まとめ:エリオット波動とダイアゴナルトライアングル

エリオット波動理論におけるダイアゴナルトライアングルの理解は、相場分析とトレード戦略の力の向上に役立ちます。

リーディング・ダイアゴナルは新しいトレンドの始まりを、エンディング・ダイアゴナルはトレンドの終わりを示します。

これを理解し・見極めることで、トレーダーは相場の転換点を把握し、有利なポジションを取るための見通しを得ることができます。

また、ダイアゴナルトライアングルの形成は、トレンドの勢いの強さや弱さを示唆し、それに応じた戦略を立てることが可能です。

エリオット波動理論は理解自体が簡単なものではなく、途中で挫折しがちです。

しかし、完璧に理解できていなくても、トレードに役立つ知識や視点を得ることができます。

そのことによって、他のテクニカル分析の裏付けとなりより自信のもてる精度の高い分析ができるようになります。

この記事があなたのトレードレベルの向上のお役に立てれば幸いです。