- 『仲値トレード』『ロンドンフィックス』ってなに?

- 仲値トレードの手法を知りたい

- 仲値トレードの精度を上げたい

『仲値トレード』は、為替取引のメカニズムを利用した取引方法のひとつです。

このメカニズムを分析、データ化して仲値トレードをされているトレーダーもたくさんいらっしゃいます。

この記事では、

- 仲値トレードの基本とメカニズム

- ロンドンフィックスの基本とメカニズム

- 仲値トレード手法と具体例

- 仲値トレードの注意点

など、仲値トレードについてかなり詳しく解説しています。

仲値トレードやロンドンフィックスを利用した手法を手に入れることで、トレードの幅が広がります。

また、仲値トレードを行わなくても、その時間帯のメカニズムを知ることで余計なトレードを控え勝率の向上にもつながります。

この記事が、あなたのトレードレベルの向上のお役に立てれば幸いです。

目次

仲値トレードの基本 – 利益を生むメカニズムを徹底解説

「仲値」はその日のFXトレードを始めとした外貨取引の金額を決めるうえで重要な役割を果たします。

日本では、平日の9時55分に各銀行からドル円の仲値が決定され(他通貨は10時)、銀行のHPやニュースなどで容易に確認できます。

さまざまな通貨ペアの仲値がある中、特に米ドル円のトレードをする際に仲値の性質を利用したトレードをする人が多いです。

もちろんユーロ円などのクロス円でもドル円よりボラティリティが大きいことが多いので、性質がわかれば有用性のある手法です。

そこで今回はその仲値についての考え方とその性質に注目したトレードについてお伝えします。

仲値とは何か?市場での重要性と基本概念

仲値は、各銀行が決めたその日1日の取引する際の基準となる外国通貨の交換レートで、銀行と顧客間の取引に用いられます。

為替レートは平日に常に変動しており、FXトレーダーはこれを利用して利益を得ることが可能です。

しかし、企業などが行う貿易や両替のような『実需取引』(後に詳しく説明します)では、為替レートが安定していないと公平な取引が難しくなります。

その都度レートを確認していたのでは円滑に業務を行いにくいですよね。

この問題を解決するため、毎営業日の午前中にその日の為替レートを決定することが一般的になっています。

この決定されたレートが仲値です。

具体的には、平日の9時55分に都市銀行が仲値を公示し地方銀行でも順次公示されます。

仲値が設定されると、それを基に各企業は実需に基づいた取引を進めることになります。

仲値トレードとは

- 仲値とは?:仲値は、毎営業日の午前中に各銀行が設定するその日の外国通貨交換レートです。このレートは銀行と顧客間の取引で使われる。

- 為替レートの変動:為替レートは平日に常に変わる。FXトレーダーはこの変動を利用して利益を得ることができる。

- 仲値の設定:この問題を解決するため、毎営業日の午前中にその日の為替レートを設定する。これが仲値。

- 仲値の発表:平日の9時55分に都市銀行が仲値を発表し、その後地方銀行も発表する。

- 仲値の利用:仲値が決まると、企業はこれを基に実際の取引を進める。

ゴトー日の役割 – 仲値トレードにおける特別な日々

ゴトー日は、為替市場で仲値の影響が特に顕著になる日です。

この言葉は、「五」と「十」の数字から来ており、5、10、15、20、25、30日を指します。

これらの日が休日や市場が閉まっている場合は、その直前の営業日が実質的なゴトー日となります。

ゴトー日には、為替市場の動きが大きくなる傾向があります。

日本では古くからこの日に代金の決済を行うという商慣習があり、いまでも多くの輸入企業が支払いの決済日をゴトー日に設定しているためです。

ゴトー日には輸入企業から金融機関に対して仲値取引依頼が多くなり、金融機関のドルのストックが不足しがち(「仲値不足」と言われています)になるので、それ解消するために外国為替市場を通じてドルを買い入れます。

これによってゴトー日にはドル円が仲値にかけて上昇しやすいのです。

ちなみに輸出企業は商品海外で売って得たドルを円に替えますけれども、交換するタイミングがドル高のときを待って1週間10日ドルを貯めてからまとめて売ってくるので金額的には大きいですが、輸出企業の買いのように毎日出てくるわけではありません。

仲値トレード成功への第一(具体的アプローチ・その1)

それでは、このようなゴトー日における仲値のドルの需要を、トレードに活用することはできないでしょうか?

ここではひとつのスタンダードな手法を上げてみます。

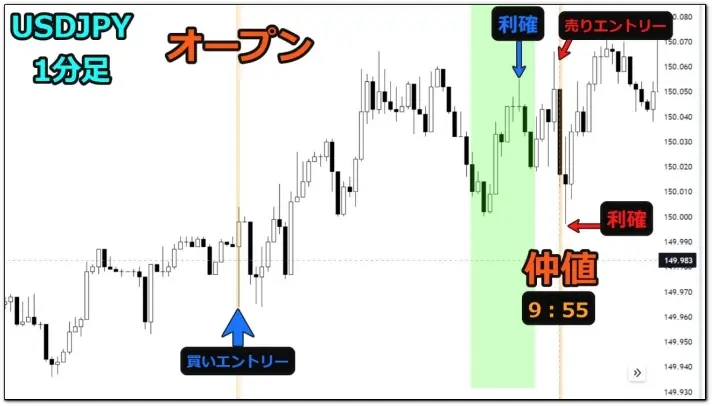

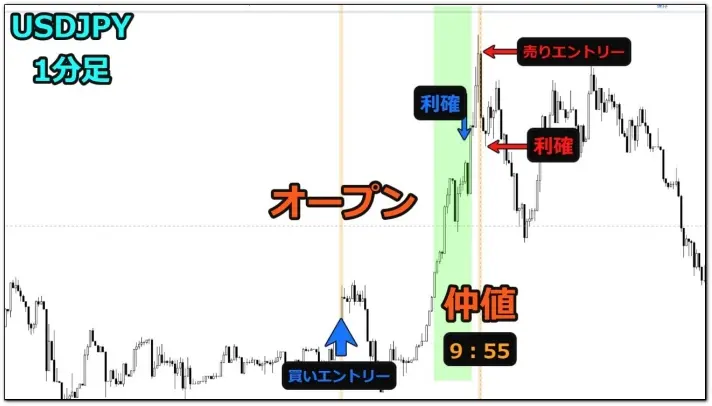

ゴトー日に見る市場の動きと仲値トレード手法

主に東京市場がオープンする9時00分から仲値発表後の10時00分頃までの1時間、ドル円(場合によってはクロス円)の1分足を使用して買いエントリー1回売りエントリー1回、場合によっては買いエントリーは複数回のスキャルピングを行うことが可能です。

ですが、仲値トレードの前に次の条件を満たしているかどうかを確認し、条件が整っていない場合はトレードを見送るのが賢明です。

仲値トレード手法の手順

仲値トレードの手法

- ゴトー日の確認:

- トレード日がゴトー日(特定の日)に該当するか確認する。

- 欧米市場のトレンド確認:

- 前夜から朝にかけて、欧州市場や米国市場でドル円相場の下降トレンドが発生していないかをチェック。

- 国内要因の確認:

- 仲値の時間帯に国内で相場を大きく変動させる要因(重要な経済指標の発表や政治要人の発言など)が存在しないかを確認。

- ドル円チャートの確認:

- 仲値トレードのエントリー前にドル円のチャート(15分足・1時間足など)をチェックし、相場全体の動きを理解する。

- 確認する点として、下降トレンドになっていないことを確認する。

これらの条件が揃った時のみ次の手順に移ります。

仲値トレード手法のエントリーとエグジット

9時00分~: 東京市場オープン直後の上昇を狙い、買いエントリーを行います。

市場が上昇し始めたら買いでエントリーします。

天井が見えた場合は利益確定します。

また、押し目から再上昇が始まった場合は、再び買いエントリーを狙います。

9時40分~50分: 仲値前の最後のポジション決済を目指します。

9時30分ごろにドル円相場が動き出したら、9時55分より前に利益確定を行うのが良いでしょう。

9時40分ごろに下落の兆しが見られたら、欲張らず早めの利益確定を目指します。

9時55分: 状況によっては、仲値決定後のドル売りを狙って売りエントリーします。

銀行が仲値決定に向けドルを買い、決定後に売る動きを利用してショートエントリーすることで、ドル円の下落に合わせて利益を狙います。

このドル売りは超短期的で、エントリーから決済までは最大でも10分程度、短ければ1分で決済します。

仲値トレード手法のエントリーとエグジットの手順

- 9時00分~東京市場オープン直後の対応:

- 市場が上昇し始めたら、買いエントリーを行う。

- 天井が見えた時の対応:

- 利益確定を行う。

- 押し目から再上昇が始まった場合、再び買いエントリーを狙う。

- 9時40分~50分のポジション決済:

- 9時30分ごろにドル円相場が動き出した場合、9時55分より前に利益確定する。

- 9時40分ごろに下落の兆しが見られた場合、早めの利益確定を目指す。

- 9時55分の仲値決定後の対応:

- 状況により、仲値決定後のドル売りを狙って売りエントリーする。

- 銀行が仲値決定に向けドルを買い、決定後に売る動きを利用する。

- ドル円の下落に合わせて利益を狙う。

- このドル売りは超短期的で、エントリーから決済までは最大で10分、短ければ1分で決済する。

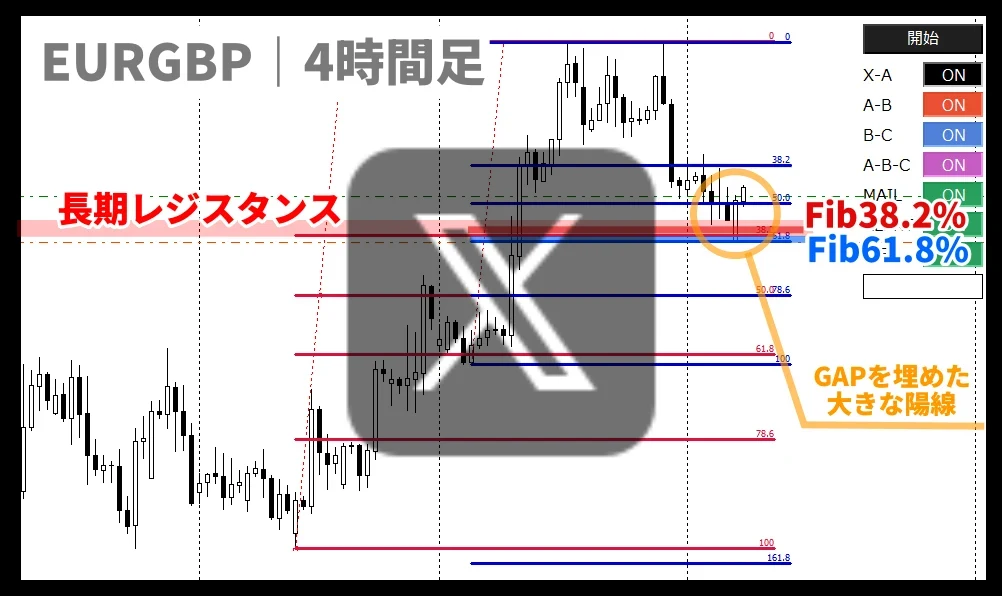

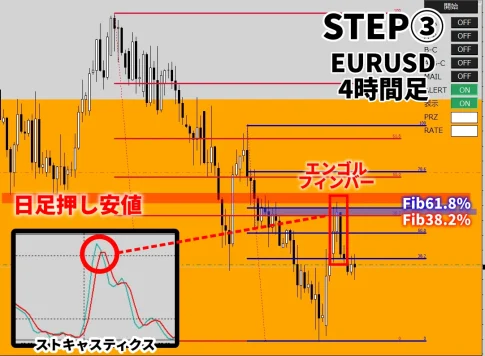

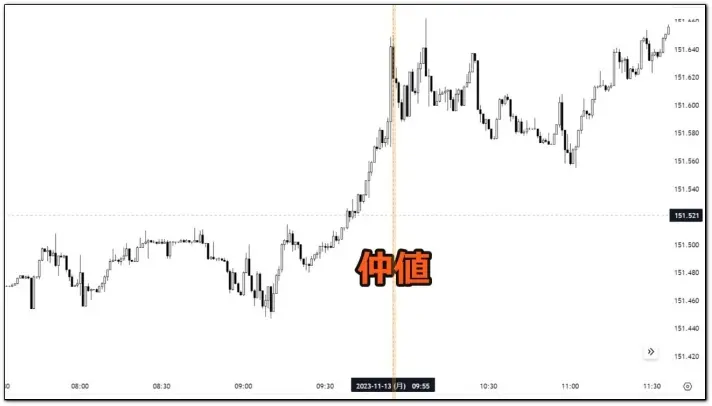

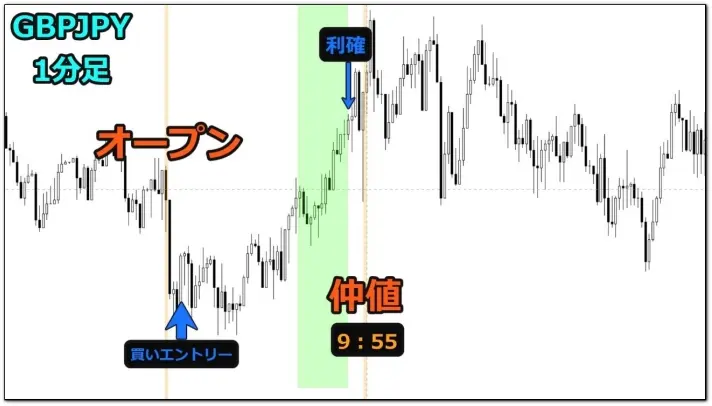

実際のチャートで見る仲値トレード

上の画像のように、下落したり急伸する場合もあります。

しかし、この画像の日は欧米市場のトレンド確認し相場全体の動きを把握すると(上の画像内左下の1時間足)、 前夜から朝にかけて、米国市場でドル円相場に下降トレンドが発生しているので、仲値トレードを見送るべき日でした。

こういう日も珍しくありません。

上の画像はポンド円です。

一部のクロス円は、一般論で言うと変動幅がドル円より大きくなる場合があります。

この詳細については後程解説します。

東京相場の仲値時間帯に注目すべき理由-実需取引の影響

先に触れましたが、東京市場の為替取引では『実需取引』が中心となり、このことが相場に与える影響が大きい点に注目する必要があります。

実需取引とは、外国為替取引のうち、貿易取引や資本取引のように取引の裏付けとなる商取引が存在するものです。

私たちはFX トレードで値動きだけを狙って売買を行いますが、実需取引は、買いきり売り切りもしくは長期の保有を目的としています。

だから、取引回数は少ないものの市場への影響力は強いものになります。

また、東京時間帯には欧州の参加者が少なく、投機筋の影響が小さいため、企業の実需取引が相対的に為替レートに大きな影響を与えます。

重要なのは、仲値がこの実需取引と深く関連していることがあることです。

特に、石油や金属などの資源を輸入する際、輸入企業は大量の円をドルに交換する必要があり、この交換レートに仲値が使用されます。

さらに、仲値前にドル円レートが上昇する理由として、企業の実需取引に備える銀行のドル買いがあります。

銀行は仲値の少し前に安い状況でドルを購入し、仲値での企業取引の送金手続きを行うことにより、為替差益を得ることが一般的です。

このプロセスは、ドル円レートの上昇と銀行の利益増加につながります。

このように、東京相場の仲値時間帯は実需取引が中心となり、特に銀行の行動や企業の取引が為替レートに大きな影響を及ぼすので、FXトレーダーはこれらの動向に注意を払う必要があるとともに、利益を得るチャンスにすることもできます。

週末 ・月末- 仲値トレードのコツとタイミング

仲値トレードをゴトー日ならいつでもやっていいのかというとそういうわけではありません。

ここでは、より効果的に利益が出せるトレード日があるのではないかを考えてみます。

仲値が最も動きやすい時期と相場の傾向

この記事の冒頭で述べた資金決済は、そのニーズが必要になる度合いが、週末→月末→期末とより多くなってくると思われ、それに応じて「仲値不足」も一層生じやすくなります。

そうすると、ゴトー日とこれらが重なればいっそうドル高が発生しやすいことになりそうですが、実際のデータはどうなっているでしょうか?

午前9時から10時のドル円の動き

「米ドル円の為替レートが午前9時から10時の間にどのように動くか」についてリサーチした結果になります。

この時間帯での為替の動きが「上昇」、「下落」、または「変わらない」のいずれかを調査し、それぞれの頻度と平均値幅を算出したところ、この時間帯の為替レートは上昇と下落はほぼ同じ頻度で発生し、平均値幅も似たような範囲にありました。

上昇と下落の日数の間に顕著な差は特に確認されませんでした。

そこで「ゴトー日」に焦点を当て、これらの日における為替の動きもリサーチしました。

しかし、上昇の日数が下落の日数をわずかに上回るもののほぼ同じと言っていいレベルで、統計的検定によると上昇しやすい傾向にあるとはとても言えない結果になりました。

さらに、同報告では曜日別の「ゴトー日」の為替の動きも検証しました。

すると、特に金曜日は9時から10時にかけて上昇する確率が高く(約60%)、統計的にも有意な差が確認されました。

これに対し、月曜日は下落する確率がやや高いとされました。

また、仲値が決まる5~7時間前(午前3時頃~5時頃)の価格と仲値を比較すると上昇する確率が65%で、通常時より15%程度も高くなっているという報告もあります。

ですが、専業トレーダーでないと監視するのが難しい時間帯かもしれません。

これらのことから、通常のゴトー日では為替の動きに顕著な優位性は認められないものの、金曜日のゴトー日ではある程度の優位性を認める余地があると考えられます。

ただし、「ゴトー日+金曜日」のサンプル数が多くはなかったことは留意しておいてください。

こうなると、仲値トレードを行なえる日というのは結構少ないことになりますね。

また、月末や四半期末(3月、6月、9月、12月の各月末)のゴトー日は取引が集中しやすく、有利な取引のチャンスとなります。

なお、後述のロンドンフィキシングでは、それが著しいものになります。

仲値トレードの注意点と実践でのポイント

このように金曜+ゴトー日にはドル円の上昇確率が高くなりがちなので、そこがねらい目ですが、そうでない月~木は避けたほうがいいということになります。

単にゴトー日だからという理由だけで買いエントリーをするのはよした方がいいでしょう。

仲値トレード手法の具体的アプローチ・その2

先述の報告のデータに従い、深夜に押し目を狙ってエントリーしあとは10時頃にエグジットするというものです。

値動きを観察しながらロングエントリーをしますが、次の条件に注意してください。

仲値トレード手法の具体的アプローチ・その2の条件

- 条件1 – ニューヨーク市場のドル売り:

- ニューヨーク市場でドル売りが行われ、押し(価格下落)が生じる。

- 日本時間の深夜1時~2時頃にニューヨーク時間での安値が形成される。

- 条件2 – 価格の上昇:

- ニューヨーク市場の安値から市場終了にかけて、価格が徐々に上昇する。

- 条件3 – 日本時間の午後4時頃のロングエントリー:

- 日本時間の午後4時頃にロングエントリー(買いエントリー)を行う。

- 5時頃には流動性が低下し、スプレッド(売買価格の差)が広がることがあるため、午後4時頃のエントリーが望ましい。

もし、ニューヨーク市場の朝方以降にドルの売りが始まり、一旦1時や2時に安値を付けた後に価格が反転し、上昇する場合は、上記の条件に基づいたトレードが有効です。

しかし、価格が反転せずにさらに安値を更新し、ニューヨーク市場の終了にかけて価格が下降し続ける場合、ドル円の買いエントリーはリスクが高くなります。

仲値トレード戦略の深堀り – ゴトー日とロンドンフィックスの類似性

これから説明するロンドンフィックスという時間帯では様々な思惑が絡み合って市場が動きやすくなるため、FXトレードをする際には特に注意が必要です。

また、金などの取引も活発です。

現物取引価格もロンドンフィックスによって決定されるので、これも為替市場の変動要因の一つと考えられています。

ロンドンフィックスの特徴

ロンドンフィックス(フィキシングfixing:値決め[固定])

英国ロンドン外為市場で銀行の対顧客取引の指標となる為替レートが算出・公表されるロンドン時間16時[日本時間24時](夏時間15時[日本時間1時])の時間帯。

FXをやっているとよく耳にする言葉です。

ロンドンフィックスは、説明できないと少し恥ずかしいのでここで覚えましょう。

ロンドンフィックスは世界第2位の金融都市・ロンドンの金の取引価格を決める時間帯でもあり、輸出企業の決済や米ドル建てで行われる金の取引などにより、英ポンド、ユーロだけでなく米ドルを含む各国の通貨が頻繁に取引されます。

また、東京市場の「仲値」の場合とは異なり、

ロンドンフィックスでは[欧州市場+米国市場]も動いているので、価格の動きは一層激しくなります。

また、ロンドンフィックスは、月末・期末・年末に市場が特に動きやすくなります。

この時期には、機関投資家が巨額の取引を行うことが多く、FX相場に大きな影響をもたらす可能性があります。

これらの機関投資家は、各自のポートフォリオのバランスを調整する作業(リバランス)を行います。

リバランスを行う際に、外国の株式や債券を取引すると為替取引も伴います。

ましてや月末・期末・年末といった時期には、ロンドンフィックスの時間帯に集中し値動きがいっそう激しくなる傾向があります。

また、これらの時期には、輸出企業が決算に絡んで自国通貨を買い戻す動きが見られ、これもFX相場に大きな影響を及ぼします。

加えて、これらの動きを狙った投機筋の活動が市場の動きを過熱化させることもあるため、ロンドンフィックスには予想外の動きに対して特に注意する必要があります

中でも、ユーロ、英ポンド、米ドルを組み合わせた通貨ペアやGOLD(XAUUSD)などは特に動きが激しくなります。

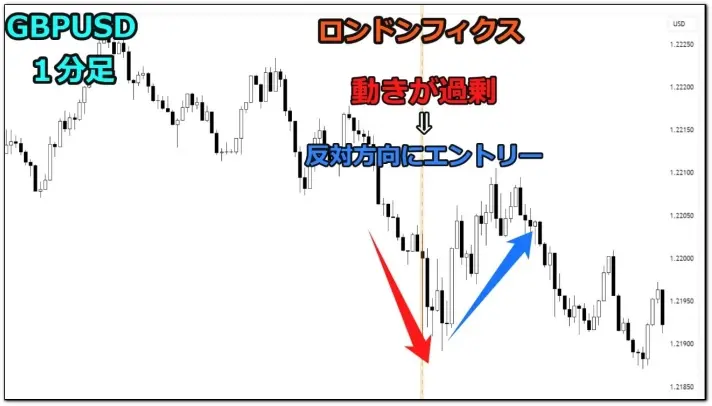

ロンドンフィックスでは特定の方向性があるわけではなく、その時々の条件によってそれぞれが上がることも下がることもあります。

その動きの激しさから、例えば、

「最近だとユーロポンドはロンフィクに向けた時間帯には売られ、ロンフィクを経過すると買われるんだよな」

というような話がトレーダー内では話題になることもあります。

ロンドンフィックスを利用した3つの指針とは?

月末、期末、年末に近づくにつれて、ロンドンフィックスに関する市場の見方が為替ニュースや情報が増えます。

例えば「月末に米ドル売りが集中する」といった相場の動向に関する予測がよく取りあげられることがあります。

しかし、実際にロンドンフィックスが行われると、予想に反した動きをすることもあります。

例えば、「英ポンド売り」が予測されていたにも関わらず、「英ポンド買い」が強まることや、方向性が定まらないこともあります。

東京市場の仲値時間帯では、原則として米ドル円が上昇しやすい傾向にあり、これを利用した「仲値トレード」と同じように、ロンドンフィックスにおいても、市場の動きやすさや方向性に関する予測を利用する「ロンドンフィクトレード」が機能する可能性はあります。

それでも、ロンドンフィックスは予測が難しく、かつ値動きも大きめでどの方向に動くかは不確定です。

そのため、トレードはあえて行わないという選択もあります。

以下に、ロンドンフィクトレードを行う場合の指針を3つ挙げておきます。

ロンフィクトレードを行う場合の3つの指針

- ロンドンフィックスの市場予測に基づいてトレードするが、予測に過度に依存せず短期にとどめる。

- ロンドンフィックスに向けた市場の動きを観察し、その流れに沿ってトレードする。

- ロンドンフィックス前の市場動きが過剰に見える場合、その反動が起きることも少なくないので、ロンドンフィックス後に逆方向へのトレードを検討する。

ロンドンフィックスを利用したトレードは、その前後という短時間での勝負のため、デイトレやスキャルピングに慣れたトレーダー向きです。

初心者のうちは個々でのトレードは避けるというのもしっかりとした戦略の1つです。

日本人の個人トレーダー目線で言うと、会社から帰った多くの兼業トレーダーが夕方以降にトレードを開始し、目の前の値動きに没頭してスキャルピングを行っています。

その時間帯でレンジの上下動を狙って何度かトレードを行なっているうちに、ポジションを保有したままロンドンフィックスを経過し、そののち相場が大きく一方向に動きだし含み損が大きくなってしまうことがあります。

要注意ですので24時、1時という時刻をしっかり意識しておいてください。

その一方で、私の経験では、ロンドンフィックス前の激しい上下動を利用してエントリーとエグジットを繰り返していたところ、そのような値動きを再度期待してまたエントリーしたら、ロンドンフィックスを経過するとウソのように値動きが静まってしまい利確も損切りもできず持ち越してしまったという経験があります。

NYオプションカットと仲値トレードの関連性

ロンドンフィックスの時間帯は、米国の経済指標の発表や株式市場の開場があり市場が動きやすくなります。

さらに、この時間帯に特に影響を与えるのが、「NYオプションカット」と呼ばれるものです。

NYオプションカットは、通貨オプションの権利行使期限を意味します。

大きな通貨オプションが市場に存在すると、そのオプションが設定された水準を中心に、買い手と売り手の激しい攻防が繰り広げられ、レートが激しいながらも小さく上下動してその水準に集中する傾向があります。

しかし、オプションの権利行使期限が近づくと、これらの攻防が終わり、市場が一方向に向って変動しやすくなります。

NYオプションカットの時間は、ニューヨーク時間の午前10時です。

日本時間で夏時間中は23時、標準時間中は24時に相当します。

ロンドンフィックスとNYオプションカットの時間が下記のとおり重なることもあります。

英国と米国の夏時間・標準時間のスケジュールは異なり、特にこの期間中は、ロンドンフィックスとNYオプションカットが日本時間24時で重なり、FXトレードにおいて複雑な状況が生じます。

ロンドンフィックスとNYオプションカットが24時で重なる時期

- 3月第2日曜日から3月最終日曜日(英国が標準時間、米国が夏時間)

- 10月最終日曜日から11月第1日曜日(同上)

仲値トレードと市場の深層 – クロス円の挙動

話題を仲値に戻します。

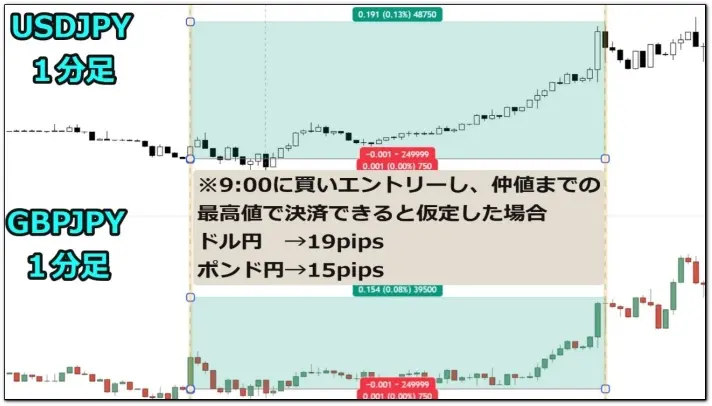

仲値トレードでの値動きの幅は、それほど大きくない傾向があります。

ある1日のドル円チャートを用いたシミュレーションでは、1トレード当たりの獲得値幅は8pips前後でした。

この限定的な値幅になるのは、欧米市場が開いている間の投機筋による大きなレート変動と比較すると、実需取引によるレートの変動幅が一般的に小さいためです。

そこで次のようにクロス円で取引するのも有効だとされています。

仲値時間帯につられて上昇するクロス円の分析

ユーロ円、ポンド円、豪ドル円などの通貨ペアは、ゴトー日の実需取引の影響を受けるドル円の動きに連動しやすいため、ドル円が上昇する際にクロス円通貨も上昇する傾向があります。

クロス円通貨の値動きはドル円に比べて大きいことが多いため、より高いリターンを狙うチャンスがあると一般的に言われています。

しかし、クロス円通貨とドル円が常に連動するわけではないので、取引を行う際にはその日の通貨間の値動きをしっかりと確認することが重要です。

なお、クロス円通貨の値動きがドル円に比べて大きくなりうる理由は、クロス円が複数の通貨間の相関関係に影響されるためです。

これにより、ドル円の動きとは異なる要因がクロス円の価格変動に作用し、より大きな変動幅を生むことがあります(例:ドル円上昇、ユーロドル上昇→ユーロ円は双方分上昇)。

しかし、クロス円とドル円が常に連動するわけではなく、個々の通貨ペア(特にドルストレート)に特有の要素が価格変動に影響を与えることがあります。

上のチャートをご覧ください。

USDJPYとGBPJPYの1分足チャートです。

例えば、「ドル円」において円安が常態化し、ドルの利上げ観測が再燃しているような状況では「ドル最強・円最弱」といった通貨強弱関係が生じるので、私がトレードで見てきた範囲で言うと、クロス円よりむしろドル円の方が値幅が大きいことが多いという印象を持っています。

スプレッドの狭さを考慮すると、ドル円の方がいっそう有利です。

【注意ポイント】

通貨ペアのボラティリティ(動きの値幅)には周期があります。

年や月によって、通貨ペアのボラティリティは変動があります。

よって、今現在の相場のボラティリティを重要視してください。

いずれにしても、当然のことながら、どのクロス円取引を行う場合でも、対応するドルストレートとともにドル円の動きの確認がマストです。

仲値トレードで忘れてはいけない市場の法則

仲値トレードを行う際に忘れがちなFXトレードに関する法則は、市場の流動性と価格変動の関係です。

仲値トレードは、特定の時間に集中した実需に基づく取引であるため、この時間帯の市場流動性は高いですが、価格変動は限定的であることが多いです。

したがって、大きな利益を狙うよりは、小さな値動きから利益を得ることを目的とする戦略が適しています。

そうすると、スプレッドが広い通貨ペアや口座では利幅が極めて少なくなることが良くあります。

また、市場の全体的なトレンドや他の時間帯の流動性の変動、つまり仲値トレードを決済し損ねると決済までさらに多くの時間を要し思わぬ変動に巻き込まれてしまう恐れもありますので、これらの要素に注意してください。

仲値トレードのリアル – 日々のトレードで直面する現実と対策

国内のスケジュールばかり見て海外の日程・休日に無関心でいると、いつもと違って流動性が低いなど思わぬ事態に直面することもあります。

また、休日ではない場合でも、前日のNY市場が大荒れでドル円が下落した場合は、明けた東京市場当日の仲値もそのまま下落の流れを引き継ぐ可能性が高いので気を付けてください。

アメリカ祝日とその影響 – 予期せぬ市場の動き

仲値トレードに限らず、FX取引において重要なのは、アメリカの祝日のスケジュールです。

アメリカが祝日の際には市場が閑散とし、価格の動きが不規則になりがちです。

このため、たとえゴトー日であっても注意が必要です。

祝日前にはドルの買い需要が高まる傾向があるため、アメリカの祝日が近いと実質的なゴトー日が前倒しになるような現象が起きることもあるのを覚えておくとよいでしょう。

アメリカの祝日は年間で10日ありますので留意したいところですね。

そこで、以下にアメリカの祝日等を一覧にしてまとめました。

アメリカの祝日や株式市場休場日の一覧

- 1月1日 – 新年

- 1月第3月曜日 – キング牧師誕生日

- 2月第3火曜日 – 大統領の日(ワシントン誕生日)

- 5月最終月曜日 – 戦没者追悼記念日(メモリアル・デー)

- 7月4日 – 独立記念日

- 土曜日の場合、前日が振替休日になることがある。

- 9月第1月曜日 – 労働祭(レイバー・デイ)

- 10月第2月曜日 – コロンブスの日

- 株式市場は開場

- 11月11日 – 復員軍人の日

- 株式市場は開場

- 11月第4木曜日 – 感謝祭

- 12月25日 – クリスマス

追加休場日:

- 6月19日 – ジューンティーンス(奴隷解放記念日)

- 3月29日(2024年) – グッドフライデー

これらの日はアメリカの特別な祝日や記念日であり、株式市場の休場日や開場日に影響を与えることがあります。

特に独立記念日が土曜日に当たる場合は前日が振替休日となることに注意が必要です。

仲値注文の不透明性への対応と銀行のディーラーの考え方

取引しようとするゴトー日の前日や当日の朝は、特に念入りにニュース(特に海外)を確認してください。

仲値トレードを行なうなら、主としてドル円の価格にネガティブな影響を与えるようなファンダメンタルズ要因がないかを確認します。

経済・金融的要因のみならず地政学的要因(政治的・社会的な不安定要因)にも注意する必要があります。

銀行のディーラーの場合は、顧客からの仲値取引の注文を集計し、市場でカバー取引を行います。

カバー取引とは、顧客の注文と逆のポジションを取ることで、目的は為替変動のリスクを回避することです。

例えば、顧客からドル買い円売りの注文が多かった場合は、ディーラーは市場でドル売り円買いのポジションを取ります。

ディーラーは、仲値の時間帯に市場の流動性が低下することを考慮してカバー取引のタイミングや量を調整します。

しかしカバーを取る時間帯について特に決まりなどはなく、各ディーラーは自由な裁量的判断に基づいて売買を行なっています。

よって、9時55分を超えてからカバーをする可能性ももちろんありますし、ポジションをずっと持っておくかもしれません。

したがって『この日の仲値の時間帯は必ずこのような値動きをする』という情報がもしあるのなら、それをうのみにしてはいけません。

仲値トレードのまとめ – 安全かつ効率的な取引のために

今回は仲値トレードのお話でした。仲値トレードは、FXトレードにおいて一定の役割を果たしますが、100%の勝率を保証するものではありません。

このトレードで勝率をよくするための方法や時期の選択がどんなものかをしっかり理解してトライしてください

仲値トレードにおける100%の勝率は存在しない – 理解と受け入れ

条件の確認

- ゴトー日の確認:トレード日が特定の日(ゴトー日)に当たっているかをチェック。

- 欧米市場のトレンド分析:前日の夜から当日の朝にかけて、欧州や米国市場でのドル円相場の動きを観察。

- 国内要因のチェック:日本国内での重要な経済指標の発表や政治関連のニュースなど、市場に影響を与える要素がないかを確認。

- ドル円チャートの分析:チャートを使って、ドル円の価格動向を把握する。

- エントリー時間の考慮:いつ市場に参入するかも重要。タイミングに注意。

短期取引の重要性

- 仲値トレードは、市場の短期間の動きを利用する取引スタイルです。

- この方法は、スキャルピング(超短期取引)やデイトレード(1日単位の取引)に特に適しています。

仲値トレードを取り巻く市場の状況を考慮すること

ゴトー日と市場の動き

- ゴトー日の市場動向:ゴトー日、特に金曜日には市場の動きが大きい。

- 理由:この動きは、伝統的な商習慣と企業の決済サイクルによるもの。

- トレードの利点:この市場の特性を理解することで、仲値トレードの成功率を高めることができる。

クロス円の動向

- ドル円とクロス円の関係:ドル円の動きにクロス円通貨ペアも影響を受けるが、常に同じ動きをするわけではない。

- 独自性の考慮:ドル円の動向を参考にしつつ、クロス円が持つ独自の動きも考慮する必要がある。

リアルタイム情報の重要性

- 市場情報への敏感さ:リアルタイムの時事ニュースや経済指標に敏感であることが成功の鍵。

- 国際イベントの影響:アメリカの祝日など、海外イベントも市場の流動性に影響を与えるため、これらにも注意が必要。

この記事が、あなたのトレードレベルの向上のお役に立てれば幸いです。