- 三尊天井(ヘッド&ショルダー)の効果的な見極め方を知りたい

- 三尊天井の絶妙なエントリータイミング・決済タイミングを習得したい

- 三尊天井を活用した実践的な手法をマスターしたい

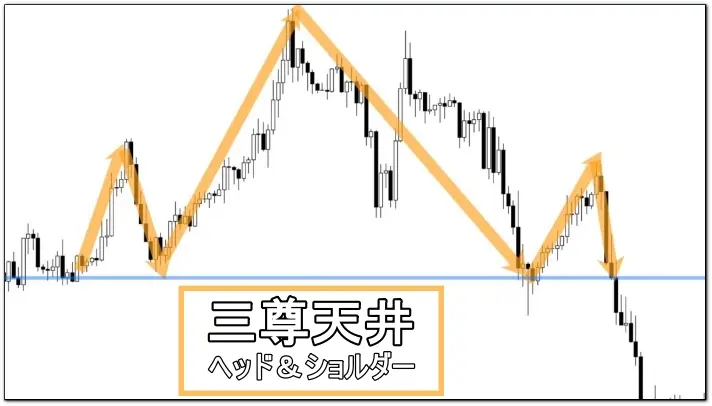

三尊天井は、ヘッド&ショルダーとも呼ばれます。

そして、この三尊天井は、相場の転換時に出現します。

特に、大転換時に出現することが多いので見逃すことなくエントリーすることができればビッグトレードになる可能性大です!

世界中が注目するチャートパターンを習得して、トレードの引き出しを一つ増やしてください。

この記事では

- 三尊天井の基本

- 三尊天井の市場心理

- 三尊天井の効果的な見極め方

- 三尊天井の「ダマシ」回避方法

- 絶妙なエントリータイミングと利確ポイント

など、三尊天井のすべてを分かりやすく解説しています。

三尊天井(ヘッド&ショルダー)をマスターすることで、間違いなく他のチャートパターンを見極める能力が向上します。

そのことによって、絶妙なエントリーポイントを見つけることができるようになります。

この記事があなたのトレードレベルの向上のお役に立てれば幸いです。

目次

三尊(ヘッドアンドショルダー)とは?

三尊(ヘッドアンドショルダー)は、FXや株式市場で見られる最も信頼性の高いチャートパターンの一つです。

このパターンは、初心者トレーダーからベテラントレーダーまで幅広く活用されています。

このチャートパターンを使うことで、利確と損切の目標を設定する際の目安がハッキリわかるようになります。

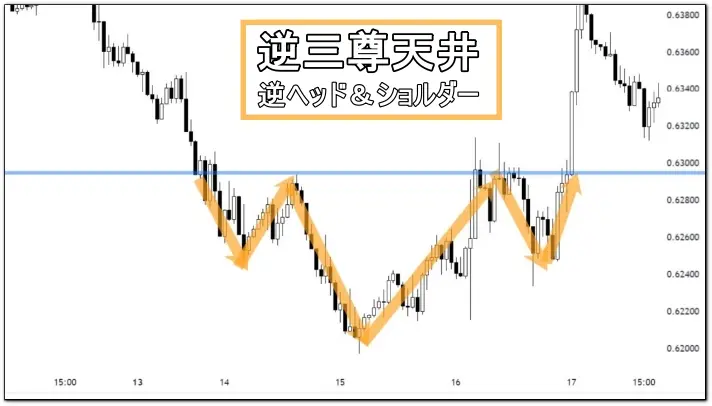

また、逆パターンである逆三尊(ヘッドアンドショルダーボトム)も、トレーダーにとって重要なチャートパターンです。

このパターンは、ヘッドアンドショルダーと同じ方法で使用できます。

三尊天井(ヘッドアンドショルダートップ)とは

三尊天井(ヘッド&ショルダー)とは、どのようなチャートパターンなのか。

まずは、実際のチャートで確認してみましょう。

三尊(ヘッドアンドショルダーズ)は、トレンドが転換する瞬間を捉えるための反転パターンです。

このパターンは上昇トレンドが高値圏で息切れを起こし、終わりを迎える兆しを捉えるのに特に有効です。

直感的に認識しやすいこのパターンは、その名が示すように、

「左肩」、「頭」、「右肩」の3つのピークと、それらの根元を結ぶネックラインで構成されています。

逆三尊天井(逆ヘッド&ショルダーボトム)の基礎知識

逆三尊天井(ヘッドアンドショルダーズボトム)は、その名の通りヘッドアンドショルダーズのパターンを上下逆にした形状をしています。

このパターンは主に下降トレンド中に見られ、特に安値圏で下降トレンドが終わりを告げ、上昇トレンドへと転じる可能性があることを示します。

市場心理を理解で理解する!なぜ三尊・逆三尊がチャートに現れるのか

ここからは三尊(ヘッドアンドショルダーズ)を中心に説明をします。

断りのない限り

- 断りのないかぎり、逆三尊(ヘッドアンドショルダーズボトム)はその説明の上下を反対に読み替えてください。

- ヘッド&ショルダーを三尊天井のことを『三尊』と解説します。

三尊は、価格が3回にわたって上昇しようととしますが新しい高値を形成することができないチャートパターンです。

このパターンは、市場参加者が心理的に天井圏に達していると考えていることの表われと言われており、ダブルトップ、トリプルトップといった他のパターンよりも信頼性が高いと考えられています。

ではなぜこのような形になるのでしょうか?市場の心理との関連性で考えてみましょう。

市場の心理と三尊・逆三尊の関連性

三尊は、上昇トレンドの中で形成されますが、その勢いが衰え反転の可能性があるときに現れます。

以下の画像をご覧ください。

このパターンが生じるのは、価格が上昇して値が下がってきたときに、既に買いポジションを持っているトレーダーが追加で買いを入れたり、まだ買いに参加していないトレーダーが押し目を見て新たに買いを入れたりするためです。

①(上の画像内の番号に対応しています。以下同じ)

この初期の押し目が最初のネックラインの起点を形成し、これらの買い注文が価格を前の高値を超えて押し上げ、最初のショルダー(肩)を完成させます。

②

以前から買いポジションを持っているトレーダーは、この押し目の少し下に、次の下降に備えた利益確定のための売り注文を置くことが多く、また、新たに買いポジションを取ったトレーダーは、損切りのための売り注文を同じく押し目の少し下に設定します。

これにより、2種類の売り注文がその価格帯に集まります。

③

価格がさらに上昇して高値を更新した後に下落すると、ヘッドが形成されます。

ここで、買いポジションを持つトレーダーは、最初のショルダーの根元、つまりネックライン付近がサポートとなり、価格がそこで反転することを期待します。

しかし、もし価格がサポートラインを下回ってしまったら含み益を守りたいトレーダーが利益確定のために売り注文を出し、これが売り圧力を強めて価格を下落させます。

④

それでも、最初のネックライン付近では天井圏で売りポジションを持っていたトレーダーが利益確定のために買い戻しを行い、また押し目買いを狙うトレーダーも買い注文を入れるため、価格は一時的に反発することが多いです。

この反発ポイントの形成でネックラインが完成します。

⑤

価格が再び上昇して、しかしヘッド(頭部)を超えることなく下落し始めると、2番目のショルダーが形成されます。

この時点で、買いポジションを持つトレーダーは、損を出さないように利益確定の売り注文を出し始めます。

さらに、新たな売りポジションを取るトレーダーも現れるため、価格は最初のネックラインまで下がり続けることになります。

⑥

ネックライン付近には、利益確定や損切りのための売り注文が集まっています。

そして、ネックラインを下回ると、多くのトレーダーがこれを下降トレンドへの転換のサインと見なし、新たな売り注文を出します。

これらにより売り注文が集中し、価格は大きく下落しやすくなります。

一般に損切りの売り注文は、多くのトレーダーが似たような場所に置くことが多いので、それが一気に発動すると値が大きく下落方向に動く要因になります。

効果的な三尊(ヘッドアンドショルダー)の見極め方

今までの解説を元に、三尊を見つけるための手順を整理しますね。

1.山と谷の位置を見極める

逆三尊ができる過程の動画をご覧ください。

価格がショルダーとヘッドを形成し、その後下落してネックラインを作る動きを確認します。

このパターンが3回繰り返されると3つの山、2つの谷が出来上がります。

2.三尊(ヘッドアンドショルダー)のチャート構造を探す

三尊は中央の「ヘッド」が最も高く、両サイドの「ショルダー」が低くなります。

この段階で、「三尊が完成するかもしれない」と未来の動きを予測します。

サポート・レジスタンスなど強い抵抗があれば、予測しやすいですね。

3. 「ショルダー」の高さ・「ヘッド」との間の距離

理想は「ヘッド」の60%程度の高さに「ショルダー」の頂点が来ることですが、実際にはなかなかそうはいきません。

しかも、60%を超えるとそのまま上昇を続けてしまうことが多く、そうなれば三尊形成は失敗です。

「ショルダー」と「ヘッド」の3つのピークはできる限り等間隔であることが理想的です。

キレイに並べば多くのトレーダーに認識されるからです。

4. ネックラインを描く

ネックラインを引くタイミングが非常に大切です。

肩と頭が完成して反発した時点でネックラインを引きます。

ネックラインは反発が確認できた2点の安値同士を結びます。

これは重要度が高いので項目を改め説明しますね。

5. 形状の特定

Zigzagインジケーターを使用すると、価格の動きがより明確になり、三尊を見つけやすくなります。

ちなみにTradingViewでは自動的に三尊を検出し描画してくれるインジもありますが、有料版(Premium)限定です。

便利なツールはありますが、トレードで利益を残していくためには相場観を身に着ける必要があります。

チャートパターンは、ツールではく自分で認識できるようになった方がよいです。

裏技として、この画像のように移動平均(MA)を使用し、期間を極端に短く設定する(1~3期間)ことで、価格の変動をより視覚的に捉えやすくすればパターン形成も見つけやすくなります。

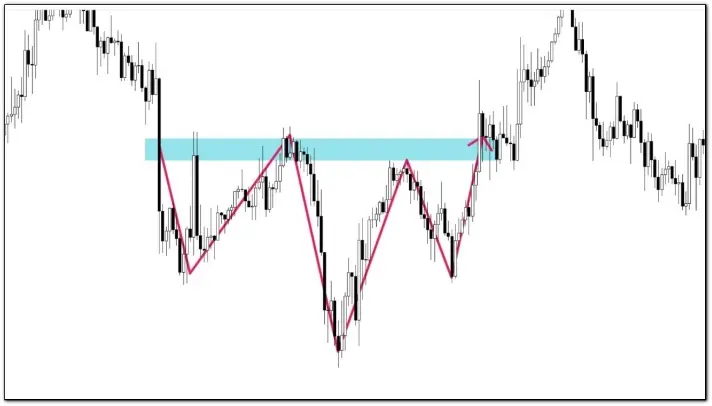

ネックラインの重要性とその判断基準

ネックラインは三尊形成中ならサポートライン、逆三尊形成中ならレジスタンスラインになります。

三尊形成中にネックラインを下抜けすると下降の勢いが強くなることが多く、抜けたところを売りのエントリーポイントとして活用するトレーダーがとても多いからです。

だからその見極めはとても大切です。

ネックラインは、反発が確認できた2点の安値同士を結びます。

水平であることが望ましいですが、わずかに傾斜していてもパターンは有効です。

むしろ、ネックライン、そしてショルダー部分が全く同じ価格で横に並ぶことはあまりないので捉え方はある程度大まかで問題ありません。

以下のチャートをご覧ください。

上の画像のようにラインというより帯を描画しておきましょう。

また、高値・安値だと判断するにはチャートパターン全体が形成されるまで待つ必要がありますので、ライン形成について仮説を立てつつも慌てずじっくり様子を見ながらネックラインを引いていきましょう。

実例をもとにしたヘッドアンドショルダーの識別

三尊成立の許容範囲はトレーダーによりさまざまで、ある程度の裁量が必要です。

大切なことは、

『誰が見ても三尊天井』

『誰が見てもヘッド&ショルダートップ』

ということを意識することです。

上位足で頭と肩の高さ・左右の間隔がバランス良ければ三尊・逆三尊と認識するトレーダーは多くなるからです。

それでは、実際にチャートを見ながら確認してみましょう。

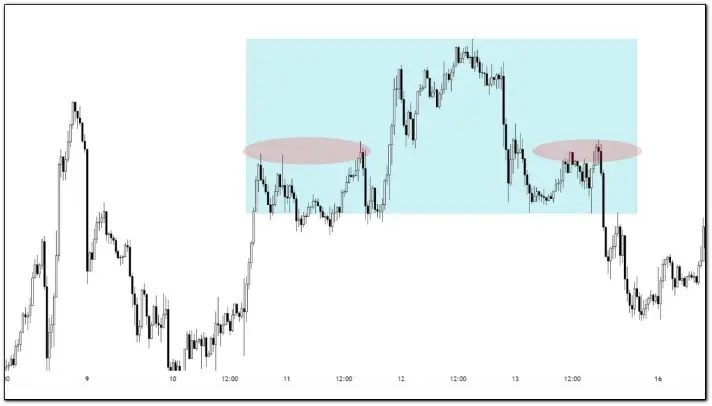

綺麗な三尊天井

上のチャートの三尊は比較的きれいですね。

だ円で囲まれた左右の肩がもう少し高値まで来ていれば完璧です。

ちなみに真ん中のヘッドの中でも三尊あるので、上値が重いのが感じ取れますね。

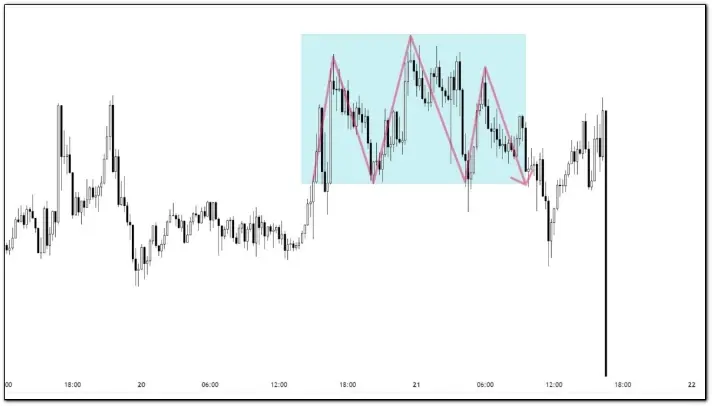

三尊とは認識できない形状

このチャートは左右の肩が高く、人によってはトリプルトップと認識できるかもしれません。

または、レンジの中の保合いと認識するトレーダーもいるかもしれませんね。

パス(ジグザク上のラインのこと)を引いているので山が3つあると認識しやすいですが、ラインがなければわかりにくいです。

迷ったらダウ理論で押し戻りを待てばいい

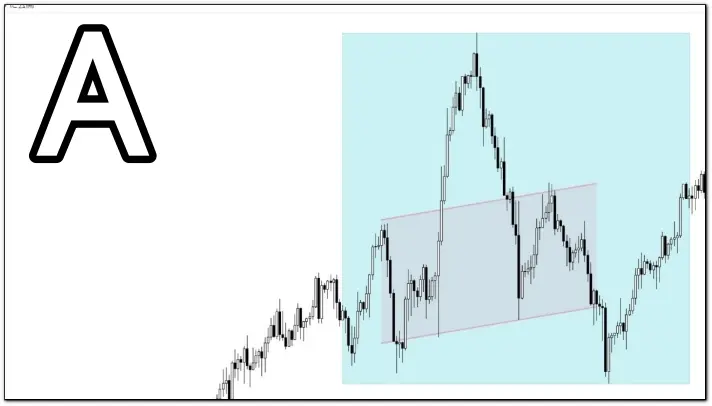

AとBのチャートをご覧ください。

まずは、Aのチャートです。

Aのチャートのようにネックラインとショルダーを結んだラインが傾いているものもあります。

Aのような形状よりもさらに角度がついた場合でも三尊・逆三尊と認定するトレーダーも少なからずいます。

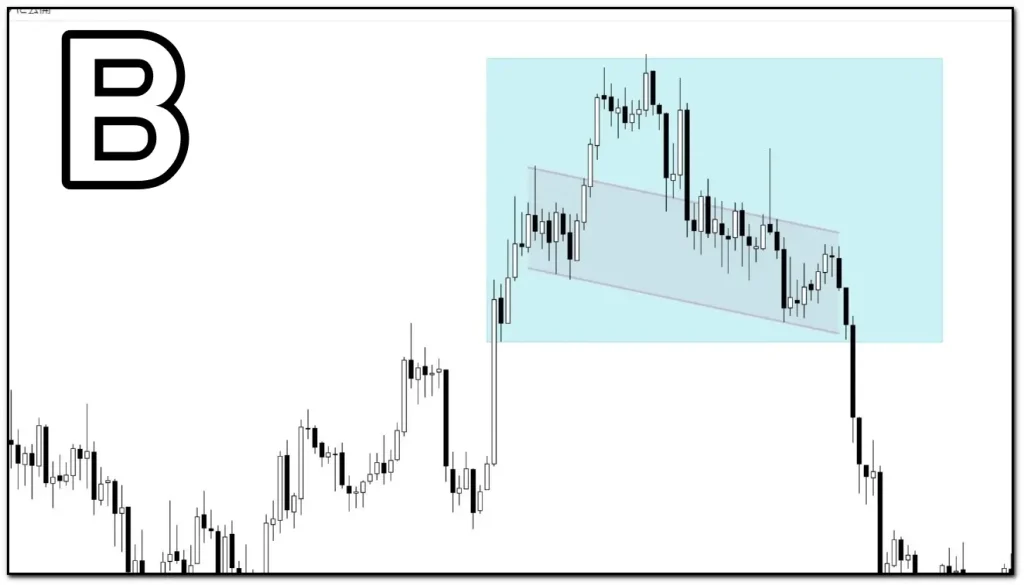

次は、Bのチャートをご覧ください。

Bのチャーは左右の肩のバランスは悪いですね。

しかも、左肩の上部はヒゲのみで形成されています。

あまりキレイだとは言えませんね。

少しでも三尊に迷いが生じるのであれば、以下のようにエントリーポイントやエントリータイミングを変えれば問題は簡単に解決します。

- 三尊の場合で右肩下がり(チャートB)のように、単にダウ理論で上昇から下降のトレンド転換が発生したと考えてもエントリーポイントにできる。

- 逆三尊の場合では、右肩上がりを単純にダウ理論で下降から上昇のトレンド転換が発生したと考えてもエントリーポイントにできる。

この2つの場合は、三尊・逆三尊にカウントしなくてもそもそもダウ理論上トレンド転換が生じていてそれぞれ下降・上昇のトレンドが発生しやすいはずです。

再現性高く期待通りに動いてくれれば、ダウだとしも三尊だとしてもどちらでもいいんです。

どちらにせよ、

「このパターンが出たら即エントリー!」

ではなく、高値と安値をしっかりと分析して冷静にはんだんすれば簡単にエントリーポイント分かるということです。

ヘッドアンドショルダーを活用したトレード手法

繰り返しますが、

「このパターンになったら絶対に下がる」

などということはありません。

ですから、三尊・逆三尊などのチャートパターン単独でトレードするのではなく、環境認識をしっかり行い、また他のテクニカル分析やインジケーターなどの根拠と組み合わせて判断しましょう。

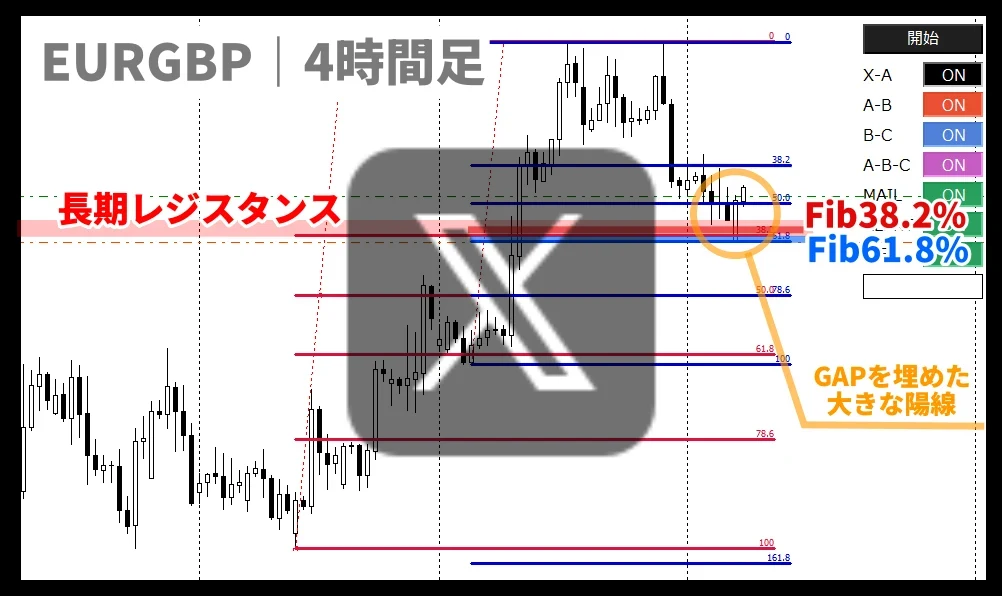

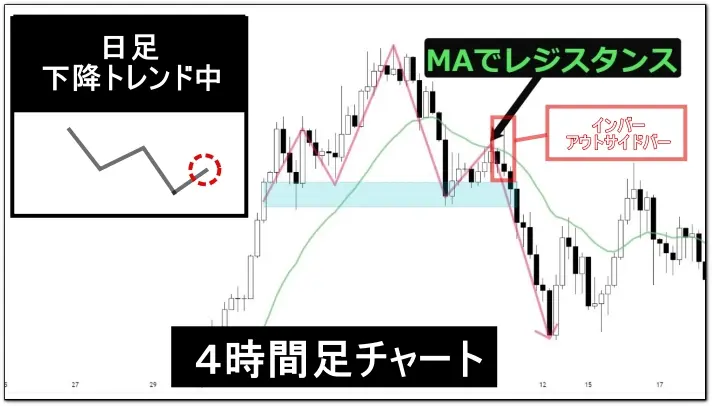

三尊天井(ヘッドアンドショルダー)とMAを組み合わせる

三尊手法の手順

- 上位足で環境認識

- 下位足で三尊を認識

- 戻り売りを検討しMA反発を待つ

- プライスアクションが確認できれば三尊を待たずにエントリー

- 戻り売りできなくてもネックラインブレイクでエントリー

それでは、ひとつずつ解説していきます。

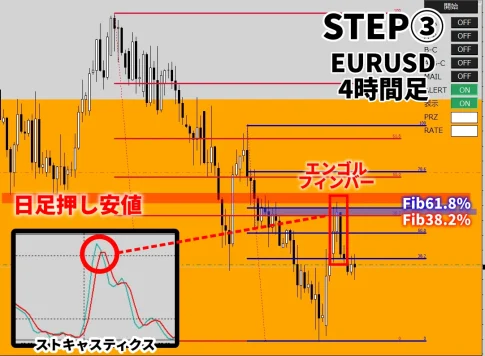

まずは、①上位足の環境認識です。

上位足が下降トレンドであることを確認します。

次に②下位足で三尊を認識します。

上位足が日足ですので、下位足は4時間足で確認します。

上のチャートが4時間足です。

三尊完成していなくても上値が重いです。

このたいみんぐでは、

『三尊天井になるかも』

の相場観レベルで問題ありません。

そして③戻り売りを検討してMA反発を待ちます。

チャートのように2つ目の肩とMA(ここでは20EMA。4時間足チャート)でレジスタンス(そのMAで過去にサポートされていてサポレジ転換が生じていたらなお良い)されていたら、信頼度が高いと考え、三尊の完成を待たずにショートエントリーすることもあります。

④エントリータイミングはプライスアクションです。

ピンバーとアウトサイドバーの複合型が確認できます。

かなり信頼度が高い反転パターンですね。

最後に⑤戻り売りできなくても三尊のネックラインのブレイクでエントリーすることができます。

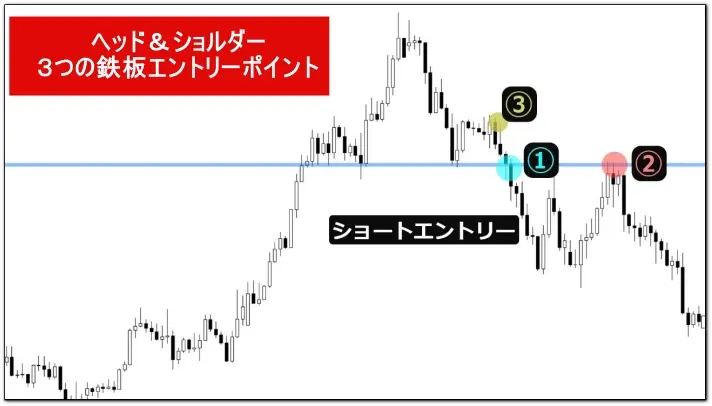

ヘッドアンドショルダーの3つの鉄板エントリーポイント

三尊の場合、主に以下の3つのエントリーポイントが考えられます。

ヘッドアンドショルダーの3つの鉄板エントリーポイント

- ネックラインの下抜け直後のショートエントリー

- 下抜け後の価格の戻り(リターンムーブやロールリバーサル)を待ってエントリー

- 三尊形成を見越した完成前のショートエントリー

1. ネックラインの下抜け後のエントリー

最も直接的な方法は、ネックラインを下抜けた後にショートエントリーすることです。

ローソク足がネックラインを実体で下抜けて確定したら、次の足で売りエントリーを行います。

この方法はエントリーポイントが明確なため、初心者にも推奨されます。

ただし、ネックライン突破がダマシで、ラインへ戻り、そのまま上昇を続け三尊が否定される可能性も少なからずあります。

2. 下抜け後のリターンムーブやロールリバーサルを待ってエントリー

戻りを待ってからエントリーする利点は、損失を限定しやすいことです。

価格がネックライン近くまで戻ってきたところでショートエントリーを行います。

リターンムーブやロールリバーサルでサポレジ転換が生じ、ネックラインの下抜けの確実性が増したことを利用したエントリー方法です。

3つのエントリーポイントの中で勝率が一番高いとされています。

この方法ではネックラインを再び上抜けた場合に早く浅く損切りできるので、損小利大に適しています。

ただし、リターンムーブやロールリバーサルが発生せず最初の突破からそのまま本格的な下降が続き、値が戻らないこともあります。

そうするとエントリーができない場合があります。

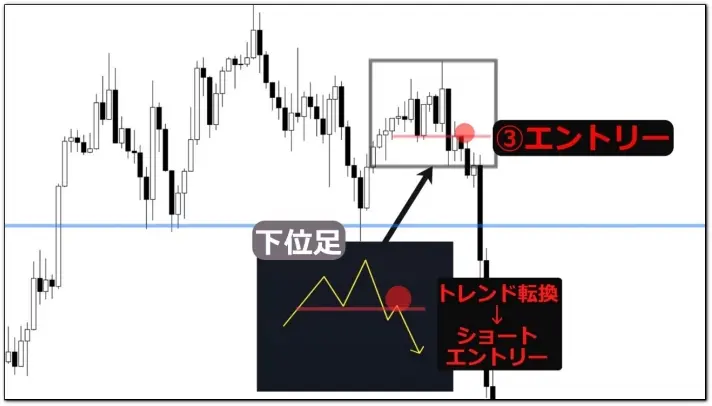

3. 三尊の完成を見込んだエントリー

三尊が完全に形成されるのを見越して、2つ目のショルダーが完成する前にエントリーする方法です。

最も大きな利益を期待できますが三尊パターンがまだ完成していないため、反転のリスクが大きいです。

このエントリーを行う際は、ヘッドアンドショルダーのパターンだけでなく、より上位の時間足でのトレンドや他のテクニカル分析などでいっそう強い根拠が必要です。

この項目は、損小利大トレードなので、少し深堀して解説しますね。

次のチャートをご覧ください。

このチャートのように下位の時間足でトレンド転換サインが確認できればエントリーすることができます。

損切りポイントが浅く、また下落したら爆益になりやすいというメリットはあります。

もちろん、しっかり損切りを設定しておくこと、また、さらに強い他のテクニカルなどの根拠を確認することを忘れてはいけません。

トレーダー必見!三尊の「ダマシ」回避方法

三尊を利用したトレードではダマシをどう見抜くか、また、利確損切りをどう考えるのかもポイントとなります。

特に後者は注目されるポイントです。

ダマシ回避の対策

「ダマシ」とは、チャートパターンが予想させる値動きとは逆の価格変動が発生することを指します。

例えば、この画像のように逆三尊で価格がレジスタンスラインを突破して上昇すると予想できます。

しかし、いったん上昇の気配を見せるなどしながら、予想に反して価格が下落することがあります。

結局は、大局的に下降トレンド継続で戻りを付けたに過ぎなかったことになります。

このような予期せぬ動きに対処するためには、チャートパターンを盲信せず次の5つのリスク管理策を講じることが重要です。

「だまし回避」の5つのチェックポイント

- ネックラインの角度をチェック

- 上位足のトレンドに従う

- 上位足のMACDまたはRSIを確認

- より上位の時間足のパターンに注目

- サポート・レジスタンスの強さを評価

1.ネックラインの角度をチェック

ネックラインが水平かそれに近いと、エントリーポイントが明確になります。

急な角度のネックラインは、予測不可能な価格動向をもたらすことがあります。

2.上位足のトレンドに従う

日足や4時間足など、より長い時間枠のトレンドに逆らうトレードは避けてください。

上位足のトレンドに沿ったトレードこそ、成功率が高いです。

3.上位足のMACDまたはRSIを確認

三尊・逆三尊が確立した時間枠より一つ上のMACD、RSIがトレンド転換を示しているかをチェックします。

特に上位足のMACDがトレンド転換を支持している場合、信頼性が高まります。

4.より上位の時間足のパターンに注目

[2.上位足のトレンドに従う]と少し似ていますが、4時間足や日足など、より上位の時間足で形成されるチャートパターンはより多くのトレーダーに注目されます。

よって、下位足で形成されたチャートパターンより強い動きを引き起こす可能性があります。

この場合は、上位足に従うのがベターです。

5.サポート・レジスタンスの強さを評価

チャートパターンが形成される価格帯に強いレジスタンスやサポートの水平線などがある場合は、トレンド転換の可能性が高まり、信頼度がいっきに高まります。

損切りと利確の最適なタイミング

三尊天井の損切りと利確の最適なタイミング

三尊・逆三尊を利用したトレードでは、適切な損切りと利確のポイントを設定することが重要です。

三尊・逆三尊に特有なポイントがあります。

三尊の損切りポイントの設定

三尊の損切りポイントの設定

- ショルダー(右肩)の上

- ネックラインの上

次のチャートをご覧ください。

①ショルダー(右肩)の上は明確な高値なので、このレベルを超えるとトレンド転換が失敗する可能性が高まります。

エントリーポイントがネックライン付近だと、損切り幅が広くなり、その額も大きくなります。

②ネックラインの上に損切りを設定すると損切り幅は小さくリスクは抑えられますが、損切りが繰り返し発生し、「損切貧乏」になる可能性も高くなります。

三尊天井のチャートパターンでエントリーするのであれば、おすすめは①ショルダー(右肩)に損切りを設定する方法です。

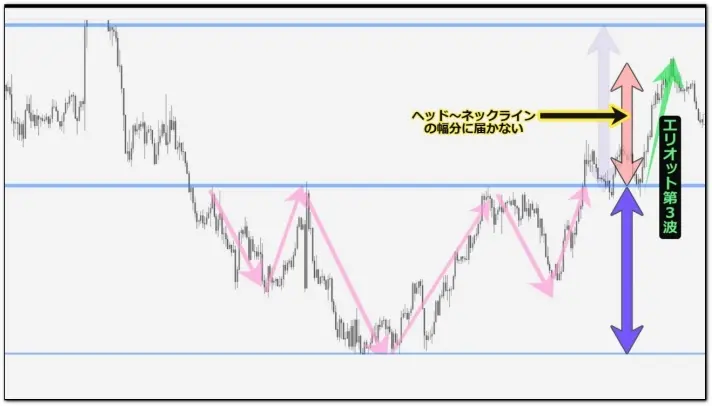

三尊の利確ポイントの設定

三尊の利確ポイントの設定

- ヘッド~ネックライン幅の位置[ヘッド:ネックライン=1:1]

- [ヘッド:ネックライン=1:2]

ヘッドからネックラインの値幅の位置[ヘッド:ネックライン=1:1]

上のチャートは、ヘッドの最高点からネックラインまでの距離と同じ値幅を利確の目安とする一般的な方法です。

[ヘッド:ネックライン=1:1]がセオリーですが、この値幅まで届かない場合があります。

以下のチャートをご覧ください。

※ですが、この画像のようにヘッド~ネックライン値幅分に届かず、手前で反転することも多いので、値幅の6~7割で利確するのが安全な場合も多いです。

エリオット波動第3波(=上昇・下降幅が一番大きい波)がこの三尊・逆三尊でも利益を狙う主な波ですが、第3波なのに伸びにくいことも多々あります。

つまり、値幅の6~7割でいったん分割決済をすることで、勝率は確実に向上します。

[ヘッド:ネックライン=1:2]

![[ヘッド:ネックライン=1:2]](https://a-kufx.com/wp-content/uploads/2023/11/fe9b859d109a2d8976c7395853da9466.webp)

この目標は、トレンドの勢いなどを見てより大きな利益を狙う際に用いられることがあります。

決済位置を移動しながら(トレール決済)狙いましょう。

これらのポイントは、チャート分析において重要な目安となります。

損切りポイントは、トレンドの変化を早期に捉えるために設定し、利確ポイントは、利益を最大化するための目標として利用します。

トレードの際は、三尊成立の確実性も併せて考えながら損切り・利確のポイントを決めてくださいね。

おすすめ利確方法

分割決済をすることで、安定した勝率と利益率を達成することができます。

[第一決済][ヘッド:ネックライン=1:0.6]

[第二決済][ヘッド:ネックライン=1:1]

[第三決済][ヘッド:ネックライン=1:2]

この3か所で分割決済することができれば、確実に利益を残しながら、積極的にターゲットまで待つことができます。

三尊を利用したトレードの8つの注意点

最後に注意すべき点を再度確認します。

大切ですので飛ばさないで読んでくださいね。

三尊や逆三尊のパターンを完璧に理解し、エントリーポイントを見極めることができたとしても、トレード成功への道は保証されていません。

チャートパターン認識だけに依存してしまうと、落とし穴にはまってしまいます。

三尊を利用したトレードの8つの注意点

- リスク管理

- 損切り・利確ポイントの設定

- 環境認識と他の手法の組み合わせ

- 市場心理の理解

- 相場状況の考慮

- 三尊・逆三尊のパターンの捉え方のバランス感覚

- 逆シナリオの準備

- 成功のための検証・観察

1. リスク管理

チャートパターンには「ダマシ」が存在しますし、パターンが示す方向に市場が動かない場合もありますので、そのリスクを理解し、適切に対処する必要があります。

2. 損切り・利確ポイントの設定

トレードにおいては、損切りと利確のポイントを事前に設定しておくことが不可欠です。

3. 環境認識と他の手法の組み合わせ

チャートパターンだけに依存するトレードは危険です。市場の環境を正しく認識し、他のトレード手法やインジケーターと組み合わせるれば、より精度の高いトレードを行なえます。

4. 市場心理の理解

チャートパターンが形成されるのは、市場心理の結果としてです。

そのため、パターンが形成されたからといって、それが必ずしも将来の価格動向を示すわけではありません。

5. 相場状況の考慮

環境認識やダウ理論をベースに考え、チャートパターンは、反転の根拠を後押しするものとして位置づけるべきです。

6. 三尊・逆三尊のパターンの捉え方のバランス感覚

パターンを厳密に捉えすぎると発生頻度が低くなりますが、逆に緩く考えすぎると頻繁に反転を受けることになります。

ちょっと応用的ですが、3で述べた通りに他の分析による確信の度合いと組み合わせて判断し、パターンの形の厳密さのレベルを変えられるようになるといいですね。

7. 逆シナリオの準備

パターンが否定された場合、価格は逆方向に急速に動くことがあります。そのため、損切りの準備や逆シナリオの想定が必要です。

8. 成功のための検証・観察

三尊・逆三尊を使いこなし成功するには、過去のチャートを検証し、三尊や逆三尊のパターンを見つけ、その後の価格動向がどんなだったか確認してみてください。

それだけでなく、検証ソフトなどを動かしながら、形成中のパターンが三尊や逆三尊になるかどうかをリアルタイムで観察し見極める練習をするといいです。

時間はかかりますが効果的だと思います。

最後に: ヘッドアンドショルダーを極めるための総括

三尊とは

三尊・逆三尊は、上昇トレンドまたは下降トレンドの転換を示すチャートパターン

三尊・逆三尊の見極め方

- 山や谷の高さや位置をチェックする

- ネックラインを描く

三尊・逆三尊のエントリーポイント

- ネックラインを下抜けた後にショートエントリー

- 下抜け後のリターンムーブを待ってのショートエントリー

- 三尊形成を見越した完成前のショートエントリー

三尊・逆三尊のダマシ回避策

- ネックラインの角度をチェックする

- 上位足のトレンドに従う

- 上位足のMACDまたはRSIを確認する

- より上位の時間足のパターンに注目する

- サポート・レジスタンスの強さを評価する

三尊・逆三尊の損切りと利確

- 損切りポイント:ショルダーの上、ネックラインの上

- 利確ポイント:ヘッドからネックラインの値幅、ヘッドからネックラインの値幅の2倍

三尊・逆三尊を利用したトレードの注意点

- リスク管理を徹底する

- 損切り・利確ポイントを設定しておく

- 環境認識と他の手法の組み合わせ

- 市場心理の理解

- 上位足での相場状況の考慮

- 三尊・逆三尊のパターンの捉え方のバランス感覚

- 逆シナリオの準備

- 成功のための検証・観察

三尊・逆三尊は、トレンド転換を示す強力なパターンですが、ダマシも多く存在します。

そのため、リスク管理を徹底し、環境認識と他の手法の組み合わせを意識して、慎重にトレードする必要があります。

また、三尊・逆三尊のパターンは、あくまでもトレンド転換の可能性を示すものであり、必ずしもトレンド転換が起こるとは限りませんので、注意が必要です。

この記事が、あなたのトレードレベルの向上のお役に立てれば幸いです。